『金融リテラシー入門[基礎編]』より一部抜粋

(本記事は、幸田 博人氏、川北 英隆氏の編著書『金融リテラシー入門[基礎編] 』=きんざい、2021年1月13日刊=の序章(ニッセイ基礎研究所金融研究部主任研究員 福本勇樹著)の中から一部を抜粋・編集しています)

目次

金融に関する基礎知識とはどういうものか

本項では、金融リテラシーを高めていくうえで重要となる金融に関する基礎的な知識について紹介する。

⑴金融とは何か──間接金融と直接金融

「資金余剰者(お金の余っている主体)」が「資金不足者(お金の不足している主体)」に対してお金を融通することを金融と呼ぶ。金融機関の主な役割は金融商品や金融サービスを通じて、資金余剰者と資金不足者の間に入ってお金の橋渡しをすることである。

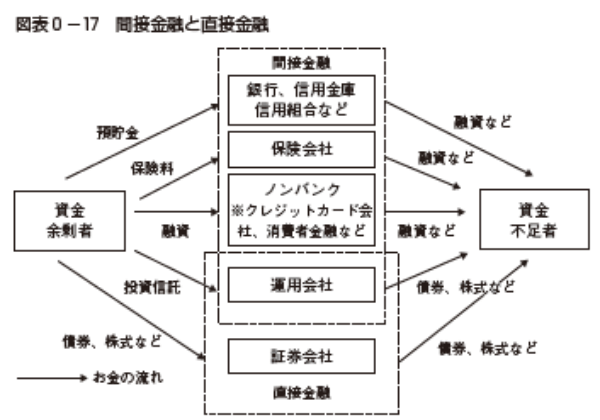

お金を融通するやり方に「間接金融」と「直接金融」がある。間接金融を行う金融機関は預貯金を取り扱う銀行、信用金庫や信用組合等と、預貯金を取り扱わない保険会社やノンバンク(クレジットカード会社、消費者金融など)に分類される。直接金融を担うのは証券会社である。また、間接金融と直接金融の中間的な立ち位置にあるものとして投資信託や証券化商品などがある(図表0 -17参照)。

間接金融と直接金融の主要な違いは、資金余剰者が資金不足者へお金を融通した後に、資金不足者がお金を返せなくなった場合の取扱いである。その損害を被るのが仲介した金融機関の場合は「間接金融」、資金余剰者の場合は「直接金融」である。

間接金融では資金余剰者のお金がどの資金不足者に提供されたかはわからない一方で、直接金融ではどの資金不足者に提供されたかが明確である。

⑵金融商品と金融サービス

金融機関では、消費者に対して金融商品の販売だけではなく、資金決済などのさまざまなお金にかかわるサービスが提供されている。金融サービスや金融商品に対する理解を深めることは、家計の管理や資産形成を効率的に行うために必要な知識(リテラシー)である。

金融商品は間接金融や直接金融の仕組みを活用したものに大別されるだけではなく、間接金融や直接金融の中間に位置するような商品もある。デリバティブなどの高度な金融理論を活用した複雑な商品も取引されている。さらに、振込みや送金、外国為替のような資金決済に基づく金融サービスもある。

一般的に、金融商品や金融サービスから得られる収益というのは、基本的にその金融商品や金融サービスの安全性(リスク(後述)と呼ぶ)と関連している。安全性の高い金融商品のほうが安全性の低い金融商品よりも得られる収益は小さなものになるのが原則である。

たとえば、間接金融を担う金融機関が元本保証タイプの商品を販売している場合、多くの資金余剰者からお金を集めて多くの資金不足者に対してお金を融通するため、資金余剰者からみると間接金融のほうが直接金融よりもお金を融通する先を分散しており、金融商品として安全性が高いと考えられる。

それゆえ、間接金融型の金融商品によって得られる利息等の収益は直接金融型の金融商品から得られる収益に比べて小さなものになるのが一般的である。

【間接金融型の金融商品】

間接金融型の金融商品として、預貯金や保険等があげられる。多くの資金余剰者からお金を集めて、銀行や保険会社がそのお金を資金不足者に提供することで収益が得られる。

お金の提供先が分散され、金融規制によって厳しく健全性にチェックが入ることもあって一般的に間接金融型の金融商品は安全性が高いが、期待できる収益はその分小さくなる。

また、間接金融の金融商品であっても、販売している金融機関が破綻した場合は、資金余剰者が最終的に損失を被ることになるので、健全性の高い金融機関を選択する観点も重要である。

○預貯金

預金者(資金余剰者)が預けたお金に対して、金融機関(銀行、信用金庫、信用組合など)が定期的な利息支払いと元本の支払いを保証した金融商品のこと。預貯金を預かった金融機関は融資や投資というかたちで資金不足者にお金を提供し、そこから得られた収益から、預金者に利息を支払う。

仮に金融機関が破綻しても預金保険制度等によって一定の範囲内で保護されている。そのため、金融機関が提供している金融商品のなかでは最も安全性が高い。

預貯金は「流動性預金」と「定期性預金」の2つに大別される。流動性預金は、預入期間がなくいつでも入金・出金可能な商品である。「普通預金(ゆうちょ銀行の場合は通常貯金)」や、一定額以上預けると普通預金よりも利息が高くなる「貯蓄預金(ゆうちょ銀行の場合は通常貯蓄貯金)」が流動性預金に該当する。

定期性預金は3 カ月や1 年などの預入期間の定めがあるものの、普通預金よりも利息が高いという特徴がある。

○保険商品─生命保険と損害保険

保険商品は「保障型商品(いわゆる掛け捨て型)」と「貯蓄型商品」に大別される。いずれのタイプも想定した事態が発生した際に、保険会社より保険金や給付金が受け取れる「保障(保証、補償)」機能を提供するものである。

しかし、想定した事態が発生しなかった場合、「掛け捨て型」では何も給付されることはないが、「貯蓄型」では支払った保険料が満期時(または年金として)や解約時に給付される。

たとえば、生命保険で販売される「貯蓄型」の保険商品である個人年金保険の場合、保険加入者(資金余剰者)が保険料を支払い、保険会社がその保険料を投資や融資というかたちで資金不足者に提供することで収益を得る。

保険加入者は所定の年齢になった際にその収益の一部が上乗せされて年金などとして受け取ることができる。所定の年齢になる前に死亡した場合は、保険会社から一定金額が保険金として支払われる。

- 生命保険……生命保険は人の生死を対象とし、「保障(保証)」機能を提供するものである。死亡した場合や一定期間経過後に生存していた場合、生命保険では一定の保険金が支払われる。主な生命保険の商品として、死亡に対する保障を行う死亡保険、長寿に対する保証を行う年金保険、などがある。

- 損害保険……損害保険は主に物を対象とし、想定した事態が発生した際に保険金が支払われる「損失補填」機能を提供するものである。事故や火災等によって損失が発生した際に、損害保険では損害の程度によって支払われる保険金の額が決定されるのが一般的である。損害保険の代表的なものとして、自動車事故に対する補償を行う自動車保険、火災に対する補償を行う火災保険、地震に対する補償を行う地震保険などがある。

○融資(ローン)

家計(個人)や企業が融資を利用する場合、資金不足者の立場として、金融機関よりお金を融通してもらう(借り入れる)ことになる。融資には「元本一括方式」「元利均等方式」や「元金均等方式」などがある。

元本一括方式は期中の支払日に借入利息を支払い、満期日に買い入れたお金の元本を一括で返済する方式である。

元利均等方式は、各支払日に支払う返済元本と利息の合計額が一定になるように設計される方式である。元金均等返済は各支払日に返済する元本が一定になるように設計される方式である。

家計が利用する代表的な融資商品に、住宅を購入する際に銀行等から住宅購入資金を借り入れる住宅ローンや、クレジットカード会社から借り入れるカードローン、消費者金融から借り入れる消費者ローンなどがある。

【直接金融型の金融商品】

直接金融型の金融商品の代表的なものとして債券と株式があるが、債券と株式の両方の特徴をもつような複雑なものもある。

一般的に、直接金融では資金余剰者が直接的に損失を被るため、直接金融型の金融商品は間接金融型の金融商品よりも期待できる収益は大きいものの、安全性では相対的に劣る。

直接金融において、証券会社は債券や株式を発行したい発行体(企業等)のかわりに債券や株式を購入してもらえる投資家を探す役割(仲介業務)を担う。

○債券

企業が資金不足者としてお金を融通してもらいたい場合、銀行から融資を受けるよりも直接的に資金余剰者よりお金を融通してもらったほうが低コストになる場合がある。

このとき企業は債券(社債)と呼ばれる証券を発行して資金余剰者(投資家)に購入してもらうことがある。債券を購入した投資家は企業よりあらかじめ決められた支払日に利息を受け取り、満期日に投資したお金(元本)が返済される形式が一般的である(ほかにも金融技術の高度化によって、さまざまな形式の債券が存在する)。

また債券は満期日前であっても、株式と同様に市場で売却することで現金化できるが、市場での取引価格でやりとりされるため、利益が得られる場合もあれば損失を被る場合もある。

債券の場合、定期的に得られる利息が一定である固定金利のものが一般的で、企業業績には依存しない点が株式と異なる。企業が倒産しても預貯金や固定資産等の資産が残っていれば、元本の全額返済はされないにしても投資家に元本の一部は返済される可能性がある。

○株式

企業の発行する株式と呼ばれる証券を投資家が購入すると、その企業の株主(所有者)の一人になる。一般的に、企業が利益をあげると、企業が株主に対してその利益の一部を配当金として支払う。

株式には満期は存在せず、現金化するには証券会社を通じて市場で売却する必要があるが、刻々と変動する市場での取引価格で売却するため、利益が得られる場合もあれば損失を被る場合もある。

企業の利益が将来増加することが見込まれれば、将来に受け取ることが期待できる配当金も増えるので、株式の価値は上昇することが多い。

このように株式投資から得られる収益は企業の利益に依存するため、最悪のケースでは、企業が倒産すると株式の価値はゼロになってしまう。そのため、株式は債券よりも安全性が低い金融商品といえる。

【間接金融と直接金融の中間にあるような金融商品】

一部の投資信託のように、間接金融(融資)と直接金融(債券や株式など)を組み合わせたような商品性の金融商品もある。

○投資信託

投資信託は運用の専門家(投資信託運用会社)が作成し、銀行や証券会社などが販売し、投資家(資金余剰者)から集めたお金を1 つの大きな資金(ファンド)としてまとめ、投資信託運用会社が株式や債券などで投資・運用する金融商品である。

債券や株式に投資して得られた収益が投資家の投資額に応じて分配される。投資元本は保証されない。通常、投資信託を購入した場合、運用がうまくいけば(運用する債券や株式の取引価格が上昇した場合)収益が得られるが、うまくいかない場合(運用する債券や株式の取引価格が低下した場合)は損失を被る。

投資先は債券や株式に限らず、不動産やコモディティ(金など)に投資するようなものもあれば、金融商品の価格が下落すると収益が得られるようなものもある。

なお、各個人が購入できる一般的な投資信託(公募投信)は銀行や証券会社の窓口等を通して売買できるが、原則的に取引価格は各営業日ごとで1 つの価格に固定されている。

また、株式と同様に取引所で取引され、刻々と価格が変動する上場投資信託(ETF)という商品もある。

【資金決済サービス】

お金を支払う人とお金を受け取る人の間でスムーズにやりとりするために、金融機関では振込み・送金サービス、自動引落しなどの決済サービスが提供されている。

特に技術革新が期待されている金融サービス分野で、銀行のような伝統的な金融機関だけではなく、FinTech(Finance+Technology)企業と呼ばれる新興企業も続々とこの分野に参入している。

⑶証券市場の役割──発行市場と流通市場

政府、地方公共団体や企業などの資金不足者は債券や株式を証券市場で発行してお金を調達することができる。また、投資家(資金余剰者)は証券市場を通じて投資家間で債券や株式を売買することができる。

証券市場は、機能面から「発行市場」と「流通市場」に大きく分かれる。「発行市場」は、政府や企業のような資金不足者が主に証券会社を仲介して証券を発行して資金余剰者から直接お金を調達する市場のことを指す。「流通市場」は投資家が証券会社等を通して取引所などで証券を売買する市場を指す。

<編著者プロフィール>

幸田 博人(こうだ ひろと)

京都大学経営管理大学院特別教授・大学院経済学研究科特任教授 一橋大学経済学部卒。日本興業銀行入行、みずほ証券執行役員、常務執行役員、 代表取締役副社長等を歴任。

現在(2018年 7 月~)、株式会社イノベーション・インテリジェンス研究所代表 取締役社長、リーディング・スキル・テスト株式会社代表取締役社長、株式会 社産業革新投資機構(JIC)社外取締役、一橋大学大学院経営管理研究科客員教 授、SBI大学院大学経営管理研究科教授など。 著書に、『日本企業変革のためのコーポレートファイナンス講義』(編著、金融 財政事情研究会、2020年)、『プライベート・エクイティ投資の実践』(編著、中 央経済社、2020年)、『日本経済再生25年の計』(編著、日本経済新聞出版社、 2017年)、『金融が解る 世界の歴史』(共著、金融財政事情研究会、2020年)ほか。

川北 英隆(かわきた ひでたか)

京都大学名誉教授・同経営管理大学院特任教授 京都大学経済学部卒業、博士(経済学)。日本生命保険相互会社(資金証券部 長、取締役財務企画部長等)、中央大学国際会計研究科特任教授、同志社大学政 策学部教授、京都大学大学院経営管理研究部教授等を経て、現在に至る。 著書に、『株式・債券市場の実証的分析』(中央経済社、2008年)、『「市場」では なく「企業」を買う株式投資』(編著、金融財政事情研究会、2013年)ほか。

『金融リテラシー入門[基礎編]』より一部抜粋

(本記事は、幸田 博人氏、川北 英隆氏の編著書『金融リテラシー入門[基礎編] 』=きんざい、2021年1月13日刊=の第2章(金融広報中央委員会事務局次長(日本銀行参事役)※執筆時 加藤健吾著)の中から一部を抜粋・編集しています)

いまこそ重要な「金融リテラシー」

金融広報中央委員会は、中立・公正な立場から、幅広い世代の国民のみなさんを対象に、金融リテラシーの向上のため日々活動している。

本章においては、プラクティカルな話、金融や資産形成に関する実学的な知識について説明していきたい。人生で必要な金融の知識は、実は大学で学んでいるマクロやミクロの経済学とも裏腹の関係になっており、その辺りも感じ取ってもらえればと思う。

本章における説明の重点は3 点あり、まず、稼ぐとは何かという点、次に資産形成はどうするのかという点、最後に海外比較である。

⑴潜在成長率の低下と「金融リテラシー」

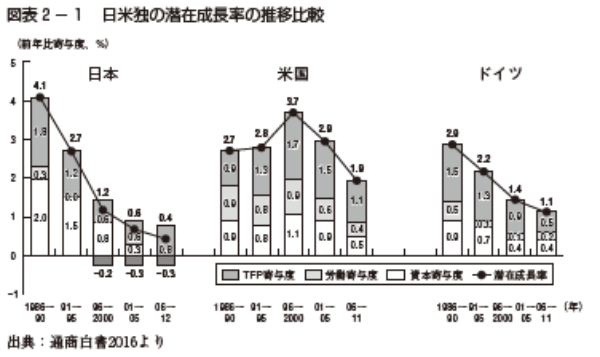

日本の潜在成長率は長期的にみて低下傾向にある。日本銀行では潜在成長率を「生産関数型アプローチ」と呼ばれる方法で推計しており、これはざっくりいうと、労働人口や会社の資本ストック(保有する設備など)、技術要素を使ったとき、実質GDPが前年比でどの程度成長する潜在的な実力があったかを推計する手法である。

これによれば、たとえば1980年代の日本人は、自然体で実質GDPが+ 3 ~ 4 %程度は成長する経済のなかで暮らしていた。

その時代に比べると、現在は+ 1 %程度が自然体という、やや寂しい結果になっている。ただ、実はこれは日本だけの動きではない(図表2 - 1 参照)。欧州(ドイツ)は日本とかなり似た動きをしており、米国も2000年のITバブル以降は同様の傾向になってきた。

基本的にこの傾向は継続しているはずで、先進国はいずれも潜在成長力の低下に悩んでいる。潜在成長率が下がれば自然利子率(景気に中立的な実質金利水準)は下がる。すなわち、その国における長期的な期待リターンが下がることも意味する。

冒頭、このグラフを示しているのは、先進国では全体的に期待リターンが低下傾向にあることに対し、危機感をもってもらうことが大事であるからだ。

では、なぜ先進国の成長率が低下傾向にあるのか。いくつか仮説はあるが、少子高齢化の進行やグローバリズムが影響しているといわれている。

また、世の中が社会も経済も非常に複雑になってきている一方で、先進国では車やエアコン、冷蔵庫や洗濯機といった便利な財が一通りいきわたってしまっており、新たに爆発的に売れるものがなかなか少なくなってしまっている、といったことも背景にはあるだろう。

⑵グローバルな構造変化と日本経済

こうした時代を乗り切るためには、経済政策や人口減少対策など社会全体の努力に加えて、一人ひとりの努力も必要となる。

自分の夢を大切にするために、経済的に困らないように、個人レベルでできることとは、「長い目線で考え、できるだけ合理的に判断すること」である。

特に、お金の収支を、先行きまで含めて考えることが大切である。これはある意味当たり前のことだが、できている人は意外と少ない。

これまでご両親から、「いい大学」や「いい就職先」を目指すよういわれたことはあっても、「お金」について教わる機会がなかった人は多いのではないか。では、なぜ大学生の時からお金について考えなくてはいけないのだろうか。

大学生のみなさんの世代とその親の世代とでは、経済環境がかなり異なる。先ほど述べたような潜在成長率の推移がまずあるし、さらに踏み込んでいえば、経済のグローバル化が大きく進展し、世界と日本の立ち位置がかなり変わってきた。

たとえば、1970年代から1980年代には日本の家電メーカーは世界中のカラーテレビ市場を席巻していた。現在でも、みなさんの家にあるテレビは国内メーカー製かもしれない。

しかし、残念ながらその心臓部のパネルは台湾や韓国、中国製である可能性が高い。これは世界的な分業が進んだという点で、経済学的な観点では全世界的な生産効率性が高まっているといえる。しかし、日本人の所得という意味では、流出したことになる。

日本の財政事情の変化や少子高齢化の進展も、違いをもたらしている。そして、AI(Artificial Intelligence:人工知能)やIoT(Internet of Things:モノのインターネット化)による「第四次産業革命」がいままさに進行中であることが、両世代の違いをさらに拡大させている。

IoTとは、あらゆるものがインターネットでつながるということであり、代表的な例として、米国のコングロマリット企業であるゼネラル・エレクトリック(GE)社のジェットエンジンで説明する。

GE製のジェットエンジンは、世界中の旅客機で使われているが、センサーと通信チップが組み込まれており、着陸時に空港のターミナル経由で本社にエンジンのデータを送る仕組みになっているそうだ。

GEへのインタビュー記事によれば、GE本社では、販売したエンジンごとに、どの部品がいつ頃どのように壊れそうかという仮想モデルによるAI的な予測が成り立っているという。

このシステムの運用前は、定期的に部品を一律交換せざるをえなかった。ところが、いまは、実際の使用程度に応じた予測に基づき、個別部品を故障直前に交換できる。GEはメカニック体制などを効率化でき、航空会社は必要な時の必要な部品交換ですむので保守コストが効率化する。

航空機の稼働率も引き上げられる可能性があり、全体として収益性が上がる。こうした恩恵は最終的に航空運賃の抑制というかたちで利用者であるみなさんも受けている。GEは、従来はエンジンを売り切り、その後、保守のつどに保守料金をもらっていたのだが、ある意味携帯電話の利用料金やサブスクリプションとも似たようなモデルを生み出した。それが結果的に、メーカー、航空会社、利用者の全員に恩恵をもたらしている。

これは単なる一例だが、これからの時代、AIやIoTサービスを活用したビジネスモデルがあらゆるもの、もっと身近なものにも適用されていくだろう。

第四次産業革命(あるいはSociety5.0とも呼ばれる)の流れのなかで、個人レベルではこうした変化に「対応できる者」と「対応できない者」の格差が拡大していく。

先を見通せば、いまから「機械やAIではなく、人間であればこそ生み出せるもの」という点に重点を置いて能力を拡張していく必要があり、それは「どうやって稼いでいくか」という、「人生とお金」の検討ともつながってくる。このためには人生、お金、そして経済のつながりに関する「金融リテラシー」についても最低限の知識が必要ということになる。

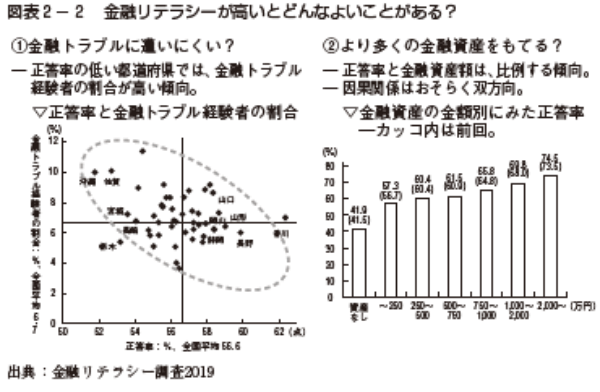

ここで、金融リテラシーが高いことのメリットについて、いくつかデータを紹介する。まず、金融リテラシーが高い人は金融トラブルに遭いにくいというデータを、図表2 - 2 で示してある。

これは、私たち金融広報中央委員会が行った「金融リテラシー調査(2019年)」で、都道府県ごとに金融リテラシーの正答率の高さと、金融トラブル経験者の割合をプロット化したものである。

その結果、逆相関の関係、つまり金融リテラシーが高いとトラブルに遭いにくいことが推計された。また、同じ調査で、金融資産の保有金額別に金融リテラシーの正答率をプロットしたところ、今度は正の相関関係が出た。

つまり、お金持ちほど金融リテラシーが高いということだ。リテラシーが高いからお金持ちなのか、お金持ちだから自分で勉強してリテラシーが高くなるのかという因果関係までは特定できないし、おそらく因果関係は両方向にあるのだと思うが、確実にいえるのは「お金持ちになりたいなら金融リテラシーが高くないと不利である」ということだろう。

また、これも同じ調査からだが、金融教育を「受けた」と認識している学生は、正答率が高く、また、学校での金融教育を必要と認識している割合も高い。

⑶生涯収入と支出

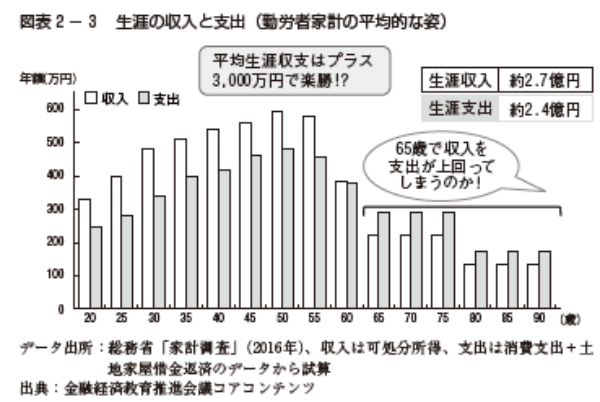

先ほど、こうした時代を乗り切るためには、先行きを含めてお金の収支を考えることが大切だと述べたが、生涯収支を、図表2 - 3 で詳しくみてみたい。

総務省の家計調査(2016年)から、勤労者家計の平均的な「一生涯の収入と支出」がわかる。左の縦棒が平均収入、右の縦棒が平均支出である。グラフをみると、20~55歳は平均収入が平均支出を上回っているので、平均的には黒字だ。

ところが、60歳でトントンになり、65歳のところで平均支出が平均収入を逆転する。60歳以降の収入は、基本的に公的年金が中心になり、家計が赤字になってしまう。つまり、平均並みの生活をしたいということであれば、65歳までにある程度の資産をもっていなくてはいけない。

今度は一生涯を合算した総額ベースで考えよう。生涯年収平均は約2.7億円で、生涯支出平均は約2.4億円である。90歳まで生きても3,000万円余るということなので、楽勝にみえる。

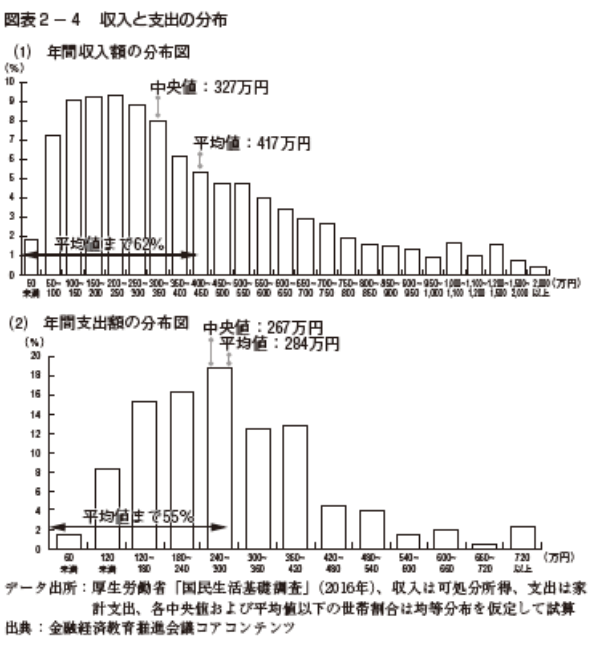

しかし、世の中はそんなに甘くない。これは全体の平均なので、年収50万円の人も2,000万円や1 億円の人も含んだ「平均値」(単純にデータの合計値をデータ数で割った値)である。

正規分布の場合は、基本的に平均値と中央値(データを小さい順に並べたときに中央に位置する値)は一致するが、実際のわれわれのみている世界、経済では正規分布になる事例はめったに出てこない。

図表2 - 4 ⑴のグラフにあるような偏った分布のほうが主流で、収入はまさに典型的な例である。この場合、年収の平均は417万円。だが中央値は327万円。先ほど収支計算して3,000万円余ったのは、 平均値417万円ベースの話だ。一方、図表2 - 4 ⑵のグラフでは、支出は、平均値と中央値にそれほど差がない。では、生涯の収入と支出を、中央値ベースで計算してみるとどうなるか。

平均値から中央値を差し引くと、収支の減少は年間マイナス73万円になる。現役期間を45年と仮定し、73万円の差がずっと続いたとした場合、生涯収支は平均値から3,285万円減少する。中央値の人、つまり「普通の人」は、プラス3,000万円どころか、生涯収支が大体トントンになるのが実態なのである。

⑷65歳までに資産形成で目指す金額

人生トントンとしても、老後に赤字になりやすい以上、現役の時から収支をうまくコントロールして資産をつくることが大切である。もう少し踏み込んでみると、人生の「3 大費用」は調査結果から推計されていて、まず、「子育て・教育」は約800万~2,200万円、「住宅」では約3,300万~約4,300万円もかかる。

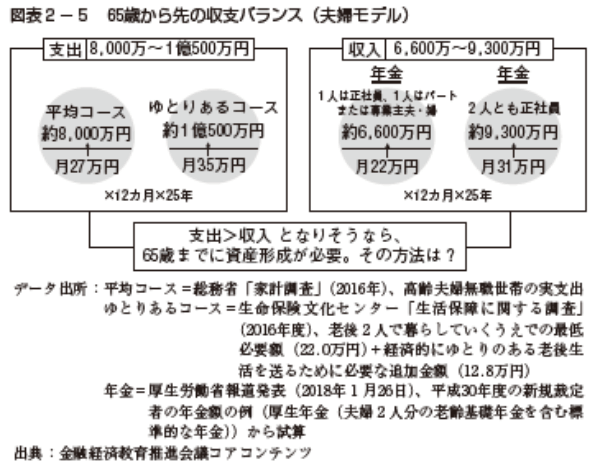

では、3つ目の「老後」の費用はどの程度であり、またその費用をまかなうために65歳までに(あくまで「平均値」としてではあるが)どのくらいの資産を形成しておいたほうが安心できるのだろうか。

夫婦2 人の家計モデルを図表2 - 5 に示した。支出は平均月27万円なので、65~90歳の25年間で約8,000万円のお金を確保しておく必要がある。

一方、現状の公的年金は、夫婦モデルで月22万円出るので、25年間で約6,600万円もらえることになる。

両者の差額となる約1,400万円程度は、65歳までに資産形成をしておいたほうが安心といえそうだ。ただし、日本の公的年金については、財政的に厳しい面があるため、制度は維持されても、給付額は見直される可能性があり、今後の世代はもう少し多めにもっておいたほうがいいかもしれない。

今後、40年、50年にわたる日本の経済成長、物価水準、運用利回りなどがわからない以上、正確な金額は誰にも計算できないが、私の個人的な感触としては、みなさんの世代は、2,000万~3,000万円程度の資産形成をまずは目指しておいたほうが安心ではないかと考える。

ところで、2019年6 月には、いわゆる「2,000万円問題」が世間で話題となった。これは、政府のある報告書が、収入を年金のみに頼る無職世帯のモデルケースでは、老後に2,000万円の資金が必要になると指摘した件である。

気をつけるべきは、こうした試算も、先ほど示した試算も、あくまで「平均値」モデルであること。個々人の収支は実際には非常に多様であり、一律にある金額が「必要」ということにはならない。たとえば現役時の資産形成が少なくて、収入が年金しかないという人は、支出面で日々工夫して、収支をできるだけバランスさせるよう、努力しておられるのが普通であり、実際、そうすることで日々の生活は成り立っている。ただ、老後もできるだけ豊かな生活がしたいと考えるのは人情である。これから長く「稼ぐ」期間のある世代の方であれば、将来の「安心」のためにいまから努力する価値は十分あるだろう。

<編著者プロフィール>

幸田 博人(こうだ ひろと)

京都大学経営管理大学院特別教授・大学院経済学研究科特任教授 一橋大学経済学部卒。日本興業銀行入行、みずほ証券執行役員、常務執行役員、 代表取締役副社長等を歴任。

現在(2018年 7 月~)、株式会社イノベーション・インテリジェンス研究所代表 取締役社長、リーディング・スキル・テスト株式会社代表取締役社長、株式会 社産業革新投資機構(JIC)社外取締役、一橋大学大学院経営管理研究科客員教 授、SBI大学院大学経営管理研究科教授など。 著書に、『日本企業変革のためのコーポレートファイナンス講義』(編著、金融 財政事情研究会、2020年)、『プライベート・エクイティ投資の実践』(編著、中 央経済社、2020年)、『日本経済再生25年の計』(編著、日本経済新聞出版社、 2017年)、『金融が解る 世界の歴史』(共著、金融財政事情研究会、2020年)ほか。

川北 英隆(かわきた ひでたか)

京都大学名誉教授・同経営管理大学院特任教授 京都大学経済学部卒業、博士(経済学)。日本生命保険相互会社(資金証券部 長、取締役財務企画部長等)、中央大学国際会計研究科特任教授、同志社大学政 策学部教授、京都大学大学院経営管理研究部教授等を経て、現在に至る。 著書に、『株式・債券市場の実証的分析』(中央経済社、2008年)、『「市場」では なく「企業」を買う株式投資』(編著、金融財政事情研究会、2013年)ほか。