1億円の金融資産で2人以上の世帯が暮らせるのは約30年。今回ご紹介する記事では、具体的なシミュレーション結果をもとに「1億円で何年暮らせるか」「一生暮らすには何億円必要か」を解説します。さらに資産1億円を達成するための方法についても学べる記事をピックアップしています。

目次

1億円で何年暮らせる?何億円あれば一生暮らせるか徹底解説

2023年9月29日 資産管理

1億円の金融資産を保有している場合、2人以上世帯の生活費としては約30年分にあたるため、必ずしも一生暮らせるとは限りません。本記事では具体的な数値を用いて、「1億円で何年暮らせるか」「何億あれば一生暮らせるか」を細かくシミュレーションしました。

今回のシミュレーションは将来の物価変動を考慮していないため、ライフスタイルや家族構成が同じでも想定通りの生活を続けられるとは限らない点には注意しましょう。

1億円で暮らせるのは約30年、一生暮らすには約1.8億円が必要

一般的な生活費の2人以上世帯を想定すると、1億円の資産で暮らせるのは約30年です。30歳の夫婦が平均寿命まで暮らす場合は、約1億8,848万円の資産が必要になります。

以下の表は、本記事で行ったシミュレーションの結果をまとめたものです。シミュレーションの詳細は、後ほど紹介します。

| 世帯構造 | 1億円で暮らせる年数 |

|---|---|

| 単身世帯 (一般的な生活費) |

年金あり:51.5年 年金なし:60.4年 |

| 単身世帯 (平均以上の生活費) |

年金あり:39.4年 年金なし:46.1年 |

| 2人以上世帯 (一般的な生活費) |

年金あり:28.6年 年金なし:38.5年 |

| 2人以上世帯 (平均以上の生活費) |

年金あり:24.4年 年金なし:32.8年 |

| 世帯構造 | 一生暮らすのに必要なお金 |

|---|---|

| 単身世帯 (一般的な生活費) |

20歳:1億2,400万円 30歳:1億400万円 40歳:8,500万円 |

| 単身世帯 (平均以上の生活費) |

20歳:1億6,200万円 30歳:1億3,700万円 40歳:1億1,100万円 |

| 2人以上世帯 (一般的な生活費) |

20歳:2億2,300万円 30歳:1億8,800万円 40歳:1億5,300万円 |

| 2人以上世帯 (平均以上の生活費) |

20歳:2億6,100万円 30歳:2億2,000万円 40歳:1億7,900万円 |

上記はあくまで目安であり、実際の年数・金額は家族構成などで変わります。

1,000万円を1億円に増やすのは可能?投資で増やすなら何年かかる?

2023年8月1日 資産管理

1,000万円の預貯金があると、投資の選択肢は広がります。一般的な金融商品で1,000万円を1億円に増やすことはできるのでしょうか。本記事では、1,000万円から1億円を目指すための計画を作る際の考え方や注意点を紹介しています。

結論:1,000万円を1億円にすることは短期的には難しい

1,000万円を1億円に増やせる可能性はありますが、無理な投資はかえって資産を失うリスクを高めます。

もともと株式や投資信託などの金融商品は、リスクとリターンが比例するといわれています。例えば、10倍のリターンを期待できる金融商品に投資すると、相場によっては評価額が10分の1に減ってしまうかもしれません。

つまり、1,000万円を使って無理に投資をすると、数百万円単位の損失を抱える可能性があります。投資で資産を増やすことだけではなく、リスクを抑える方法も考えましょう。

数十年単位なら資産を大幅に増やせる可能性あり

1,000万円を1億円に増やそうとした場合、どのくらいの期間が必要になるのか計算してみました。今回は必要な利回りを計算するのに、カシオ計算機の「複利計算(元利合計)」を活用しています。

| 期間 | 必要な利回り |

|---|---|

| 10年 | 年25.9% |

| 20年 | 年12.3% |

| 30年 | 年8.0% |

| 40年 | 年6.0% |

実際の平均利回りとしては、日本証券経済研究所によると、国内株式の場合は過去62年間(1952年〜2013年)で年利12.19%のリターンが出ているという試算もあります。この年利で計算してみると、21年後に約10倍に資産を増やせる結果が出ました。

上記は各種手数料と税金を含めず計算した想定の利回りなので、実際は毎年変動します。そのため、運用の計画を立てるための参考程度に留めましょう。

富裕層とは?基準は純金融資産1億円 考え方や投資観を紹介

2022年3月7日 資産管理

多くの富を持つ富裕層は、人を惹きつけます。この記事では、富裕層の定義や職業、考え方や投資観について、網羅的に解説します。富裕層について知りたい方や富裕層を目指す方、自分が富裕層に当てはまるか確認したい方は、ぜひ参考にしてください。

富裕層とは?

まずは富裕層の定義や割合、職業について解説します。

いくら資産があれば富裕層なのか

富裕層に明確な定義はありませんが、大手シンクタンクのNRI(野村総合研究所)は、世帯の純金融資産保有額に応じて5つの階層を設定しています。

・超富裕層(5億円以上)

・富裕層(1億円以上5億円未満)

・準富裕層(5,000万円以上1億円未満)

・アッパーマス層(3,000万円以上5,000万円未満)

・マス層(3,000万円未満)

世帯の純金融資産保有額とは、預貯金や株式、投資信託、生命保険などの金融資産の合計額から負債を差し引いた金額のことです。

資産のポートフォリオとは?どのように組めばよい?鍵はアセットアロケーションとリバランス

2021年5月25日 資産管理

「資産運用はポートフォリオが重要」と聞いたことがある人は多いでしょう。この記事ではポートフォリオの意味やアセットアロケーションとリバランスの重要性、そして機関投資家の実例を紹介しながら、ポートフォリオを組むときのポイントについて解説します。

ポートフォリオとは

「ポートフォリオ」とは、金融商品の組み合わせのことです。特徴が異なる金融商品の配分や組み合わせによって、リスクを抑えることができます。

アセットアロケーションの重要性

「ポートフォリオ」と「アセットアロケーション」の違いがわからない人もいるでしょう。「ポートフォリオ」は金融商品の組み合わせを指しますが、「アセットアロケーション」とは、どの資産(アセット)に、どのような割合で資金を配分(アロケーション)するか決めることです。

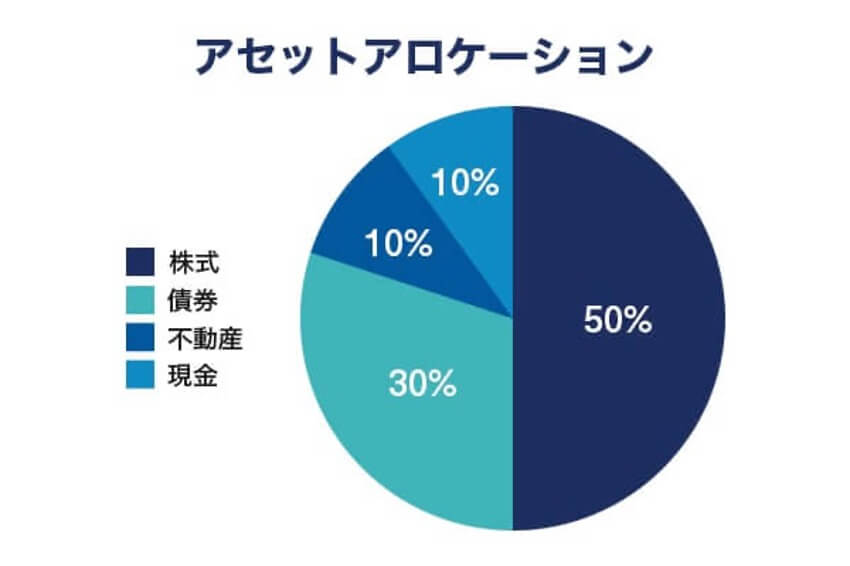

つまり、「資産全体を100%として、そのうちの50%を株式、30%を債券、10%を不動産、10%を現金にしよう」と決めることがアセットアロケーションであり、図にすると以下になります。

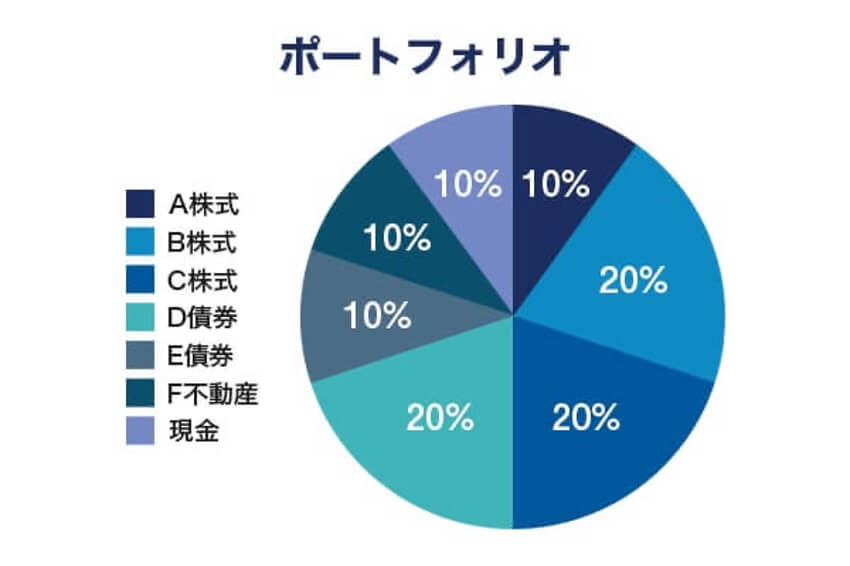

一方で「株式については具体的に、A社株式を10%、B社株式を20%、C社株式を20%、債券については、D債券を20%、E債券を10%、不動産については、F不動産を10%」とそれぞれ具体的な金融商品で配分したものがポートフォリオです。図にすると以下になります。

ポートフォリオを組むためにはアセットアロケーションを決める必要があり、資産運用において重要な役割を担っています。

1億円の資産でどれだけの期間生活できるのか、そして一生暮らすために必要な資金について具体的なシミュレーション結果をもとに解説しました。2人以上の世帯が一般的な生活を続ける場合、1億円では約30年、平均寿命まで暮らすには約1.8億円が必要です。また、資産1億円を達成するための投資方法もご紹介しました。将来の物価変動やライフスタイルの変化を考慮し、慎重に計画を立てて資産運用を行いましょう。

※本記事は資産運用に関わる基礎知識を解説することを目的としており、資産運用を推奨するものではありません。