『企業と投資家を結ぶESG・SDGs―企業評価と投資判断の新評価軸』より一部抜粋

(本記事は、浜田 陽二氏,金森 勇太氏,上松 誠知氏,木暮 佳代氏の著書『企業と投資家を結ぶESG・SDGs―企業評価と投資判断の新評価軸』=きんざい、2021年9月1日刊=の中から一部を抜粋・編集しています)

第1節 企業価値とは何か ―問題意識と前提条件―

企業が持ち合わせている価値とは何かを考えるに際し、内部データを持ち合わせていない立場の側から把握できるものには限りがあります。

企業が持ち合わせているリスクに関しても、その裏腹として稼ぎ出せる収益にしても、常に流動的であり時代の変化とともに変化していくと考えられます。

そうした観点において第三者が把握できるかたちでの企業価値を測る尺度となるものを考えると、「日次変化するものであり、外部データで取得可能なもの」という前提条件が必要ではないかと思われます。

企業が抱えるリスクへの対処として、近年ESGやSDGsの社会的広がりを意識し、非財務リスクの管理強化に注力し始めています。上場企業における情報開示面においても、企業戦略とSDGsの各目標とのつながりを説明し、企業としての社会的責任をあらためて意識する方向性になっています。

企業のリスク管理の領域は、資産や負債、資本といったバランスシート構造やそこから生成される収益面を中心とした財務的要素だけではありません。

企業運営でのさまざまなかたちで付随する訴訟や行政処分、従業員による不正行為、天災やパンデミックといったような財務的要素とは異なるリスクがあるため、非財務リスクという領域にも着目し、対応を進めてきています。

こうした財務的要素とは異なる要素については非財務的要素と位置づけられ、リスク管理の世界では非財務リスクと呼ばれるようになってきました。

ここではリスク管理の専門書ではないので多くは触れませんが、財務リスクと非財務リスクが存在するのであれば、それぞれがどの程度企業価値に影響を与えるのかは知りたくなります。

A株式会社の株式を保有している投資家であれば、A株式会社の株価が上昇する、収益が増加して配当も増加する、といったことを期待しますが、当然その半面として減収減益となり、配当も減少して株価も下落するリスクを抱えています。

証券会社のアナリスト等がさまざまな企業の業績予想や株価予想等をしていることで、ある程度の財務的リスクは理解可能であるとしても、非財務的なリスクに関してはその影響度も把握するのがむずかしいというのが実情です。

非財務的要素に付随するリスクへの対処内容は、内容によってある程度想像できるものもあると思いますが、数値面として実感をもつうえで、その前提条件の置き方次第で大きく変化するものもあります。

たとえば地震や水害等の影響については、想定する規模によって業務継続不可能レベルまでありうることでしょう。カリスマ性があって実績を残している経営者が、病気や事故、殺人事件等で急遽交代となる可能性もあります。

発生確率を想定したところで、想定外の事象が頻繁に起こっている今日において、その意味がどこまであるかは定かではありません。

こうしたことから、実際に数値面でリスク量を把握するということが困難であるということは百も承知のうえで、それでも何か数値的に把握できるものはないかと考えてみました。

外部データのみ使用可能かつ日次ベースで変化が確認できるという制約条件のもとで企業価値を示す指標ということで、企業価値を時価総額という前提条件を置き、時価総額の内訳を把握する方法を考えてみようというのが今回の分析内容です。

(1)時価総額の変動要因

時価総額は企業の発行済株式数と株価を掛け合わせて算出されます。

発行済株式数に関しては企業側の事情によって増やしたり減らしたりすることが可能ですが、株価に関しては企業努力に関する第三者評価という言い方もでき、企業側が直接的に株価を操作することはできません。

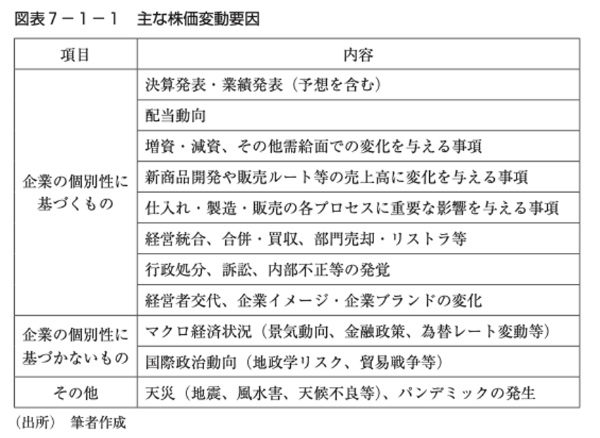

このため一義的には発行済株式数を固定値的にとらえると、時価総額変動要因≒株価変動要因という考え方ができます。そこでまず株価変動要因にはどのようなものがあるのかを考えてみましょう(図表7−1−1参照)。

間接的な影響も考慮すると果てしなく株価変動材料が出てきますが、基本的に企業自身の努力で何とかなるものとどうにもならないものが混在しています。

現実の世界では、仮に同じニュースであっても、その伝え方次第では印象が異なるので、ニュースの伝わり方というテクニカル的要素もあると思われます。

またリスク許容度的にとらえれば、投資家ごとで株式投資できる金額には上限があり、複数の企業に投資をするという点で相対的な位置づけという観点が考慮され、A株式会社の業績が悪いわけではなくても、それ以上に業績がよいB株式会社が登場すれば、投資資金をAからBへとシフトさせるということも起こっているはずです。

特に近年の国内株式市場におけるパッシブ運用人気の環境下においては、インデックスに採用される銘柄と採用されない銘柄では、株価のプライスアクションにも影響があると考えられますし、だからこそインデックスの銘柄見直しが発生する際にはアナリストもコメントすることがあるのだと考えるのが妥当と思われます。

(2)企業の本源的な価値判断

前述のA株式会社とB株式会社の比較やインデックス採用の話は相対的な位置づけが関係するものですが、個別企業が各時点で持ち合わせている絶対的な水準(本源的な力)というのもあると考えられます。

各時点において実際の株価として正当な評価が下されているかどうかはともかく、これまでの実績を考慮すれば、一定水準の実績は期待できるというものがあると考えられます。

投資家には超短期間の運用期間の投資家もいれば超長期的な運用期間の投資家もいるので、運用期間を長く考える投資家ほど本源的な企業の実力は意識すると思われます。

近年一般化しつつあるESG投資を例に考えてみましょう。

ESGの各要素は、当然1日2日で激変するものではなく、時間をかけてゆっくりと目標達成に向けて進んでいく性質であるといえます。

たとえば二酸化炭素削減というテーマを掲げてなんらかの策を講じるとしても、企業の施策による効果が目にみえて感じられるまでに時間を要するため、10年くらいのタイムスパンで物事を考えるというのがごく自然であるといえます。

こうしたことが「ESG投資においては長期投資・超長期投資の概念がマッチしやすい」といわれるゆえんですが、10年後の目標を達成するということは、いまから最低10年間は企業が存続することを意味します。

つまりより長い先を見通して目標化するということは、より長い期間企業を存続させたいということを意味するので、持続可能なビジネスモデルという言葉が躍り始めているのです。

逆の発想もあります。国内では平成という時代が終わりましたが、約30年間の時間を経て、日本を代表するといわれる企業や就職人気ランキングの上位企業は様変わりしました。

平成が始まる頃にはバブルの時代を迎え、24時間戦えますかという流行語があり、深夜にタクシーで帰宅をするにも1時間待ちは当たり前という時期がありました。

企業を取り巻く環境は当時と比べて大きく変化していますが、いまも存続している企業は多々あります。こうした企業は国内のバブル崩壊だけでなく、リーマン・ショックといった経済危機を乗り越え、IT革命のような産業構造変化にも対処してきたということです。

こうした背景や企業の力を実績面から考えれば、将来発生するかもしれないさまざまな困難でも耐えきれる能力があると期待したくなります。

外部データを用いて企業の本源的な価値判断をしようとする場合、実績値に基づいて行うことになると考えられます。

その場合には統計学的な発想が必要となりますが、複雑な内容では市場参加者の大多数が理解できる内容にはならず、また企業側においても市場参加者の要望に対応しきれなくなります。

市場参加者と企業が同じ土俵で対話をすることを想定すれば、より簡易的かつ汎用性があるものが理想です。こうした点を意識し、どのように分析していくかにつなげていきます。

(3)分析における前提条件と重視するポイント

今回目指しているものを理解するうえで、あらためていくつか整理しましょう。

企業にはさまざまなリスクがあり、そのリスクコントロールをしながら収益を計上して企業存続を実現していきます。

企業活動を通じてどのようなかたちで社会に還元しているのかということを企業が持ち合わせている社会的価値と考えれば、企業活動実績を背景とした時価総額が企業の経済的価値を示す一つの指標と考えられます。

ただし、時価総額自体は株価変動によって変化するため、自助努力だけではコントロールできない第三者評価的指標であるといえます。

投資家側における企業に向けた基本的要望は、投資金額が適切に増加することです。増加の方法自体は配当によるかたちであれ、株価上昇による時価総額の増加であれ、重視されるポイントは投資家次第ということですが、配当有無にかかわらず投資金額が大幅に増加していれば、一義的には企業側は投資家に対する責任を果たしていると考えられます。

このように投資金額が増えるということが第一要望とすれば、第二要望として考えられるのは「他社に投資するよりも多く増えてほしい」ということでしょう。

第二要望まで実現していれば、投資家が企業に対して特に強く文句をいうこともないでしょう。

一方、企業が企業価値向上に向けて最大限努力しているとしても、株価が上昇するとは限りません。一般的に株価は将来の期待を伴って変動するので、やはり投資家が注目するようななんらかの材料を向上させてアピールすることが重要になってきます。

逆に企業アピールの内容を理解しようともしないで投資をし、損失が発生する事態を招いたとすれば、それは投資家側にも判断ミスという責任があります。こうした判断ミスを犯さないためにも、客観的な数値に基づく指標を使って対話をするということが重要になります。

『企業と投資家を結ぶESG・SDGs―企業評価と投資判断の新評価軸』