『貯金、そんなにないんですけど、 老後のお金、だいじょうぶでしょうか?:50代から考えておきたい「お金の基本」』より一部抜粋

(本記事は、田中佑輝氏の著書『貯金、そんなにないんですけど、 老後のお金、だいじょうぶでしょうか?:50代から考えておきたい「お金の基本」』=大和出版、2021年7月15日刊=の中から一部を抜粋・編集しています)

<登場人物>

青山:50代後半。中堅企業勤務で年収は810万円。かつては共働きで豊かな生活を楽しんできた。その一方浪費がたたって貯金は少ない。住宅ローンも結構残っている。

赤坂:50代後半。小企業勤務で年収は多くない。妻のパート収入と合わせても、682万円で青山に届かない。しかし堅実な生活を送り貯金は多め。実家住まいで住宅ローンはゼロ。

南:50代後半。ファイナンシャルプランナー。青山と赤坂の高校時代の同級生。

もし「50歳」なら貯金額の将来はこう見通す

南 これから退職金の話に入るね。

その前に言っておきたいんだけど、もし僕らが今50歳なら、「その前に貯金のことを知りたい」となるはずだ。あと10〜15年間は貯金できるんだもんね。

なので、50歳の人にはどんな話をするか、参考までに言っておくね。

まず、ボーナス込みの手取り年間収入も出してもらう。

手取り年間収入から年間支出を引くと、1年単位の貯金額がつかめる。

今の年収と支出が続く前提なら、それを単純に10倍すると、60歳の時の貯金額がわかる。15倍すれば、65歳の時の貯金額がわかる。

ただ、役職定年や定年による年収低下や、子供の大学進学も考えられる。なので、10 年間で落ちる年収の総額と、子供の進学費用などで増える支出の総額を差し引く。

たとえば、こんなイメージになる。

①50〜65 歳の手取り年収から支出を引いた額が200万円とする

すると、200万円×15年=3000万円が貯まる計算だ。

②しかし、52歳からの4年間は子供の学費がかさむ

今より支出が500万円多くかかるので、貯まるのは3000万円−500万円=2500万円となる。

③55歳で役職定年となって年収が200万円下がるとする

手取りは150万円くらい減るので、150万円×5年=750万円の減収となり、貯まるのは2500万円‐750万円=1850万円となる。

④60〜65歳は年収がさらに200万円落ちる

手取りはやはり150万円くらい減るので、貯まるのは、1850万円‐750万円=1100万円となる。

で、退職金が1000万円とすれば、貯まる合計は2100万円になるわけだ。

貯金の寿命を知ることが長生きプランのとっかかり

赤坂 将来像が具体的になるね。

南 次は、老後の生活費をつかむ。

まず、奥様と2人の生活になった時に、毎月どれくらいの費用がかかるかを考える。それに12ヵ月を掛けて年額にしたうえで、「セカンドライフの夢」の費用を足す。

すると、希望する老後生活を送るためには、年間いくらかかるかがわかるね。

あとは簡単だ。その生活費から年間の年金額を引けば、年にいくらを補填しなければいけないかが明確になる。

たとえば、何歳まで貯金が持つかを計算しよう。

さっきの2100万円という貯金額÷希望する老後生活費の年額から年金を引いた額=何歳まで貯金が持つかになる。

すると、「夢がかなう」とか、「ムリ。老後破産を避けるための支出改善が先決」とかいった見通しが出てくる。

そこで価値観を調整できるんだ。「支出を月2万円削減したら、1年24万円、10年で240万円の改善ができる。だけど月2万円はつらい。1万円なら?」みたいに、マネープランのとっかかりになる。

青山 お金と価値観のバランスを取ることができるわけだね。

退職金は一時金受け取りが有利

南 令和7年から定年が65歳になるが、現状は60歳。あと2年で退職金を受け取れる。金額の見通しはついた?

赤坂 600万円くらい。22〜60歳まで38年間働いてこの額は、正直つらい。

南 小企業は厳しいよ。会社が退職金として月1万円積み立ててくれたとして、30年で360万円だもん。

年金も、大企業だと3階4階があるけど、中小企業は普通ない。小規模企業共済や、普通の生命保険を3階部分にするケースも多いね。

青山 俺は850万円。38歳で転職して今の会社は22年の在籍だから、こんなもんだ。

南 前の会社を辞めた時の退職金は?

共働きだった奥様も退職金があったはずだが。

青山 きれいに使った。当時は出費が多かったからなあ。

赤坂 青山らしいよ(笑)。まあ、当時はそれでよくても、今後、退職金は一大資金になるから、しっかり守り育てなくちゃな。

南 「守る」「育てる」の「守る」から考えていこう。税金から守る、浪費から守るということだ。

退職金の受け取り方は、3パターンある。

①全額を一時金として受け取る

②全額を年金として受け取る

③一部を一時金として受け取り、残りを年金として受け取る

③の場合、会社の制度にもよるけど、一時金50%年金50%、一時金75%年金25%、一時金25%年金75%などから割合を自分で選べる場合が多い。

青山 受け取り方で税金が違ったりする?

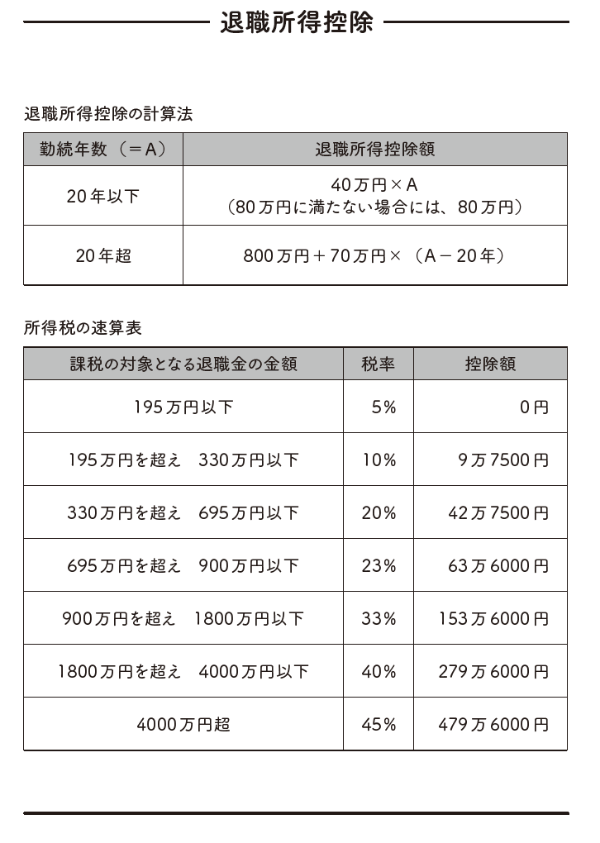

南 一時金として受け取る場合は、「退職所得控除」の対象になる。

退職所得は、勤続年数に応じて控除額が変わる。勤務1年目から20年目までは年間40万円が非課税。つまり、20年働いたら800万円までが非課税だ。以降は年間70万円が非課税になる。

赤坂 俺は全額非課税になるね!

青山 俺もそれに準じるな。

南 そうだね。ちなみに、退職金は分離課税なので、どんなに多くもらっても、それで社会保険料が上がる心配はない(分離課税とは、ほかの所得と分けて課税されるということね)。

青山 一時金で受け取るのが正解みたいだな。ただ、俺は宵越(よいごし)の金は使いがちなので(笑)、年金形式にも興味がある。

<著者プロフィール>

田中 佑輝

東京都生まれ。日本国内の外資系銀行で専属ファイナンシャルプランナーとして活躍後、株式会社アルファ・ファイナンシャルプランナーズ代表取締役。セミナーやコンサルティングを手がける。

『貯金、そんなにないんですけど、 老後のお金、だいじょうぶでしょうか?: 50代から考えておきたい「お金の基本」』