すでに老後の過ごし方が決まって、必要な資金がいくらなのか把握できているでしょうか。少しでも早く老後の準備を始めないと、老後資金を貯めるのに苦労するかもしれません。この記事では、老後に向けて知っておきたいお金の知識について学べる記事をピックアップしています。

目次

1.77歳で貯金なしに? 人生100年時代に備えたお金のシミュレーション方法

2.贈与と相続の違いは? 非課税になるのはいくらまで?

3.公的年金はいつからいくらもらえる? 知っておきたい年金制度

4.老後の資産運用の方法と売却タイミングを徹底解説

5. 高齢者の保有資産2,000兆円が塩漬け資産という衝撃の事実 英国から学ぶべきポイントとは

目次

1.77歳で貯金なしに? 人生100年時代に備えたお金のシミュレーション方法

『貯金、そんなにないんですけど、 老後のお金、だいじょうぶでしょうか?:50代から考えておきたい「お金の基本」』より一部抜粋

(本記事は、田中佑輝氏の著書『貯金、そんなにないんですけど、 老後のお金、だいじょうぶでしょうか?:50代から考えておきたい「お金の基本」』=大和出版、2021年7月15日刊=の中から一部を抜粋・編集しています)

<登場人物>

青山:50代後半。中堅企業勤務で年収は810万円。かつては共働きで豊かな生活を楽しんできた。その一方浪費がたたって貯金は少ない。住宅ローンも結構残っている。

赤坂:50代後半。小企業勤務で年収は多くない。妻のパート収入と合わせても、682万円で青山に届かない。しかし堅実な生活を送り貯金は多め。実家住まいで住宅ローンはゼロ。

南:50代後半。ファイナンシャルプランナー。青山と赤坂の高校時代の同級生。

2.贈与と相続の違いは? 非課税になるのはいくらまで?

『サクッとわかるビジネス教養 お金の基本』より一部抜粋

(本記事は、杉山 敏啓氏の著書『サクッとわかるビジネス教養 お金の基本』=新星出版社 、2021年9月10日刊=の中から一部を抜粋・編集しています)

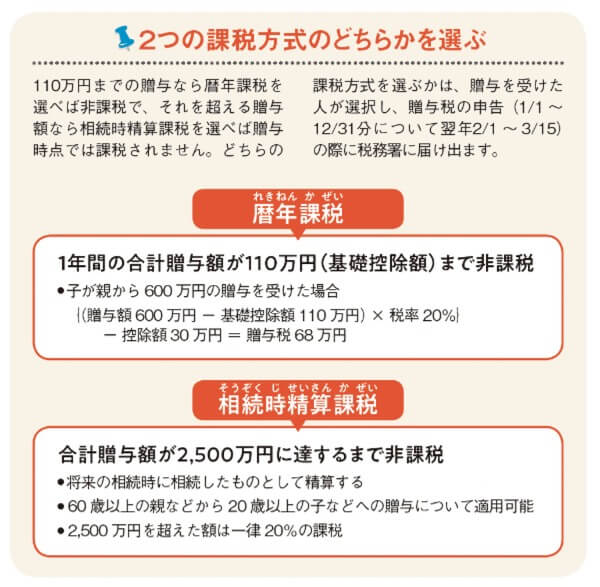

POINT1 贈与税には2つの課税方式がある!

読者の中には将来、マイホーム取得の頭金(あたまきん)の一部を親に援助してもらうようなこともあるでしょう。親から生前に財産の一部を譲(ゆず)り受けることを「贈与(ぞうよ )」といい、贈与額には「贈与税」が課されます。

この課税方式には「暦年課税(れきねんかぜい)」と「相続時精算課税(そうぞくじせいさんかぜい)」の2つがあります。暦年課税は、暦の1年間の合計贈与額で税額を計算する方式で、110万円の基礎控除(きそこうじょ)があります。110万円以下なら非課税となり、それを超えた分については数段階に分けられた課税価格ごとに税率と控除額が決まっています。

一方、相続時精算課税は2500万円に達するまでの贈与額にかかる税金を、その後に相続があったときに相続したものとして精算し、贈与の時点では非課税とする方式です。こちらの方式を利用すれば110万円を超える生前贈与(せいぜんぞうよ)でも当面の課税を心配する必要がなく、スムーズに贈与できます。

3.公的年金はいつからいくらもらえる? 知っておきたい年金制度

『サクッとわかるビジネス教養 お金の基本』より一部抜粋

(本記事は、杉山 敏啓氏の著書『サクッとわかるビジネス教養 お金の基本』=新星出版社 、2021年9月10日刊=の中から一部を抜粋・編集しています)

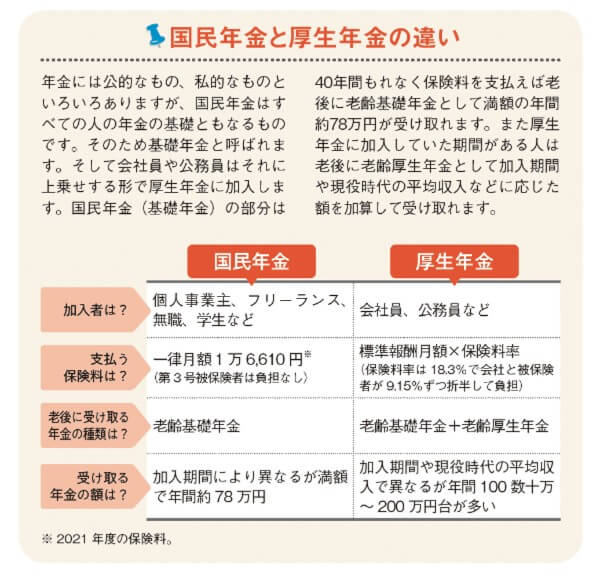

POINT1 公的年金制度は2階建て!

国が運営する公的年金制度は国民年金(基礎年金)と厚生年金の「2階建て」の構造で、保険加入者は3種類に分けられます。第1号・第3号被保険者は老後に老齢基礎年金(ろうれいきそねんきん)を受け取り、第2号被保険者はそれに老齢厚生年金(ろうれいこうせいねんきん)が加算されます。厚生年金は保険料は会社が半分を負担し、基礎年金の給付額は国が半分を負担します。

また公的年金とは別に、会社によっては3階部分として企業年金( 確定給付型年金(かくていきゅうふがたねんきん))や企業型確定拠出年金(きぎょうがたかくていきょしゅつねんきん)があり、このほかに個人型確定拠出年金(こじんがたかくていきょしゅつねんきん)(iDeCo)という最近注目の私的年金があります。

4.老後の資産運用の方法と売却タイミングを徹底解説

『知識ゼロですがつみたてNISAとiDeCOをはじめたいです。』より一部抜粋

(本記事は、横山 光昭氏の著書『知識ゼロですがつみたてNISAとiDeCOをはじめたいです。』=インプレス、2021年11月18日刊=の中から一部を抜粋・編集しています)

<登場人物>

横山光昭先生(以降、横山と記載。):家計再生コンサルタント

藤田良朗さん(以降、藤田と記載。):投資について何も知らない会社員

老後もできれば運用を続けよう

老後のためにコツコツ資産運用を続けてきた場合、いざ老後を迎えたらどうすればいいのでしょうか?運用を続ける選択肢について解説します。

藤田:つみたてNISAやiDeCoで長期間投資を続けたら、老後をすでに迎えていたり、もうすぐ迎えたりする人も多いですよね。そこからさらに運用する意味はあるんですか?

5.高齢者の保有資産2,000兆円が塩漬け資産という衝撃の事実 英国から学ぶべきポイントとは

『金融リテラシー入門[応用編]』より一部抜粋

(本記事は、幸田 博人氏、川北 英隆氏の編著書『金融リテラシー入門[応用編]』=きんざい、2021年1月13日刊=の第3章(合同会社フィンウェル研究所代表 野尻哲史著)中から一部を抜粋・編集しています)

生涯におけるお金との向き合い方

-(1) 退職後の生活とお金

「逆算の資産準備」という考え方を紹介した。95歳まで資産が持続することを目標として一番左に置き、そこからさかのぼってお金との向き合い方をステージごとに突き詰めるという考え方だ。

さらに図表3-7では退職後の生活資金を考えるときに海外でよく使われる「目標代替率」(英語ではTargetReplacement Rate)の考え方を示した。

これらは退職後の生活を資産運用との関連でみる際に重要だ。目標代替率が設定できることは、退職後の生活が現役時代の生活水準に規定されると示唆する。

―――――――――――――――――――――――――――――――――

いかがだったでしょうか。本記事で紹介した公的年金や相続などについては、老後の前に知っておきたい知識ばかりです。老後にゆとりある生活を過ごすためにも、今からでもお金の知識を身に付けていきましょう。

※本記事は資産運用に関わる基礎知識を解説することを目的としており、資産運用を推奨するものではありません。