『サクッとわかるビジネス教養 お金の基本』より一部抜粋

(本記事は、杉山 敏啓氏の著書『サクッとわかるビジネス教養 お金の基本』=新星出版社 、2021年9月10日刊=の中から一部を抜粋・編集しています)

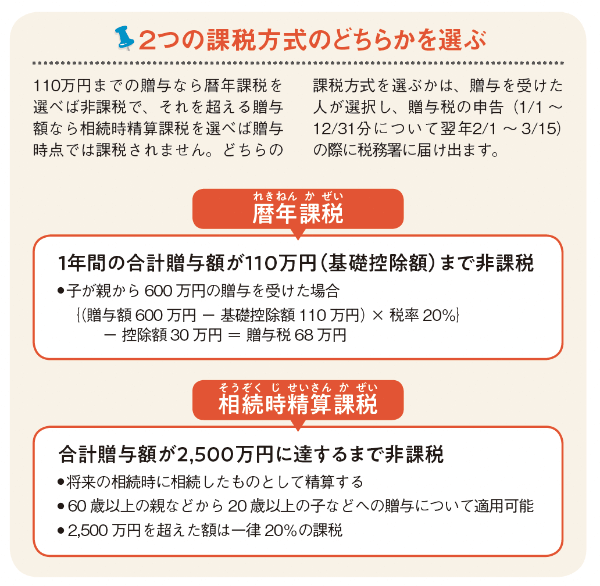

POINT1 贈与税には2つの課税方式がある!

読者の中には将来、マイホーム取得の頭金(あたまきん)の一部を親に援助してもらうようなこともあるでしょう。親から生前に財産の一部を譲(ゆず)り受けることを「贈与(ぞうよ )」といい、贈与額には「贈与税」が課されます。

この課税方式には「暦年課税(れきねんかぜい)」と「相続時精算課税(そうぞくじせいさんかぜい)」の2つがあります。暦年課税は、暦の1年間の合計贈与額で税額を計算する方式で、110万円の基礎控除(きそこうじょ)があります。110万円以下なら非課税となり、それを超えた分については数段階に分けられた課税価格ごとに税率と控除額が決まっています。

一方、相続時精算課税は2500万円に達するまでの贈与額にかかる税金を、その後に相続があったときに相続したものとして精算し、贈与の時点では非課税とする方式です。こちらの方式を利用すれば110万円を超える生前贈与(せいぜんぞうよ)でも当面の課税を心配する必要がなく、スムーズに贈与できます。

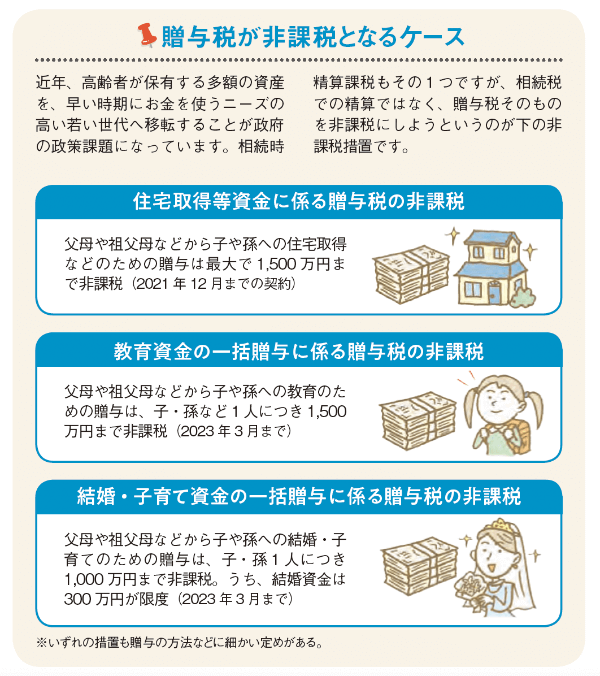

贈与税の税率は、相続税逃(のが)れの生前贈与を防ぐために相続税よりも高く設定されています。親や祖父母からの贈与は一般よりも低い税率になりますが、それでも高めです。ただし住宅資金や教育資金、結婚・子育て資金などの目的に限っては非課税になるケースがあります。

POINT2 相続税の発生は10件に1件程度!

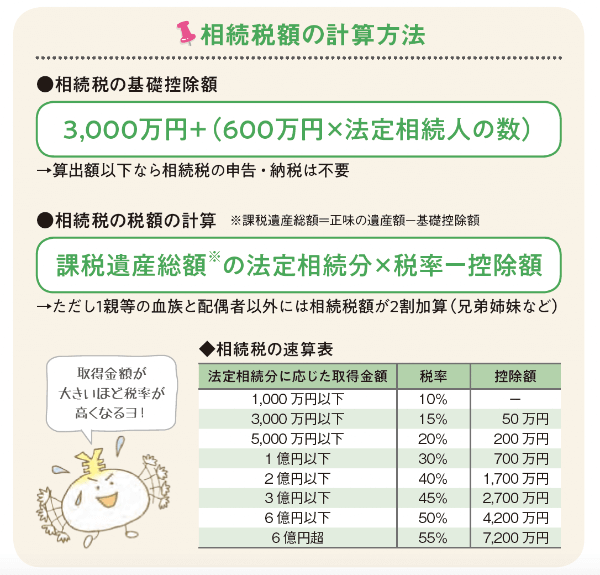

相続税には「3000万円+(600万円× 法定相続人(ほうていぞくにん)の数)」の基礎控除(きそこうじょ)があります。法定相続人とは民法(みんぽう)で決められた相続人で、亡くなった人の配偶者(はいぐうしゃ)や子どもなどです。

この基礎控除額の範囲内なら相続税はかからず、申告(しんこく)も不要です。例えば法定相続人が親子3人なら、相続財産が4800万円までは相続税の申告・納税は必要ありません。

とくに夫婦間の相続で配偶者は優遇されており、相続財産が1億6000万円以下なら相続税はゼロです(申告は必要)。

相続税の計算では、相続財産の額から故人の借金や葬式の費用などを差し引けます。そこから基礎控除額を超えた分について課税され、一定の方法で相続人の間で分けて右上のような計算式と税率で計算した合計が相続税の総額となります。

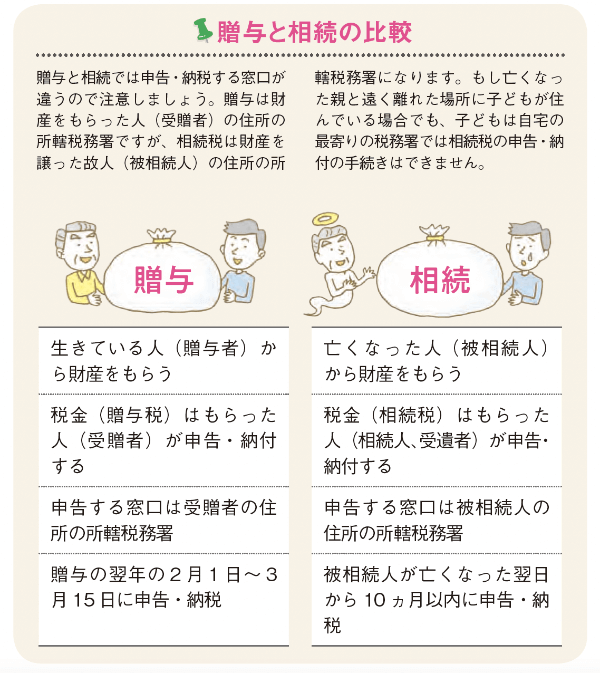

相続税が発生して申告が必要になった場合は、亡くなった翌日から10ヵ月以内に税務署に申告します。申告期限をすぎると、本来の税額のほかに延滞税(えんたいぜい)などがかかることもあります。

贈与と相続の違いは、生きている人から財産を譲(ゆず)られるか、故人からもらうかの違いです。どちらも申告と納税の義務は財産を譲られた人にあります。

<著者プロフィール>

杉山 敏啓

江戸川大学教授・博士(経済学)

1969年東京都生まれ。聖光学院高等学校卒業、青山学院大学経済学部首席卒業、早稲田大学大学院ファイナンス研究科修了、埼玉大学大学院人文社会科学研究科博士後期課程修了。都市銀行系シンクタンクで金融分野の研究開発・コンサルティングに長年従事。この間、立命館大学MOT大学院客員教授、東京大学大学院工学系研究科研究員、京都市会計室金融専門員などを兼務歴任し金融分野の理論と実務の両面に深く携わる。2018年より江戸川大学社会学部経営社会学科教授として金融ビジネス基礎、ファイナンシャル・プランナー育成ゼミ等の講義で教鞭をとる。日本証券アナリスト協会認定アナリスト、証券経済学会員、日本金融学会員。 著書(含む共著・監修)に『金融の基本教科書』(日本能率協会マネジメントセンター)、『用語でわかる金融の基本としくみ』(日本能率協会マネジメントセンター)、『手にとるように金融がわかる本(監修)』(かんき出版)、『ペイオフ対策のための金融機関評価と選択』(生産性出版)、『銀行の次世代経営管理システム』(金融財政事情研究会)、『金融機関のアウトソーシング』(シグマベイスキャピタル)、『日本金融の誤解と誤算』(勁草書房)、『銀行業の競争度』(日本評論社)など。金融専門誌や学術誌への寄稿、講演、メディア取材対応等の実績多数。