『マンガと図解でよくわかる つみたてNISA&iDeCo&ふるさと納税 ゼロからはじめる投資と節税入門』より一部抜粋

(本記事は、酒井 富士子氏の著書『マンガと図解でよくわかる つみたてNISA&iDeCo&ふるさと納税 ゼロからはじめる投資と節税入門』=インプレス 、2021年10月20日刊=の中から一部を抜粋・編集しています)

目次

20年の運用期間満了……そのとき、つみたてNISAはどうすればいい?

20年にこだわらず柔軟な判断を

つみたてNISAのメリットの1つは、いつでも売却できるということ。必ずしも20年という期間にこだわることはなく、現金が必要になったタイミングで、運用してきた商品を売却して現金化することができます。ただし、短期投資では、せっかくの積立の旨味が得られなくなる可能性があるので、やはり中〜長期的な目的のために使うのが正解です。

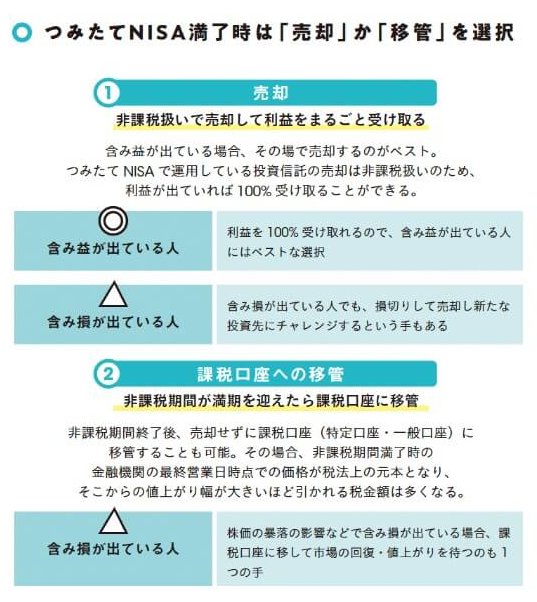

20年の満期を迎えたときには、「売却」か「課税口座への移管」の2つの選択肢があります。選択する際には、運用成績をベースに検討してみましょう。

満期時に含み益が出ている場合には、「売却」を選択するのがベストといえます。というのも、通常の投資信託の売却時には、利益に対して20・315%の税金を支払わなければなりません。しかし、つみたてNISAは、20年以内の売却であれば、全額が非課税になります。そのため、含み益があれば、その利益を100%受け取れるうちに売却しましょう。

一方、含み損が出ていた場合は、「売却」と「課税口座への移管」の2つの選択肢が考えられます。思い切って「売却」してしまうのも一考。値上がりを待つなら「課税口座」に移管しましょう。

しかし、課税口座に移管した後に売却する場合には、税金が20・315%引かれてしまうことは理解しておく必要があります。

知らないと損するかも?つみたてNISAの落とし穴

思わぬ落とし穴に注意しよう

つみたてNISAには、投資経験のある人でも勘違いしやすい落とし穴があります。

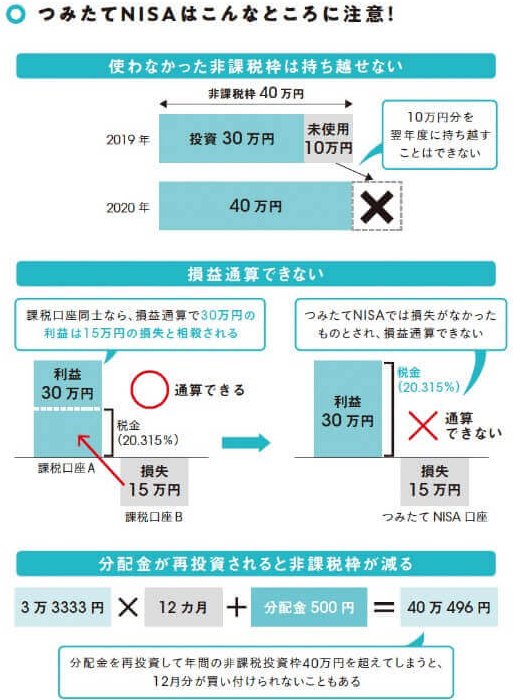

まず、つみたてNISAの非課税投資枠は年間40万円ですが、翌年には持ち越せません。今年30万円しか投資しなかったら、使っていない10万円を繰り越して来年50万円の投資ができるわけではありません。

次が、損益通算ができないこと。株式などの投資の場合、1年間に出た投資の利益と損失を、複数の取引間で相殺することができます。Aの証券口座(課税口座)で年間を通じ30万円の利益が出て、Bの証券口座で年間を通じ15万円の損失が出た場合、合計して15万円の利益とみなされそこに課税されます。しかし、この損益通算につみたてNISAの取引は合算されないのです。

さらに、つみたてNISAでは、分配金の再投資にも注意が必要。通常の投資では、投資信託の分配金は複利効果を狙って再投資するのが鉄則です。しかし、つみたてNISAの場合、分配金の再投資=新規購入とみなされ、40万円の非課税投資枠が消費されてしまいます。つみたてNISAでは頻繁に分配金が支払われる商品は除外されていますが、もし分配金がある商品を選択した場合は、年40万円の非課税枠を超えてしまわないか注意する必要があります。

<著者プロフィール>

酒井 富士子

経済ジャーナリスト、金融メディア専門の編集プロダクション・株式会社回遊舎 代表取締役。日経ホーム出版社(現日経BP社)にて「日経ウーマン」「日経マネー」副編集長を歴任。リクルートの「赤すぐ」副編集長を経て、2003年から現職。「お金のことを誰よりもわかりやすく発信」をモットーに、暮らしに役立つ最新情報を解説する。

『マンガと図解でよくわかる つみたてNISA&iDeCo&ふるさと納税 ゼロからはじめる投資と節税入門』