iDeCo(個人型確定拠出年金)に加入している人は、2020年10月時点で約175万人を超えています。多くの人が支持するiDeCoの魅力の一つは、かなり有利な税制優遇制度です。しかし自動的に適用されるものばかりではなく、中には別途申告が必要なものもあります。

今回は税制優遇制度を活かすために必要な手続きについて、具体的な金額を交えて詳しく解説します。

目次

iDeCoの優遇制度を確認

まず、iDeCoの仕組みをおさらいしておきましょう。

iDeCoは、任意の私的年金制度です。iDeCoの専用口座から投資信託などに積立投資を行い、運用の成果は将来年金として受け取ります。iDeCoでは低コストで運用ができるように、3つの税制優遇制度が用意されています。

3つの優遇制度、手続きが必要なものと不要なもの

iDeCoの税制優遇は、「積立金の所得控除」「運用益の非課税」「受給時の各種控除」の3つです。このうち「運用益の非課税」に関しては、特別な手続きは不要です。投資運用で得た利益には通常約20%の税金がかかりますが、iDeCoでは全期間を通じて非課税措置が適用されます。

申告が必要なものは、「積立金の所得控除」と「受給時の各種控除」です。ただし、後者は実際の受給が始まった年に行えばよいため、積立期間中に必要な手続きはありません。

積立金の所得控除は、毎年手続きが必要です。iDeCoの積立金は全額が所得控除の対象で、所得税と住民税の税額を減らすことができます。

会社員・公務員は年末調整で済ませられる

手続きの一つは年末調整で、会社員や公務員など(1ヵ所から給与をもらっている人)が対象です。

毎年10月頃に、積立金の払込証明書である「小規模企業共済等掛金払込証明書」が発行されます。記載されている金額を、「源泉徴収簿」の「申告による小規模企業共済等掛金の控除分」欄に転記します。源泉徴収簿は勤務先の関連部署から受け取って、記入後は勤務先に提出します。

一般的に、年末調整は10月末頃に始まり11月中に締切りを設けているところが多く、期間外は手続きができません。

年末調整で手続きを忘れていても確定申告で取り戻せる

自営業やフリーランスの人は、確定申告で手続きをします。この場合も、10月頃に届く「小規模企業共済等掛金払込証明書」が必要です。翌年の2月中旬~3月中旬の確定申告期間まで、大切に保管しておきましょう。

会社員や公務員が年末調整時に申告できなかった場合も、確定申告で同じように手続きができます。

確定申告は何のためにするのか?

確定申告と聞くと、「面倒」というイメージを持つ人は多いでしょう。そもそも、確定申告は何のために行うのでしょうか。

原則として、日本の納税者はすべて所得に応じた税金を納める義務があります。確定申告は1年間の所得を申告して、過不足のなく税金を納めるための手続きです。

-自営業の人は、主に税額を申告するため

個人商店などの自営業者は、営業利益から必要経費を差し引いた金額をもとに課税所得を計算し、翌年に納める税額を申告します。期限内に納付できなかった場合は延滞税、申告を忘れた場合は無申告加算税が加算されます。

-フリーランスの人は、多く支払った税金を還付してもらうため

フリーランスの人の報酬の受け取り方はさまざまですが、中には源泉徴収済みの報酬を受け取っている人もいるでしょう。これは会社員などの給与と同じで、報酬の支払い元が本人に代わって納税をしているということです。源泉徴収では控除を考慮しないため、実際の税額よりも多めに支払っていることになります。

確定申告で実際の課税所得金額と税額を申告することで、払い過ぎた税金が還付されます

-会社勤めの人は、年末調整でできなかった分を調整するため

会社員や公務員は勤務先が給与から源泉徴収をしており、その過不足分を年末調整で精算します。勤務先が確定申告に必要な手続きを代行してくれているため、通常は確定申告をする必要はありません。

ただしiDeCoの積立金控除や医療費控除、住宅ローン控除(初年度)などがある人は、確定申告をしなければ税制優遇が受けられません。

また年の途中で退職したため年末調整ができなかった人や、年末調整の内容に訂正がある人なども確定申告が必要です。

確定申告をすることで、何がどのくらい節約できるのか

iDeCoの積立金額を申告すると「所得控除」を受けられます。所得控除とは、その分の所得がなかったことになる措置のことです。

所得税や住民税は、所得額に応じて計算されます。所得控除によって課税所得額が減るため、税額も減るわけです。

年収450万円の会社員なら20年間で約90万円の節税に

| 積立金額 | 課税所得 | 所得税 | 住民税 | 節税額 |

| iDeCo未加入 | 204万100 円 | 10万6,510 円 | 20万4,010 円 | – |

| [最低額] 5,000円/月 (6万円/年) |

198万100 円 | 10万0,510 円 | 19万8,010 円 | 1万2,000 円 |

| 1万円/月 (12万円/年) |

192万100 円 | 9万6,005 円 | 19万2,010 円 | 2万2,505 円 |

| [上限額] 2万3,000円/月 (27万6,000万円/年) |

176万4,100 円 | 8万8,205 円 | 17万6,410 円 | 4万5,905 円 |

※2020年12月1日現在法令等に準じます。

※課税所得=年収-{給与所得控除・基礎控除・社会保険料控除(14.22%)}

※住民税は一律10%で、復興特別所得税は考慮していません。

(図表:著者作成)

年収450万円の会社員がiDeCoに加入し、上限額を積み立てた場合は年間4万5,905円の節税になります。iDeCoの積立期間は通常60歳までと長期です。それまで20年間積み立てたとすると約90万円、30年積み立てた場合は約137万円の節税ができます。

会社員は、企業年金の加入状況によって上限金額が異なります。加入状況によってはiDeCoへの加入が制限される場合もあるため、事前確認が必要です。

年収600万円の自営業者なら20年間で490万円の節税に

| 積立金額 | 課税所得 | 所得税 | 住民税 | 節税額 |

| iDeCo未加入 | 437万円 | 44万6,500 円 | 43万7,000 円 | – |

| [最低額] 5,000円/月 (6万円/年) |

431万円 | 43万6,500 円 | 43万1,000 円 | 1万6,000 円 |

| 1万円/月 (12万円/年) |

425万円 | 42万2,500 円 | 42万5,000 円 | 3万6,000 円 |

| [上限額] 6万8,000円/月 (81万6,000万円/年) |

355万4,000 円 | 28万3,300 円 | 35万5,400 円 | 24万4,800 円 |

※課税所得=年収-{給与所得控除・基礎控除・社会保険料控除(14.22%)}

※住民税は一律10%で、復興特別所得税は考慮していません。

(図表:著者作成)

年収600万円の自営業の人の場合、iDeCoで上限額を積み立てたときの節税額は年間24万4,800円になります。20年間で約490万円、30年間で約730万円の節税になる計算です。

▼こちらの記事もおすすめ

扶養されている人は確定申告が不要

国民年金の第3号被保険者、つまり会社員や公務員の配偶者は確定申告をする必要がありません。所得控除を受けるためには課税所得が必要ですが、専業主婦・主夫や扶養の範囲内で働いている場合は課税所得がないため、控除の対象外です。

-iDeCoの控除は、本人のみ

生命保険料控除や医療費控除は配偶者や子どもなど、家族の分をまとめて申告できます。しかし、iDeCoの積立金が該当する「小規模企業共済等掛金控除」は本人以外の分をまとめることができないため、注意が必要です。

確定申告の手順を紹介

最後に、iDeCoの積立金を申告する際の手順を紹介します。

確定申告の用紙は、税務署や確定申告会場、市区町村役所の窓口や指導相談会などで入手できるほか、国税庁のホームページからダウンロードすることも可能です。また国税庁のホームページには、確定申告書作成ツールへのリンクもあります。自分にとってやりやすい方法を選択しましょう。

-①小規模企業共済等掛金の控除証明書を受け取って保管する

「小規模企業共済等掛金払込証明書」は毎年10月頃に発行されます。ただし、初回の積立金が引き落とされたタイミングによっては時期がずれるため、注意が必要です。

初回の積立金の引き落としが1~9月だった場合は10月頃に届きますが、10月以降だった場合は初回積立月の翌月下旬が目安です。

-②確定申告用紙に記入する

確定申告用紙に積立金額を記入しましょう。全額が対象になるため、そのまま転記するだけで済みます。一般的に給与所得者は「確定申告書A」、自営業など給与以外の所得がある人は「確定申告書B」で申告します。AとBでは細部の表記が異なるため注意が必要です。

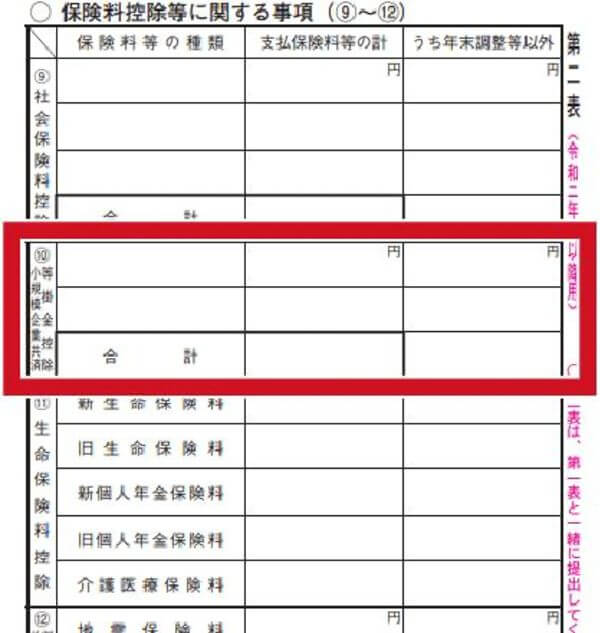

1.確定申告書「第一表」の左下部分にある「小規模企業共済等掛金控除」欄(A⑩、B⑭)に金額を記入します。

2.「第二表」の右上「保険料控除等に関する事項」にも記入欄があります。「保険料等の種類」欄には「個人型確定拠出年金」と書きましょう。

-③提出後は、口座に振り込まれるのを待つだけ

記入が済んだ申告書は、税務署もしくは市区町村役所の確定申告会場に提出します。時間がとれない場合は、郵送や電子申告(e-Tax)なども可能です。また、税務署には時間外収受箱が設けられています。

通常は申告してから1ヵ月~1ヵ月半程度で、払い過ぎた税金が還付金として振り込まれます。電子申告の場合は、2~3週間程度で処理が完了します。e-Taxは、いくつかのツールをダウンロードするといった準備が必要ですが、手続きを楽に済ませるには有効です。iDeCoの積立金控除を毎年申請するなら、e-Taxの導入を検討してもよいでしょう。

しっかり請求して、しっかり節税しよう

3つの税制優遇は、iDeCoの最大の魅力といえます。確定申告には手間がかかりますが、還付金という大きなメリットを得られます。確定申告も資産形成の一部だと割り切って期限内に申告を行い、メリットを享受しましょう。

※税務の詳細はお近くの税理士や公認会計士にご相談ください。

※本記事は投資に関わる基礎知識を解説することを目的としており、投資を推奨するものではありません。