※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

米景気の後退「懸念」が強まるも、後退が「織り込まれている」わけではない

先週以来の金融市場が直面するコアの問題は、米国が景気後退に直面するという懸念が急速に広がったことでした。今後、FRB(米連邦準備理事会)にとっては、景気悪化を回避するという「リスク管理」の考え方から、利下げを積極的に実施することが合理的な判断となります。私は、FRBが9月のFOMC(米連邦公開市場委員会)で利下げを開始し、その後、11月、12月のそれぞれの会合で利下げを実施すると予想します。一方で、現在の金融市場における利下げの織り込み回数から判断すると、金融市場は景気後退を「これまで以上に懸念している」ものの、「実際に発生するとはみていない」と考えられます。

米国株の下落幅は現在のところ、合理的な範囲内にとどまっている模様

米国株式市場の動きは、セクターごとの株価の動きを見る限り、パニック的な売りが広がるような状況ではなく、景気の悪化が、各セクターの特性に合わせて株価にある程度合理的に織り込まれる展開であったように思われます。

今後は景気指標と並んでインフレ指標にも要注意

今後のグローバル金融市場では、短期的にはボラティリティーが高い状況が継続する可能性が高いと考えられます。私は、米国経済が今後景気後退に陥る可能性はかなり低いと判断しています。「景気が緩やかに減速するだけで、景気後退には陥らない」ことを示唆する米国の景気指標が増えてくるにつれて、金融市場における景気後退懸念が徐々に後退し、株価の戻りにつながっていくとみています。その一方で、インフレ指標の上振れや景気指標の下振れに対して金融市場が過敏に反応するリスクには注意が必要です。

米景気の後退「懸念」が強まるも、後退が「織り込まれている」わけではない

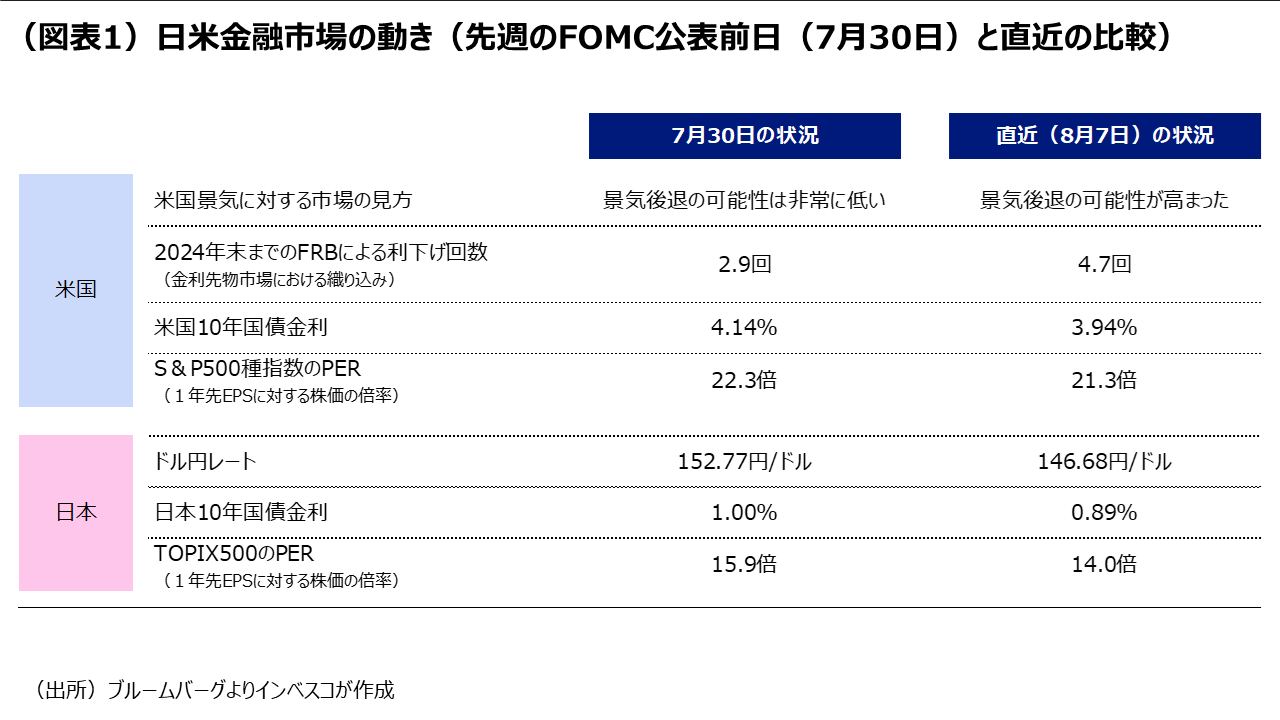

8月2日公表の米7月分雇用統計によって大きく動揺したグローバル金融市場は、その後徐々に落ち着きを取り戻しつつあります。過去1週間で資産価格がどのように変化したかを考察することで、今後の金融市場の方向性を考えてみたいと思います。先週以来の金融市場が直面するコアの問題は、米国が景気後退に直面するという懸念が急速に広がったことでした。この懸念が台頭したことで、FRBがこれまで想定されていた以上に積極的に利下げに取組むとの見方が醸成されました。2024年末にまでのFRBによる利下げ回数についての金融先物市場の織り込みは、従前の2.9回から足元では4.7回へと高まりました(7月30日と8月7日とを比較しています。以下同様)。米国債券市場では、景気の悪化と利下げの積極化が織り込まれる形で米国10年国債金利が4.14%から3.79%へと低下しました。これは昨年の12月下旬以来の低水準でした(図表1)。

私は、7月分雇用統計の内容をふまえると、米国の金利先物市場や債券市場の動きはやや大きめではあるものの、合理的な範囲の動きであったと思います。というのは、FRBが、景気の下振れリスクが高まったことを受けて、これまでよりも積極的に利下げに取組むことになるとみられるためです。今後の利下げ幅が金融市場の現在の想定を大きく下回るようだと、株式などのリスク資産の価格が大幅に下落するリスクが出てきます。株価下落が負の資産効果を通じて景気に下押し圧力をもたらすことをふまえると、FRBにとっては、景気悪化を回避するという「リスク管理」の考え方から、利下げを積極的に実施することが合理的な判断となります。私は、FRBが9月のFOMCで利下げを開始し、その後、11月、12月のそれぞれの会合で利下げを実施すると予想します。

一方、もし金融市場が、米国の景気後退を本格的に予想しているなら、金利先物市場における年内の利下げ回数の織り込みが4.7回というのは、少なすぎると考えられます。現在のスワップ市場における、FFレートの2年先の金利水準についての織り込みは3.13%です。政策金利の引き下げに景気後退を食い止めるくらいの効力を求めるのであれば、また、FRBはFFレートを、中立金利である2.8%(今年6月時点でのFOMCの想定)よりも低い水準に引き下げる必要があるでしょう。こうした点をふまえると、金融市場は景気後退を「これまで以上に懸念している」ものの、「実際に発生するとはみていない」と考えられます。

米国株の下落幅は現在のところ、合理的な範囲内にとどまっている模様

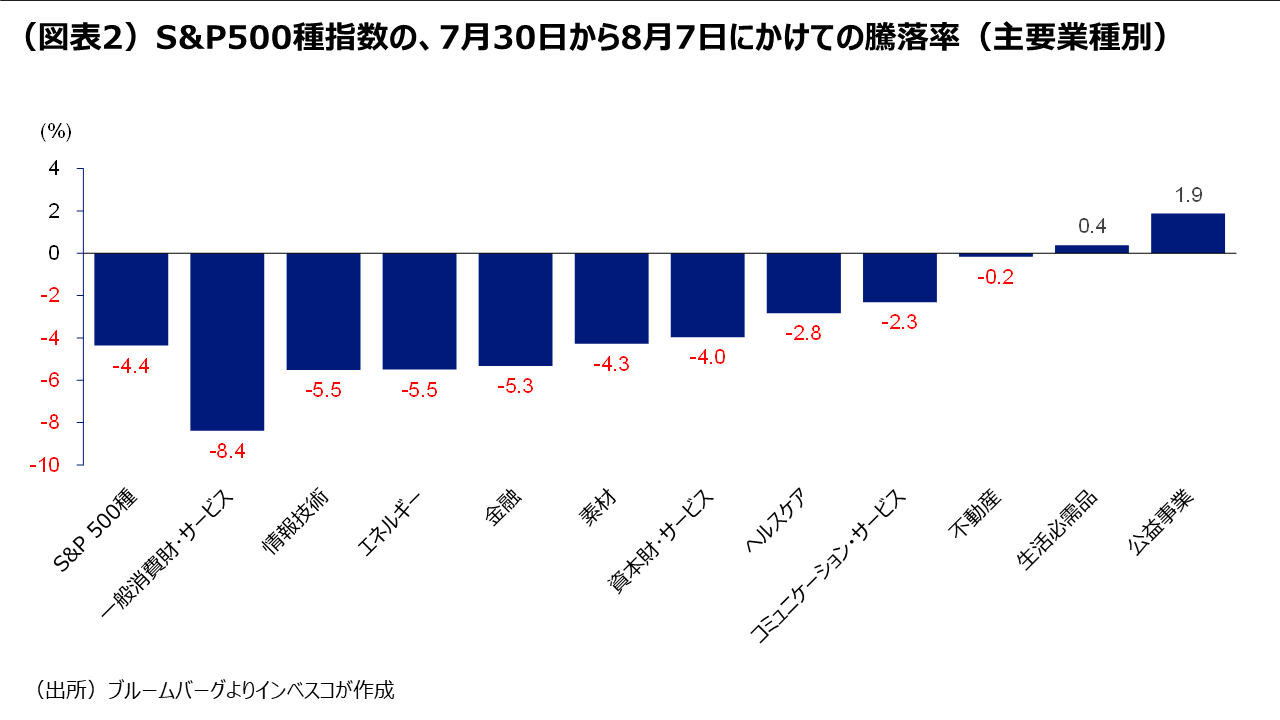

株式市場では、この間(7月30日~8月7日)にS&P500種指数が4.4%下落しました。業種別にみると、景気悪化懸念が強まったことで一般消費財・サービスセクターの株価が最も大きく低下しましたが、景気悪化による需要の減速が織り込まれる形で、エネルギーセクターの株価も大幅に下落しました(図表2)。金融セクターの株価が比較的大きく下落したのは、貸出の鈍化や不良債権の増加が意識されたことがあったと思われます。年初来の相場をけん引してきた情報技術セクターの株価も下落しましたが、その背景には、高値警戒感が残る中で、個別企業の決算が市場の期待に届かなかったことがあったとみられます。一方で、公益事業セクターの株価は逆に上昇し、不動産セクターの株価も大きく変化していません。これは、長期金利の低下や今後の短期政策金利の積極的な引き下げ見通しによる借入れコスト低下効果が好材料になったとみられます。他方、生活必需品やヘルスケアといった、景気が悪化しても収益への影響が限定的とみられるデフェンシブセクターの株価の動きは、株価指数をアウトパフォームしました。

このようなセクターごとの株価の動きを見る限り、米国株式市場の動きは、パニック的な売りが広がるような状況ではなく、景気の悪化が、各セクターの特性に合わせて株価にある程度合理的に織り込まれる展開であったように思われます。

今後は景気指標と並んでインフレ指標にも要注意

私は、米国経済が今後景気後退に陥る可能性はかなり低いと判断しています(フラッシュ・レポート「グローバル株価の急落と今後のポイント」⦅8月6日発行⦆をご参照ください)。上記の通り、金融市場における各種の資産価格も、現時点では景気後退を本格的に織り込んではいないと考えられます。この点は、今後、米国において、景気の下振れを示す景気指標が発表される際に、株価がさらに下落するリスクがあることを示唆しています。今後のグローバル金融市場では、短期的にはボラティリティーが高い状況が継続する可能性が高いと考えるべきでしょう。景気後退入りするかどうかを判断する上で重要となる、消費や労働市場関連の指標には、特に注目が集まると考えられます。

現在の米国経済は緩やかに減速するプロセスにあると考えられます。「景気が緩やかに減速するだけで、景気後退には陥らない」ことを示唆する米国の景気指標が増えてくるにつれて、金融市場における景気後退懸念が徐々に後退し、株価の戻りにつながっていくとみています。

他方、今後の公表される米国のインフレ指標も重要です。景気減速が明確になりつつある状況下で、インフレが高止まりする可能性は低下していると考えられます。しかし、インフレ指標にはある程度の振れがつきものです。仮に今後公表される消費者物価指標が市場の想定に対して上振れるような場合には、「景気は悪化しているのにインフレが高止まりしていてはFRBは思い切って利下げができない」との見方が強まり、スタグフレーションの可能性が意識される形で、市場における短期金利の見通しが上方修正されるとともに、株価が下落するリスクが高まる点には注意が必要です。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-103