※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

4-6月期の中国向け直接投資が極めて低い水準に

直近で公表された中国の4-6月期の国際収支統計でサプライズであったのは、中国に向けての海外からの直接投資が49億ドルにとどまったことでした。

対内直接投資の減少は人民元安につながりやすい

対外直接投資と直接投資以外の金融・資本収支による比較的大規模な資本流出が続く中、対内直接投資が減少することは、中国の国際収支のファイナンスに脆弱性をもたらす要素であり、今後の人民元安につながりかねない要素と言えます。

中国の中期的成長力の低下につながる可能性

今後対内直接投資の弱さが続くリスクが高まったことで、中国経済の中期的な成長性が損なわれる可能性が出てきました。7月分の景気指標がこぞって悪化したこともあって、中国政府は外資誘致強化の方針を打ち出しました。その効果が注目されます。

中国以外のアジア諸国・地域で新規投資が増加する公算

中国向けの直接投資が今後も低位で推移する場合、他のアジア諸国・地域における直接投資の増加につながる可能性があります。この場合には、ASEANやインドが恩恵を受ける可能性が高まります。

4-6月期の中国向け直接投資が極めて低い水準に

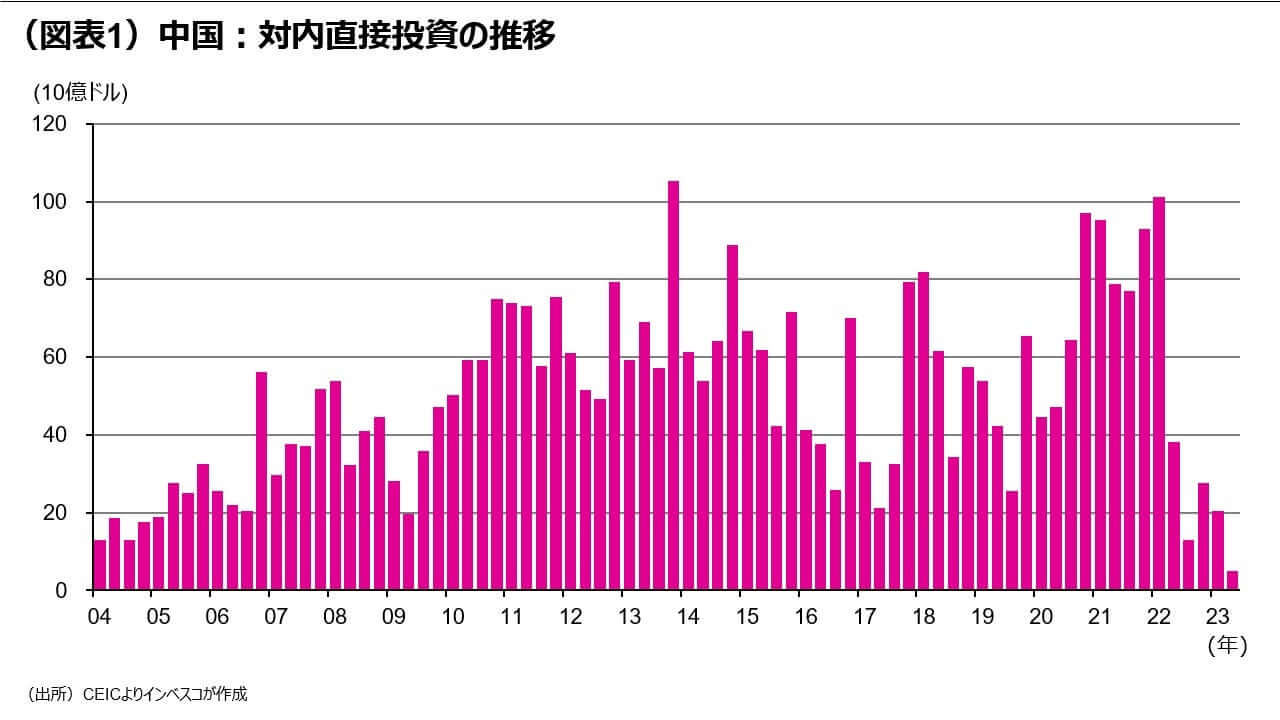

直近で公表された中国の4-6月期の国際収支統計でサプライズであったのは、中国に向けての海外からの直接投資が49億ドルにとどまったことでした(図表1)。これは近年にない低水準であり、2022年の四半期平均額の約9分の1、2021年のそれの約17分の1に過ぎませんでした。中国の対内直接投資の水準は、個別企業の動きに左右される面が強く、四半期ごとの振れが比較的大きいことで知られることから、4-6月期の結果だけで判断をすべきではないでしょう。それでも、対内直接投資の弱さは、日米欧を含む諸企業が中国への投資に対してこれまで以上に慎重になっていることを印象付けるものであったと言えます。米中関係など東アジアを取り巻く地政学的なリスクがより強く意識される中、中国向けの直接投資は当面は比較的低水準で推移する可能性があると判断されます。

対内直接投資の減少は人民元安につながりやすい

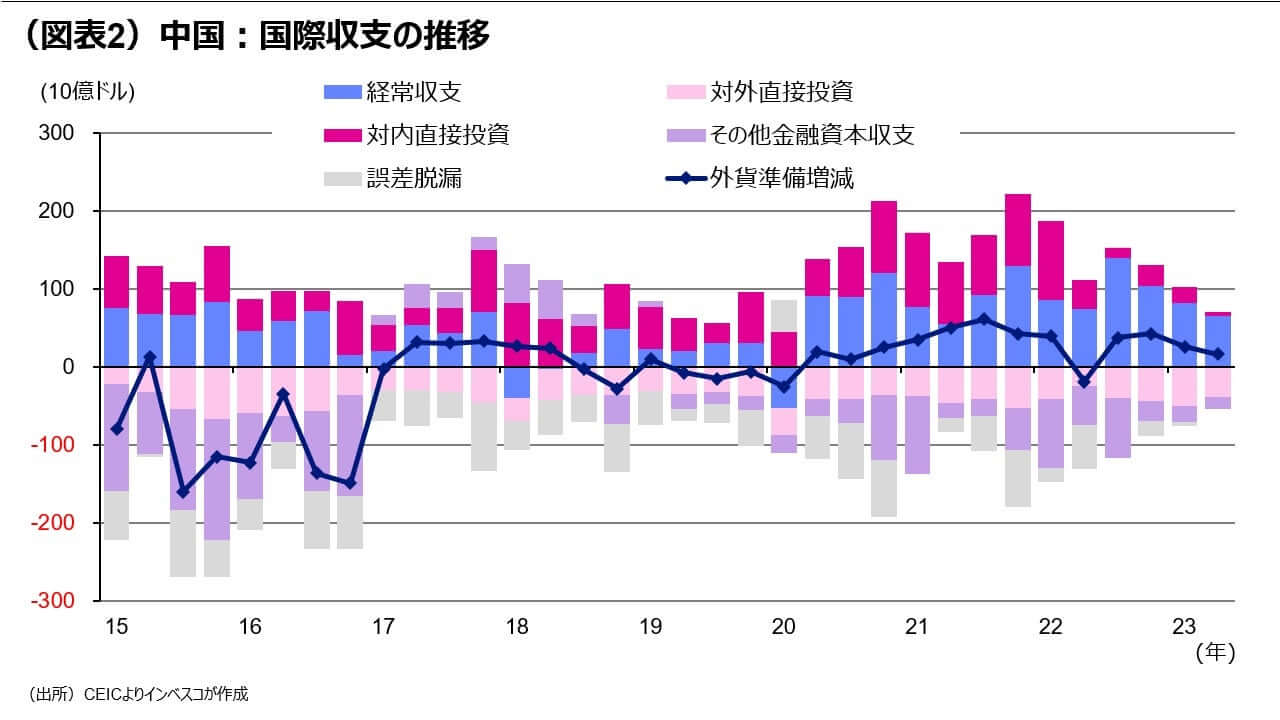

中国にとって、対内直接投資の減少がもたらす影響は小さくはありません。2020年以降の中国の国際収支においては、対外直接投資による年間1,500~1,800億ドル程度の赤字と直接投資以外の金融・資本収支による年間1,600~2,400億ドル程度の赤字が、年間2,500~4,000億ドル程度の経常収支の黒字と年間1,800~3,500億ドル程度の対内直接投資の黒字によってファイナンスされる構造が続いてきました(図表2)。経常収支とともに国際収支の主要黒字項目であった対内直接投資が減少することは、中国の国際収支のファイナンスに脆弱性をもたらす要素であり、人民元安につながりかねない要素と言えるでしょう。2020年以降はコロナ禍によって中国の内需が抑制されてきたことから、経常収支は比較的高水準の黒字を維持してきましたが、欧米景気の悪化等によって輸出がさらに落ち込む場合には、対ドルでのさらなる人民元安が進行する可能性が出てきます。対内直接投資は既に2022年後半以降、低水準で推移してきており、それが人民元の対ドルレートの下落につながってきたとみられます。

中国の中期的成長力の低下につながる可能性

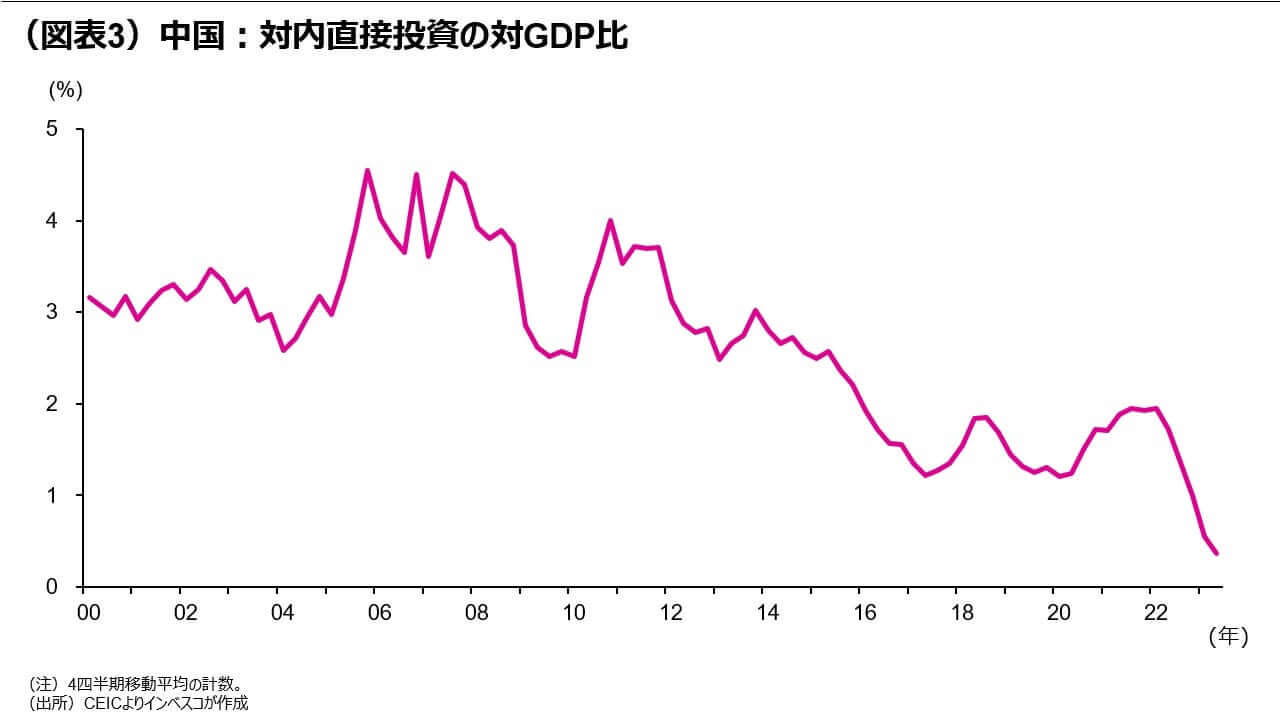

一方、対内直接投資の減少による中国経済の成長への悪影響も見逃がせません。中国経済は、2001年におけるWTO(世界貿易機関)加盟以降、2010年代半ばまで、GDP比でおおむね2%台半ば以上の対内直接投資を受け入れてきました。直接投資による支出がもたらす直接の経済効果だけではなく、海外の優れた生産技術やサービスのノウハウが中国国内に移転されることに伴う中長期的な効果が、当時の高い成長率に寄与した可能性が高いと考えられます(図表3)。2010年代の半ば以降は、対内直接投資の受け入れ額は減少しましたが、それでもGDP比ではおおむね1%以上で推移しており、経済成長に対して貢献してきたと言えます。しかし、今後対内直接投資の弱さが続く場合、中国経済の中期的な成長性についての想定がこれまでよりも低下するリスクが出てきました。

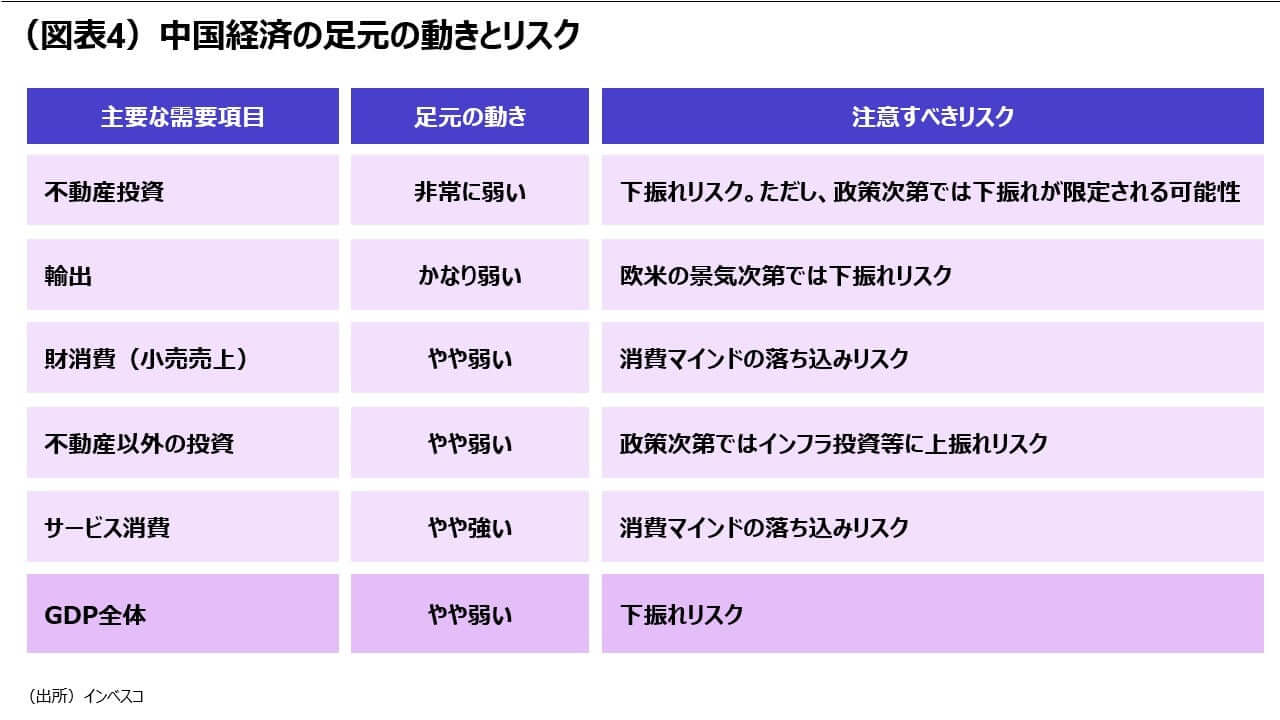

こうした中で8月15日に公表された7月分の中国経済主要指標はそのほとんどが景気の減速を示すものでした。もともと弱かった不動産投資や輸出は弱いままであった一方、小売売上でみたモノ消費も減速、サービス消費もこれまでのような強さを維持できなくなってきたとみられます。中国人民銀行は8月15日に金融機関向けの貸出金利である1年物中期貸出ファシリティー(MLF)の金利を従前の2.65%から2.50%へと引き下げる措置を実施したものの、全体として、中国景気はなお下振れリスクに直面しています(図表4)。足元の景気が弱い中での対内直接投資の落ち込みを受け、中国政府は8月13日に「外国投資誘致の強化に関する意見」を公表しました。この「意見」は、足元で生じている対内直接投資の減少などの状況に対応して採用された措置であると考えられます。「意見」では、①外資系企業に対する内国民待遇の保障、➁外国投資の保護の持続的強化、➂外資に対する財政・租税の支援度強化―を含む6つの面での対策が盛り込まれました。今後、政府の関連部門が具体的な対策を打ち出すとみられますが、外国投資の誘致強化策がどの程度の効果をもたらすかが注目されます。

中国以外のアジア諸国・地域で新規投資が増加する公算

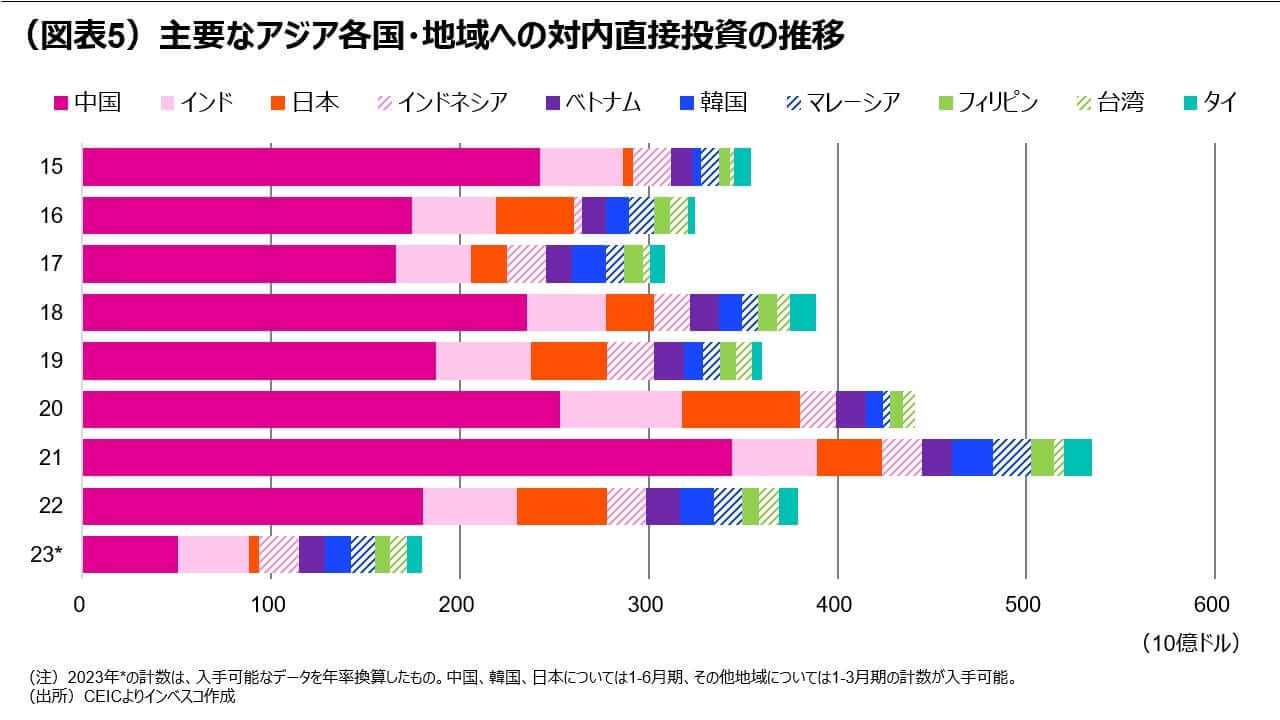

他方、中国向けの直接投資が今後も低位で推移する場合、他のアジア諸国・地域における直接投資の増加につながる可能性があります。過去数年間、アジアの主要国・地域向けの年間直接投資は3,000~5,000億ドル程度で推移してきました(図表5)。中国向けの直接投資が落ち込む場合、グローバル企業が代替的な生産拠点としてのアジアの他地域に向けた投資を積極化させる可能性が高まります。特に、ASEANやインド向けの直接投資はこれまでよりも増加する可能性が高いと考えられます。当レポート6月8日号(「新興国資産に再び注目」)では、ASEANやインド向けの投資に妙味がある点について触れましたが、これらの地域への直接投資の増加は、中期的な成長力の向上を通じて株式などの資産価格上昇に寄与するとみられるほか、為替レートの安定にも寄与するとみられ、注目されます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-127