※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

10年債利回りが上昇した背景

2月8日、日本の10年物国債利回りは0.214%を記録し、2016年1月以降で初めて0.2%を上回りました。欧米の長期金利が急上昇してきたことが日本の長期金利の上昇につながりましたが、足元で基調的なインフレ率が上昇していることもその背景として見逃せません。

賃金上昇率の低さが日銀の政策転換を阻む

日銀がインフレの先行きについて慎重な姿勢を崩していないのは、足元での賃金上昇率が欧米に比べて抑制されていることを考えれば合理的です。日本の賃金上昇率は2020年に前年比でマイナスを記録した後、2021年にはリバウンドをみせましたが、やっとコロナ前の水準にもどりつつある程度であり、賃金上昇に欧米ほどの力強さはみられません。雇用調整助成金によって賃金水準が支えられていることも日本の特徴です。

日銀の金融緩和は長期化の公算

日本のインフレ率を持続的に2%に引き上げるためには、エネルギー価格や輸入価格の上昇だけでは十分ではなく、賃金の上昇が消費者の購買力を引き上げ、消費の増加を軸として内需が自律的に拡大する状況を作り出すことが必要でしょう。直近でみられる賃金の上昇ペースではこうした状況につなげることは容易ではなく、日本銀行は、FRBやECBよりも長い期間にわたって緩和的な金融政策を継続する公算が大きいと見込まれます。

10年債利回りが上昇した背景

2月8日、日本の10年物国債利回りは0.214%を記録し、2016年1月以降で初めて0.2%を上回りました。イールドカーブ・コントロール(YCC)政策を遂行中の日本銀行は、2021年3月19日に10年債利回りの許容レンジを±0.25%に拡大しましたが、現在の10年債利回りはその上限に近づいており、実際に上限に達する場合には、日銀が指し値オペを発動することで10年債利回りは0.25%以下に抑制されることが予想されます。

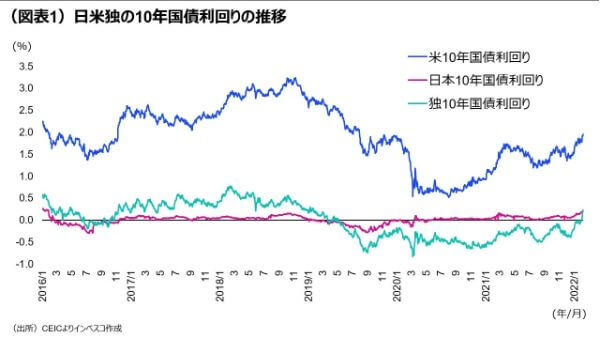

日本における長期金利上昇の引き金を引いたのは、FRB(米連邦準備理事会)が金融引き締めに向けて積極的となる中、ECB(欧州中央銀行)のラガルド総裁からもタカ派的な発言が目立ったことで、欧米の長期金利が急上昇したことでした(図表1)。しかし、日本の基調的なインフレ率がゆっくりと上昇してきたことも、長期金利の上昇に寄与した要因として無視できません。日本のコアCPI(生鮮食品を除くCPI)上昇率は2021年7月までは前年同月比でマイナスの領域にありましたが、直近の2021年12月では0.5%に達しました。日本銀行は、2021年春に携帯電話料金が大きく引き下げられたことが2021年度のコアCPI上昇率を1.1%ポイント下押ししたと分析していますが、携帯電話料金を除くベースでみた日本の基調的なインフレ率は直近で1%台後半とみられます。今年4-6月期には携帯電話料金の引き下げによる消費者物価押し下げ効果が剥落する形で、コアCPI上昇率は実際に1%台後半を記録する公算が大きいと判断されます。

金融市場では、日本のインフレ率が今後2%に近づくとみられることで、日本銀行の金融政策が将来的にタカ派化する可能性があるとの見方が一部で出始めていますが、現在のところ、日銀の金融緩和的なスタンスには全く変化がみられません。1月18日に公表された展望レポートにおいて、コアCPI上昇率についての政策委員の見通しの中央値として示されたのは、2022年度、2023年度ともに1.1%であり、2%のインフレ目標にはかなり遠いという予測が示されました。展望レポートでは、2023年度にかけてマクロ的な需給ギャップの改善や中長期的な予想物価上昇率の高まりなどを背景に基調的な物価上昇圧力が高まるという見通しが示されているものの、それでもコアCPI上昇率見通しは1.1%に過ぎません。

賃金上昇率の低さが日銀の政策転換を阻む

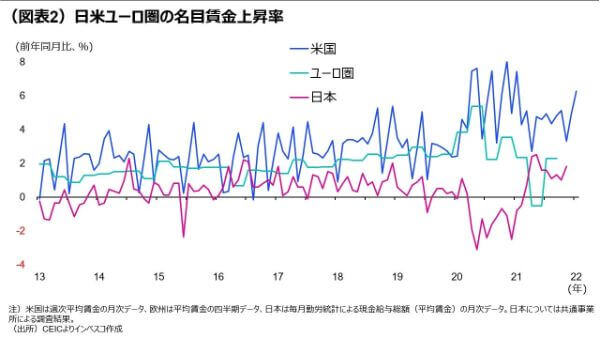

日銀がインフレの先行きについて慎重な姿勢を崩していないのは、足元での賃金上昇率が欧米に比べて抑制されていることを考えれば合理的です。日米ユーロ圏の名目ベースでの賃金上昇率を比較すると、米国の上昇率が突出しています(図表2)。2020年前半において米国の賃金上昇率が大きく上振れたのは、コロナ禍で飲食・宿泊など対面型サービス業での雇用が大きく減少したことによるものです。平均賃金が比較的低めの職が多く失われることで、賃金が高めの就業者のウエートが高まり、平均賃金の上昇につながりました。その後の雇用環境は持続的に改善してきましたが、経済再開の動きに伴って企業側が求人を増やしたものの、安全に対する懸念や託児所を活用できない等の理由から就業をちゅうちょする人々が増加したことで労働市場がタイト化し、賃金上昇率が上振れる傾向が続いています。賃金の上昇が加速すれば、想定以上のインフレが続くことで物価の安定が損なわれるリスクが高まることから、FRBとしても看過できません。欧州は米国のように労働力不足の問題が広範囲に発生する状況にはありませんが、2020年を含めて、コロナ禍でもある程度の賃金上昇率が維持されてきました。足元での欧州におけるインフレの上振れは供給サイドによる部分が大きいものの、賃金上昇の加速が高水準のインフレ率の長期化につながるリスクも意識されはじめており、この点がECB当局者によるタカ派的な発言につながっている面が大きいと考えられます。

これに対して、日本では欧米に比べると失業率の上昇が限定的であったにもかかわらず、残業代やボーナスの減少によって2020年の賃金上昇率がマイナスの領域に陥ってしまいました。2021年に入ると賃金上昇率はリバウンドしましたが、やっとコロナ前の水準にもどりつつある程度であり、賃金上昇に欧米ほどの力強さはみられません。

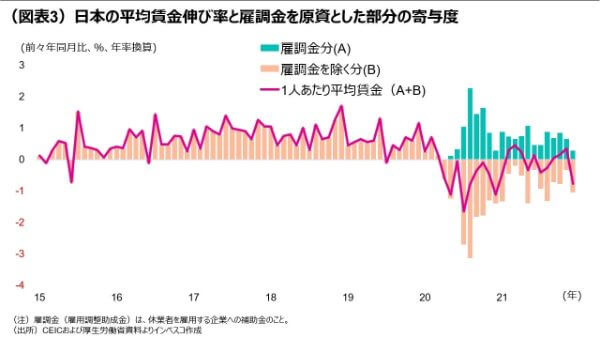

ここでの日本の賃金についての議論は、毎月勤労統計をベースにしていますが、実は日本の賃金の実態は毎月勤労統計でみる以上に弱いと考えられます。これは、毎月勤労統計による賃金には、政府が企業に支払う「雇用調整助成金(以下では雇調金と略称)」を原資とするものが含まれているためです。政府は、企業が休業者に支払う賃金を補填するため、2020年、2021年にそれぞれ総額2.5兆円程度もの雇調金を支給しました。ここで、企業が支払う名目平均賃金の伸び率を、雇調金を原資にした部分の寄与とそれ以外の部分の寄与に分解してみました(図表3)。伸び率を算出する上では、コロナ前との比較ができるように、前々年同月比での伸び率を年率換算しました。その推移をみると、平均賃金の水準を維持するうえで雇調金がかなり大きな役割を果たしたことが読み取れます。このように、企業は現時点では雇調金にある程度依存する形で給与を支払っていますが、コロナによる感染が落ち着いて経済再開の局面に入ると、雇調金には頼りにくくなります。賃金が今後着実に上昇するためにはこのハードルを乗り越えていく必要があります。

日銀の金融緩和は長期化の公算

日本のインフレ率を持続的に2%に引き上げるためには、エネルギー価格や輸入価格の上昇だけでは十分ではなく、賃金の上昇が消費者の購買力を引き上げ、消費の増加を軸として内需が自律的に拡大する状況を作り出すことが必要でしょう。直近でみられる賃金の上昇ペースではこうした状況につなげることは容易ではなく、日本銀行は、FRBやECBよりも長い期間にわたって緩和的な金融政策を継続する公算が大きいと見込まれます。現在の金融市場では、2023年4月に任期満了を迎える黒田日銀総裁の後継者によっては日銀の金融緩和が出口に近づくという意見があります。しかし、賃金の上昇を軸とした内需の自律的な拡大が実現できない限り、安定的に2%のインフレ目標を達成することは困難であり、意味のある形で金融緩和策を転換できる可能性は限られるでしょう。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-019