『投資一年目のための経済と政治のニュースが面白いほどわかる本』より一部抜粋

(本記事は、崔 真淑氏の著書『投資一年目のための経済と政治のニュースが面白いほどわかる本』=大和書房、2021年10月21日刊=の中から一部を抜粋・編集しています)

投資の基本をおさらいする

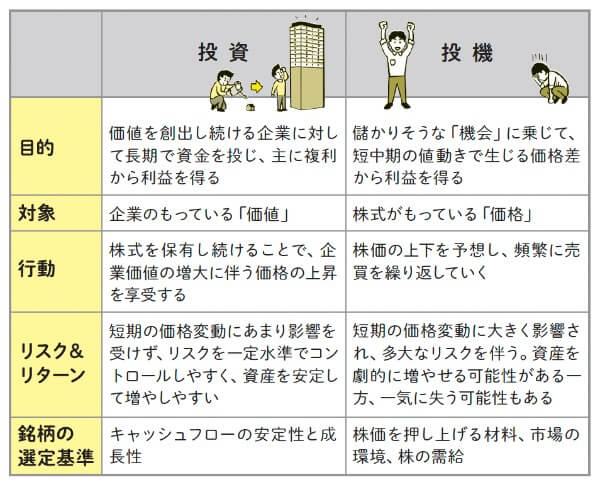

高度経済成長期の親世代は日本の預貯金の金利が高かったこともあり、家庭でも学校等でも投資教育を受ける機会のないまま社会に出た、という人は少なくありません。「自己投資」といわれるように、投資とは未来に向けて資金を投じることです。投機との違いを確認しましょう。

投機と投資はどう違うのか

投資と一文字違いの「投機」という言葉があります。たとえばニュースなどで聞く「投機筋」とは、長期的な投資ではなく、為替レートの変動を利用して為替差益を得るなど、短期的な利益を得ることを最優先に金融市場で短期的な売買を行う投資家を指します。

投機の主な目的は、買い値と売り値の差額によって生じる利益(利ざや)を稼ぐことで、資産の保有期間が短く、ギャンブル的要素が強い、などが特徴とされます。

株式であれば、「目先の株価」だけに注目して短期売買を繰り返すのが投機的な方法であるのに対して、投資とは、投資先の会社の今後の成長に期待し、株価の上昇や配当といった将来のリターンを予測したうえで、未来を見て資金を投じるイメージです。そのため一般的に、投資期間はおのずと中長期になっていきます。

長期投資をするメリットは?

短期投資では、決算発表ほか株価を動かす材料を想定して、短期的な売買を繰り返します。さまざまな情報から決算の上振れ・下振れを予想し、株価が動くイベントを先回りして、自分が目標としている株価まで上昇したらすぐ売却します。株価が期待外れになった場合は早々にロスカット(損切り)をして、投資効率を高めます。

それに対して長期投資家の多くは、会社の業績アップに比例して株価が上がっていくことを期待して投資します。市況によって株価が下がっても、その会社の本質的価値に対して株価が割安なら買い増します。

もちろん実際の投資では、1人の個人投資家のなかでも、短期的な売買をすることもあれば、長期投資でもっていたい銘柄がある場合もあります。市場全体の上昇、下落といったことにも左右されるでしょう。

投資を始めたばかりの頃は、資産総額がマイナスになるのを恐れて、少し上がるとすぐ手放したくなってしまう、短期売買中心になるかもしれません。しかしそのうち、頻繁に売買しても、手数料や税金を差し引かれるとそれほど利益が上がるものではなく、むしろある程度長くもっているほうが、株価が上がって含み益が増えていくことに気がつきます。それほど気負わなくてもいいと知れば、自分のペースがつかめるようになるかもしれません。

まとめると、長期投資のメリットとは、投資した会社の業績が上がれば経営者は配当の額を増やす、利益を設備投資に回して業績をさらに上げ、結果として株価が上がるというように、企業の業績に応じて株主の利益が積み重なっていくことです。また市況などによって一時的に株価が下がっても、投資している会社自体の経営や財務に問題がなければ、慌てないで済みます。

その一方で注意点は、長い時間をかけて利益が積み上がることを想定して資金を寝かせる必要があるので、余剰資金で投資を行うのが前提になることです。

さらに、長期だからといって「ほったらかし」は厳禁です。不祥事などが起き、当初抱いていたその企業の未来に対する期待が失われた場合は、ロスカットする判断を迫られることもあります。財務などの基本的な知識を身につけて、送られてくる株主総会資料の決算資料などにもじっくり目を通すことが大切です。

【COLUMN】リスクとはなんだろう

リスクと聞くと、危険で避けるべきもの、というイメージがあります。しかし投資の世界のリスクとは、将来の運用結果が当初の見込みより減っても増えても、その上下のブレ、つまり不確実性のことを指します。運用結果に上下のブレが出る資産という意味で、株などを「リスク性資産」と呼ぶこともあります。

その反対の「安全資産(ゼロリスク資産)」は、厳密にいえば存在しませんが、一般的には国債、預貯金のような元本保証で価格変動が小さい、ローリスク、ローリターンの資産のことを指します。ただ、現在は超低金利です。資産を増やしていきたいのであれば、一定額を「リスク性資産」へ投資していくことも必要になってきます。

どこで売り買いしたらいいのか

株式取引を始めるには証券会社に専用の口座の開設が必要です。証券会社には大きく分けて、実店舗をもつ対面型の会社とインターネット上のネット証券がありますが、売買の手間、スピード、コストの面ではネット証券の使い勝手がいいといえます。

そのなかでどの会社を選べばいいかは、取引手数料が安い、マーケット情報を得やすい、管理がしやすい、などのポイントがあります。今はSNS 等で情報発信をする個人投資家等も多いので、そうした情報や口コミも参考に、自分が使いやすそうな会社を選ぶといいでしょう。

ネット証券の多くは、インターネットで口座を開設することができます。「マイナンバーカード」か、「マイナンバー通知カード」と「本人確認書類」を手元に用意し、申し込みフォームに必要事項を入力し、送信すれば開設の手続きができます。後日、ID や仮パスワードなどの情報が郵送されてくるので、ログインすれば口座開設は完了です。口座に入金すれば、取引が可能となります。

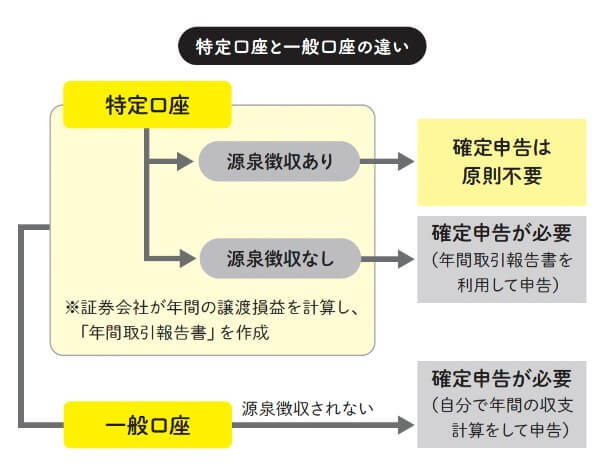

なお、証券口座には「特定口座」と「一般口座」があります。これは主に、税金の支払い方法の違いです。ビジネスパーソンが口座を開設するなら「特定口座」の「源泉徴収あり」が便利です。株の売却益や配当金には税金がかかりますが、特定口座では1年の取引をトータルした「年間取引報告書」を証券会社が作成し、さらに「源泉徴収あり」の場合は、利益のなかから税金の支払い(源泉徴収)を自動的に行ってくれます。一般口座の場合は自分で損益を管理し、確定申告をしなければなりません。

証券口座は、銀行預金口座と同じように、複数の証券会社でもつこともできます。ただし、「つみたてNISA」、「iDeCo(個人型確定拠出年金)」といった非課税口座(開設したい場合は、別途手続きが必要です)は、それぞれ1つの証券会社でしか開設できません(※非課税制度については、69 ページでも触れます)。

現在は口座管理料が無料の証券会社が多く、100円、500円といった単位で投資信託の買い付けができる場合もあるので、個別株を買うだけのまとまった資金のない場合でも、投資を始めやすいといえます。とはいえ、いきなり始めるのが不安なら、各種のポイントを利用して投資信託を買い付ける「ポイント投資」といった手軽なものもありますので、それらを入り口にする方法もあるでしょう。まず小さな金額から、「リスク性資産」の価値の変動に慣れることが大切です。

<著者プロフィール>

崔 真淑

エコノミスト。Good News and Companies代表取締役。 東京証券取引所特任講師、昭和女子大学現代ビジネス研究所研究員、日本経済新聞社COMEMOキーオピニオンリーダー、カオナビ社外取締役。

1983年生まれ。神戸大学経済学部卒業後、大和証券SMBC金融証券研究所(現:大和証券)に入社。株式アナリストとして資本市場分析に携わり、当時最年少女性アナリストとして、NHKなどの主要メディアで経済解説者に抜擢される。

2012年に独立。2016年、一橋大学大学院(MBA in Finance)修了。2018年から一橋大学大学院博士後期課程に在籍し、コーポレート・ファイナンス分野の研究を行う。株主議決権行使の決定要因、デジタル時代のイノベーション策、それに伴う地域活性化策といったテーマに積極的に取り組んでいる。

学術論文では、山田和郎博士と“Does Passive Ownership Affect Corporate Governance? Evidence from the Bank of Japan’s ETF Purchasing Program”を執筆し、投稿中。

経済学・ファイナンス理論を軸に経済ニュース解説、資本市場分析を得意とするエコノミスト、社外取締役や企業アドバイザーとしても活動。主な出演番組は、テレビ朝日『サンデーステーション』、フジテレビ『Live News α』、テレビ東京『昼サテ』、関西テレビ『報道ランナー』、日経CNBCなど。

著書に『30年分の経済ニュースが1時間で学べる』(大和書房)、『ど素人でもわかる経済学の本』(翔泳社)がある。

『投資一年目のための経済と政治のニュースが面白いほどわかる本』