『不動産投資と資産管理法人戦略』より一部抜粋

(本記事は、中元 崇氏の著書『不動産投資と資産管理法人戦略』=プラチナ出版、2021年5月7日刊=の中から一部を抜粋・編集しています)

著者 中元 崇氏

第8章 この空き家、貸すべきか売却するべきか

空き家、空き地にもいろいろあります。

☑︎相続した実家に誰も住んでいない

☑︎昔住んでいたが空き家のままにしてある

☑︎貸していたが借り手が退去したままの不動産がある

☑︎とりあえず駐車場として貸している

など

その空き家等を活用するための選択肢がいくつかあります。

①現況のまま貸す

②リフォームして貸す

③アパートやマンションに建て替えて貸す

④売却して資産の組み換えをする

⑤貸しながら共同担保にする

上記の選択肢を考える場合、把握しておくポイントが2つあります。

1相場の家賃がいくらか(賃貸相場)

2売却したときはいくら手残りがあるか

仮に、相場の家賃が10万円/月で、売ろうと思えば、3,000万円の手取り資金が入ってくるとします。以下、各選択肢の場合を見ていきます。

現況のまま貸す場合

収益構造と投資指標は、次のとおりです。

まず、収益構造を見ていきます。

見込売上(GPI=グロス・ポテンシャル・インカム)は、家賃月10万円で年間120万円。そこから

空室率は仮に5%として6万円を引くと、

実効売上が114万円

そこから運営費(ランニングコスト=日常清掃費、消防設備点検費、共用部分の光熱費、固定資産税、都市計画税、賃貸管理手数料など)が20万円かかったとして、それを引くと、

営業純利益は94万円になります。

現状のまま貸していますので、借入れは0円で、儲け(キャッシュフロー)は94万円となります。

それを投資指標に落とし込むと、

•利益率(FCR)

営業純利益94万円を、売れば入ってくる投資金額(3,000万円)で割り戻すと、3.1%

•資本効率(CCR)

キャッシュフロー94万円を、売れば入ってくる投資金額(3,000万円)で割り戻すと3.1%

•安全率(DCR)

借入れしていませんので、負債リスクはなし。

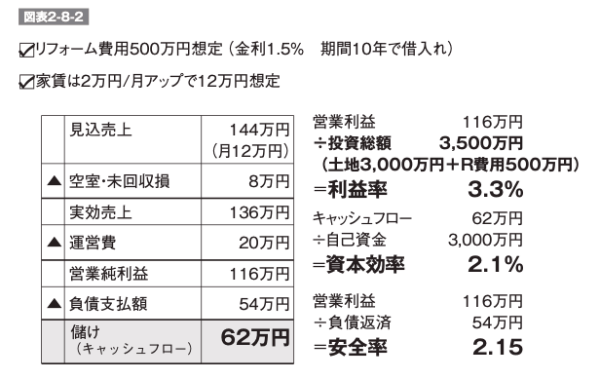

リフォームして貸す場合

リフォーム費用500万円を借りたとします。

金利1.5%で期間10年。

家賃が月2万円アップで12万円で貸せたとします。

収益構造をみると、

見込売上が144万円、

空室・未回収損を5%と想定してが8万円を引くと、

実効売上が136万円

そこから運営費(日常清掃費、消防設備点検費、共用部分の光熱費、固定資産税、都市計画税、賃貸管理手数料など)20万円を引くと、

営業純利益116万円になり、

負債支払額(銀行返済額)54万円を引くと、

儲けは62万円になります。

投資指標に落とし込んで、

•利益率

営業純利益116万円を投資総額3,500万円(土地3,000万円+借入れたリフォーム費用分500万円)で割り戻すと3.3%になり、先の①の事例より上がりました。

•資本効率

儲け(キャッシュフロー)62万円を自己資金3,000万円(融資を受けた500万円は含みません)で割り戻すと2.1%

•安全率

借入れしていますから、営業純利益116万円を銀行返済額54万円で割り戻すと2.15

このように投資指標を出すのは、他の選択肢と比較検討するために必要だからです。

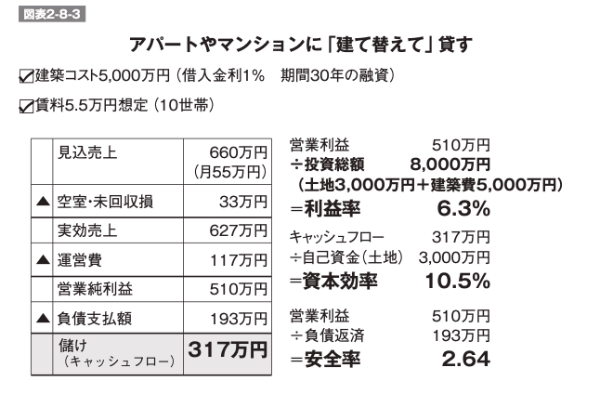

アパートやマンションに建て替えて貸す場合

【想定】

木造アパート10世帯(約20m²)

建築コスト5,000万円

たとえば、更地に10世帯のアパートを5,000万円で建設しました。

建築コスト5,000万円を

金利1.0%の期間30年で融資を受けたと想定します。

収益構造は、

賃料は月5.5万円で10世帯ですので、

見込売上は、月55万円で年間660万円になり、

空室率を5%と想定すると、その33万円を引けば、

実効売上げ627万円となります。

そこから運営費117万円を引くと、

営業純利益が510万円になり、

5,000万円の借入れをしていますので、

その銀行返済額193万円を引くと、

儲けのキャッシュフローが317万円になりました。

それを投資指標に落とし込むと、

•利益率

営業純利益510万円を投資総額(この場合、土地3,000万円に借り入れた建築費5,000万円を加えた額8,000万円)で割り戻すと6.3%

•資本効率

儲けのキャッシュフロー317万円を自己資金3,000万円で割り戻すと10.5%

•安全率

営業純利益510万円を銀行返済額193万円で割り戻すと、2.64

売却して資産の組み換えをした場合

そもそも売れば3,000万円が手元に入ってくる不動産ですから、次のAからCの3つの選択肢が考えられます。

A その3,000万円を投資し、かつ、借入れをして1棟アパートを購入し、それを資本効率(CCR)15%で運用できれば、儲け(キャッシュフロー)450万円を得られることになります。

3,000万円×15%=キャッシュフロー450万円

B または現金で、区分のマンションを購入して、それを利益率(FCR)4%で運用できれば、儲け120万円を得られることになります。

3,000万円×4%=キャッシュフロー120万円

C あるいは金融機関に預金として預けると(これも運用)利率0.001%で300円の利息がつきます。

3,000万円×0.001%=300円(利息=運用益)