退職金には税金がかかりますが、退職所得控除によって非課税になることがあります。どのくらいの金額だと税金がかからないのか知るためには、会社の勤続年数に応じて大きくなる退職所得控除について理解する必要があります。

目次

税金がかからない退職金はいくら?

実際に退職所得控除額を計算すると、100万円の退職金が非課税になるのは勤続3年目、1,000万円の場合は勤続23年目を超えたときです。退職所得控除の勤続年数は端数を切り上げて計算するので、退職金に税金がかからない勤続年数は、厳密には以下となります。

<退職金100万円の場合>

勤続2年1日以上(勤続3年目)

<退職金1,000万円の場合>

勤続22年1日以上(勤続23年目)

なお、同じ年内に退職金以外の退職所得を受け取る場合は、その金額も併せて控除額を計算する必要があります。上記の計算結果が変わるため、社会保険制度や生命保険などで一時金を受け取る人は注意してください。

勤続年数別、退職金の非課税限度額はいくら?

退職金が非課税になる限度額は、退職所得控除の金額から計算できます。源泉徴収前の退職金が控除額を下回る場合は、その年の退職所得が0円未満となるため、所得税や住民税は課されません。

実際の基準がどれくらいなのか、以下では勤続年数別の非課税限度額をまとめました。

| 勤続年数 | 退職金の非課税限度額 |

|---|---|

| 1年 | 80万円 |

| 10年 | 400万円 |

| 20年 | 800万円 |

| 30年 | 1,500万円 |

| 40年 | 2,200万円 |

非課税限度額の計算式は、勤続年数が20年を超えるかどうかで大きく変わります。20年目までは勤続年数が1年増えるごとに40万円ずつ増加、21年目から勤続年数が1年増えるごとに70万円ずつ増加します。

例えば、大卒で定年まで(22歳~60歳まで)勤め上げたケースでは、勤続38年で2,060万円が控除されます。勤続年数に1ヵ月や1日などの端数がある場合は、その期間に関わらず全て切り上げて計算を行います。

退職金にかかる税金の計算方法

退職金にかかる税金は、以下の流れで計算できます。

<退職金にかかる税金の計算方法>

【1】退職所得に含まれる1年間の収入金額を確認する

【2】退職所得控除額を計算する

【3】以下の式で退職所得を計算する

(収入金額-退職所得控除額)×1/2=退職所得

【4】退職所得に所得税と住民税の税率を乗じる

退職所得に含まれる収入金額には、退職時に支給される一時金や、適格退職年金契約に基づいて生命保険会社又は信託会社から受け取る退職一時金などが含まれます。これらの合計金額(源泉徴収前)から退職所得控除額を差し引き、2分の1を乗じた額がその年の課税対象(退職所得)です。

退職所得控除額については、本人の勤続年数によって変わります。勤続年数の端数は切り上げとなるため、仮に入社してから20年と1日が経過している場合は、勤続21年として控除額を計算します。

退職所得控除の計算方法

退職所得控除の金額は、勤続年数と以下の表を用いて計算します。

| 勤続年数 | 退職所得控除の計算式 |

|---|---|

| 20年以下 | 40万円×勤続年数(※) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

(※)80万円に満たない場合は「80万円」として計算する。

また、課税対象となる退職所得は「(収入金額-退職所得控除額)×1/2」の式で計算できます。収入金額には源泉徴収前の金額を用いるので、注意しておきましょう。

実際に退職金にかかる税金を計算

勤続年数37年10ヵ月、退職金は大企業平均2,289万5,000円(中央労働委員会「令和元年賃金事情等総合調査」調べ)の場合、次のように求めます。勤続年数に1年未満の端数がある場合は切り上げるため、勤続年数は38年になります。

(2,289万5,000円−2,060万円)×1/2=114万7,000円(退職所得)

この「114万7,000円」に対して他の所得と分離して所得税がかかります。他の所得と分離されることもポイントです。年収が高くて所得税率が高い人でも退職金だけに応じた税率となるわけです。

退職所得114万7,000円に対する計算は次のようになります。

114万7,000円×5%=5万7,350円(退職金の所得税)

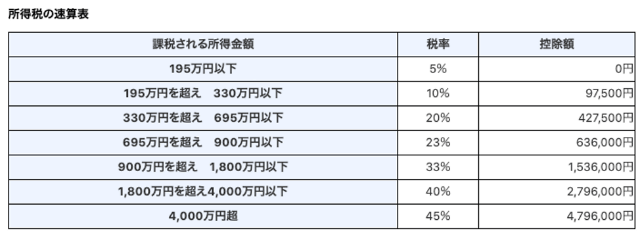

所得税率は退職所得の金額に応じて定めされています。以下の税率簡易表(表1)を参照してください。なお、平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなるため、次のように計算します。

所得税と復興特別所得税の合計額

=5万7,350円+( 5万7,350円×2.1%)

=5万8,554円 (1円以下切り捨て)

(表1)国税庁の所得税の税額表(令和2年)

勤続年数20年以下の場合

勤続年数が20年以下の場合は、控除額は以下のようになります。退職金に税金がかかる場合は、いくらになるか具体的に計算してみましょう。

40万円×勤務年数(80万円に満たない場合、80万円)

勤続年数が10年8ヵ月のケースで、控除額を計算してみます。勤続年数に1年未満の端数がある場合は切り上げますから、勤続年数は11年になります。計算結果は以下のとおりです。

40万円×11年=440万円(控除額)

「退職金-退職所得控除額」が0以下ならば、所得税はかかりません。このケースでは、440万円以下なら非課税です。0以上の場合は、以下の計算によって算出された所得税がかかります。例えば、退職金が500万円の場合は以下のようになります。

(500万円-控除額440万円)×1/2=30万円(退職所得)

この場合は30万円の退職所得に対して、他の所得と分離して所得税がかかります。他の所得と分離されることも、重要なポイントです。年収が高く所得税率が高い人でも、退職所得のみに応じた税率となります。

退職所得に対する所得税率は、退職所得の金額に応じて定められています。上記税率簡易表(表1)から、この場合の所得税率は5%です。

30万円×5%=1万5,000円(退職金の所得税)

なお、平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなるため、最終的に税額は以下のようになります。

1万5,000円+(1万5,000円×2.1%)=1万5,315円(所得税と復興特別所得税の合計)

退職金が非課税になる勤続年数を計算

退職金を非課税にしたい場合は、どれくらいの勤続年数が必要なのでしょうか。以下では退職金を「100万円」と「1,000万円」に分けて、非課税になる勤続年数を計算しました。

退職金100万円の場合、勤続何年目で非課税になる?

100万円の退職金を受け取った場合は、勤続3年目から非課税になります。実際の計算結果は以下の通りです。

退職金÷40万円=非課税になる勤続年数

100万円÷40万円=2.5年

計算結果は2.5年になりましたが、勤続2年の控除額は80万円(40万円×勤続年数)となるため、実際には勤続3年が必要です。したがって、入社日から2年1日以上が経過している場合は、退職金が非課税になることが分かりました。

退職金1,000万円の場合、勤続何年目で非課税になる?

1,000万円の退職金を受け取った場合は、勤続23年目から非課税です。計算方法は以下の通りです。

(退職金-800万円+1,400万円)÷70万円=非課税になる勤続年数

(1,000万円-800万円+1,400万円)÷70万円=22.8年

計算結果が22.8年となったため、非課税になる勤続年数は23年です。したがって、入社から22年1日以上が経過している人は、1,000万円の退職金が非課税になります。

退職金に必要な手続きは?

勤務先の企業へ「退職所得の受給に関する申告書」を必ず提出しましょう。提出している人については、退職金等の支払者である企業が所得税、復興特別所得税を計算し、その退職手当等の支払の際に源泉徴収されます。原則として確定申告は必要ありません。

一方、「退職所得の受給に関する申告書」の提出がなかった人については、退職金等の支払金額の20.42%の所得税、復興特別所得税が源泉徴収されます。それは、受給者本人が確定申告を行うことにより還付できます。

会社側が行う手続き

ここからは、会社側が行う一般的な手続きについて簡単に解説します。前述のとおり、まずは退職予定者から「退職所得の受給に関する申告書」を受け取ります。税務署や市区町村から提示を求められたときに提示する必要があるため、しっかり保管しておきましょう。

次に、「給与支払報告・特別徴収に係る給与所得者異動届出書」を管轄の市区町村に提出します。提出期限は、異動が発生した月の翌月10日までです。

退職所得を計算し、住民税の納付が必要な場合は、市町村が定める納入書により納税する必要があります。納付期限は、住民税を差し引いた月の翌月10日までです。

なお、個人住民税は原則として前年中の所得に対して、その翌年に課税する(前年所得課税主義)ことになっていますが、退職所得についてはその性質を考慮し、他の所得と分離して退職所得の発生した年に課税する(現年分離課税主義)ことになっています。

退職金に源泉所得税が発生する場合は、普段使用している源泉所得税の納付書(給与所得・退職所得等の所得税徴収高計算書)に記載し、原則として翌月10日までに納めなければなりません。

退職金の確定申告で還付金がある場合

ここまで説明してきたとおり、退職金は控除額が大きいため税金はあまり高くありません。しかも他の所得と分離されるので、基本的には確定申告も不要です。ただし「退職所得の受給に関する申告書」を提出していない場合は、確定申告をすることで源泉徴収分が還付されることがあります。

年の途中で退職し再就職しなかった場合

年の途中で退職し、同じ年に再就職しなかったケースを考えてみましょう。特に年初に退職して年収が少ない場合は、確定申告によって税金が還付される可能性が高いです。

サラリーマンですから、税金は前年度の年収をもとに退職するまで毎月源泉徴収されています。年初に退職した場合は年収が少なくなるので、税率も下がることになるでしょう。

扶養控除や社会保険料控除、生命保険料控除なども払い過ぎていて、それぞれの控除枠も残っていることが考えられます。在職中は会社が「年末調整」によって還付額を計算してくれますが、退職した場合は自分で確定申告をして、還付してもらうことになります。

年の途中で退職し再就職したが収入が少ない場合

上記は再就職しなかった例ですが、再就職したとしても年収が大きく減った場合は、確定申告によって還付を受けられる可能性があります。

正社員として再就職した場合は、前の会社の源泉徴収票を提出すれば新しい会社で年末調整をしてくれます。源泉徴収票を提出していない場合は、自分で確定申告をしなければなりません。新しい仕事の雇用形態がアルバイトや契約社員などの場合、年末調整をやってもらえないことがあります。そのケースで税金を払い過ぎいている場合は、還付を受けられます。

退職金の受け取り方法3つのケース

退職金の受け取り方法には以下の3つがあり、いずれかを選択する形になります。それぞれの内容は、以下の通りです。

【1】一括で「一時金」として受け取る

【2】分割で「年金」として受け取る(年金型)

【3】一時金と年金を併用する(併用型)

結論から述べると、税金面では一時金として受け取る方法が有利です。一時金では勤続年数に応じた「退職所得控除」が適用されるため、大部分を非課税として受け取れるからです。

年金型や併用型が一概に悪いとは言えません。手元に現金があるとどうしても使ってしまう方は、年金型のほうが手元に資産を残しやすくなります。

年金型や併用型は、年金資産の補助としても活用できます。それぞれメリットとデメリットがあるので、ライフプランに合わせて受け取り方法を選びましょう。

退職金の受け取り方法ごとのメリットとデメリット

ここでは、退職金の受け取り方法ごとのメリットとデメリットをまとめました。

一時金で受け取る場合

-メリット

一時金には退職所得控除が適用されるため、他の方法よりも税負担が軽くなります。さらに全額を一時金で受け取る場合は、健康保険や雇用保険などの社会保険料もかからないので、現金として受け取れる分を増やせます。

-デメリット

一時金では退職金をまとめて受け取るため、資産管理が難しくなる恐れがあります。特に手元のお金をすぐに使ってしまう方は、老後資金として活用できないリスクがあるでしょう。また、年金として受け取る場合に比べると、受取総額がやや少ない傾向にあります。

-向いている人

一時金は、税金や社会保険料を少しでも抑えたい人に向いています。また、自動車などの大きな買い物を予定している人や、住宅ローン等をまとめて返済したい人も、一時金を有効活用できる可能性があります。

年金として受け取る場合

-メリット

年金として受け取る場合は、他の年金と合算する形で公的年金等控除が適用されます。また、一般的なケースでは受け取っていない年金を金融機関が運用するため、一時金よりも受取総額を増やせる可能性があります。

-デメリット

年金として受け取った退職金は、国民年金や厚生年金などと合算される形で「雑所得」になります。課税対象になるだけではなく、国民健康保険料の算定にも影響するため、ケースによっては想定外の支出が増えてしまいます。

-向いている人

毎月安定した収入が欲しい人や、資産管理が苦手な人には年金による受け取りが適しています。長期間にわたって少額ずつ受け取れるため、年金型は安定した収入源になります。

一時金と年金を併用して受け取る場合

-メリット

併用型のメリットは、一時金と年金型の強みをそれぞれ活かせる点です。例えば、公的年金を受け取るまで年金として受け取ると、トータルの税負担を抑えられることがあります。

-デメリット

併用型は仕組みがやや複雑なので、そもそも採用していない企業も見られます。また、年金として受け取る側も混乱しやすいため、事前にライフプランや運用方法を考えておく必要があるでしょう。

-向いている人

併用型は、人生プランの策定や資金管理が得意な人に適しています。制度や税制を理解できていれば、一時金と年金型のメリットを最も活かせる形で退職金を受け取れるでしょう。

退職金を年金形式で受け取る場合の税金を計算

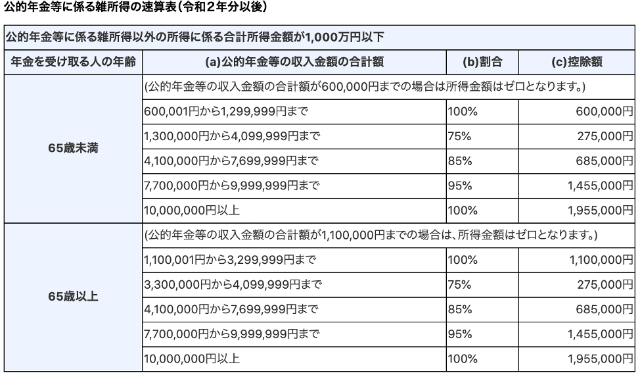

年金で受け取る場合、所得区分が雑所得扱いになります。給与所得など、他の所得と合計して総所得金額を求めた後に税率が適用されます。公的年金である国民年金、厚生年金の他、私的年金である企業型の年金、個人確定拠出年金なども合算します。詳細は国税庁の速算表を参照しましょう。

退職金2,000万円を20年にわたって年金として受け取る場合

2,000万円の退職金なら一時金(勤続年数38年)だと非課税です。年金として受け取る場合、運用収益を考えないと年間100万円を受け取ることになります。60歳で定年退職して年金以外の収入がない場合、公的年金が始まるまでの65歳までは、年金以外の所得1,000万円以下、年金の雑所得が100万円で計算(上記画像1)すると、割合(b)100%、控除額が60万円となり、次のように計算します。

100万円×100%-60万円=40万円

65歳以降は公的年金も受け取ります。公的年金を240万円受け取っているとすると、企業年金分の100万円と合わせると年340万円が雑所得になります。他に所得がない場合、掛け目は75%、控除額は27万5,000円となり、次のように計算します。

(240万円+100万円)x 75% – 27万5,000円=227万5,000円

いずれにしても、一時金で受け取るのに比べて、総受取額は減少します。併用の場合は、これはそれぞれの額に応じて、計算します。

退職金の非課税枠を計算してみよう

退職金を非課税にしたい場合は、非課税枠を事前に計算することが大切です。本記事のように計算をすると、税金がかからない非課税枠や勤続年数が分かります。計算結果が分かれば、税金の受け取り方や退職時期を調整することで、全ての退職金が非課税になるかもしれません。将来受け取れる退職金は、会社の説明会や資料などで確認できます。

※税務の詳細はお近くの税理士や公認会計士にご相談ください。