世界の株式市場は、ブラックマンデーやリーマンショックなど、これまで何度も大きな危機に見舞われてきました。しかし、株価は一時的に大きく下落しても、長期的にみれば概ね順調に上昇しています。

2020年もまた、新型コロナウイルスの感染拡大で世界の株価は値を下げました。相場の下落をきっかけに、投資信託の買いを検討している方もいらっしゃるかもしれません。

しかし、投資信託も株と同じようにリスクが伴い、必ず利益が出るものではなく、損失が発生する可能性もあります。買い時がいつなのかわからず、購入を躊躇している方もいらっしゃるでしょう。

投資信託の正しい買い時や売り時は、いつなのでしょうか?複利やドルコスト平均法などの投資理論から、投資信託の正しい売り買いのタイミングを考えてみましょう。

目次

投資信託とは

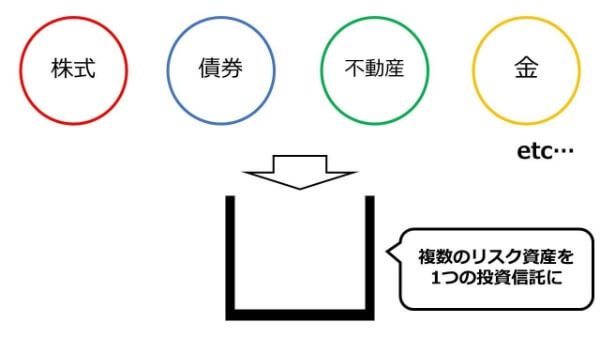

・複数の資産を1つの箱に入れたもの

1社の株式に投資する場合、運用の成果はその株に完全に依存してしまいます。上昇してくれればいいですが、万が一その企業が経営破綻してしまうと運用資金の大部分を失う可能性があります。

1社の株式に投資するとリスクが大きくなりがちなので、対策として複数の株式に「分散投資」するという手があります。1社が万が一破綻しても、その他の株が手元に残りますので資産を守ることができます。

分散投資は①銘柄の数、②資産の種類、のいずれか(あるいは両方)を増やすことで効果が高まります。1つの株より複数の株を、複数の株だけでなく債券などその他の種類の資産を増やすことで、より高い効果が期待できます。

そうした分散投資を可能とするものとして、投資信託は、開発されました。複数の資産を投資信託という1つの箱に入れたパッケージ型の金融商品と呼べるでしょう。さまざまな資産を1つにまとめて小口化し、多くの投資家に販売して、たくさんのお金を集めて複数の資産に投資を行います。

それぞれの資産を個別に買うこともできますが、投資信託では「分散投資」効果が働き、リスクの低減が期待できます。また資金をまとめることで、大型の商業ビルや海外の株式など、個人が買うには資金的、技術的に難しい資産に投資することもできるようになります。

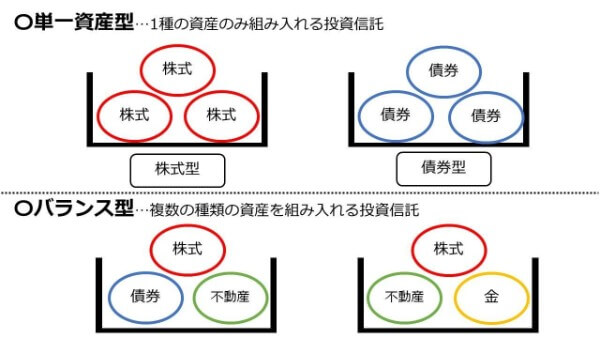

投資信託は、それぞれのリスク資産の組み入れ方で分類されています。1種類のリスク資産だけをパッケージ化した投資信託を「単一資産型」といい、複数のリスク資産を組み入れた投資信託を「バランス型」といいます。

どちらも分散投資効果は働きますが、バランス型のほうがその効果が高いです。

「単一型資産の投資信託」

単一資産型の投資信託は1種類の資産だけを組み入れる商品で、株式だけを組み入れる銘柄を「株式型」、債券だけを組み入れる銘柄を「債券型」といいます。その他に「不動産(REIT)」だけを組み入れる「REIT型」や、「原油」や「金」だけを組み入れる「商品型(コモディティ型)」があります。

ポイントはリスクの大きさです。一般的に「債券型」よりも「株式型」のほうがリスクは高くなります。リターンはリスクに比例するので、大きなリターンを狙う場合は「株式型」を選択します。

「バランス型の投資信託」

バランス型の投資信託は株式や債券など、複数の資産を組み合わせた商品です。分散投資効果が高いため、単一資産型よりもリスクは低いといえます。

バランス型のリスクは、各資産をどの程度組み入れているかによって変わります。一般的に、株式の組入比率が高いバランス型はリスクが高く、債券の組入比率が高いバランス型はリスクが低くなります。

投資信託の基準価額とは?

投資信託の価格を「基準価額(きじゅんかがく)」と呼びます。株価と異なり、以下の計算式で毎営業日計算されます。

基準価額=純資産総額÷総口数

純資産総額:投資信託が組み入れている資産(時価)の合計額

総口数:その投資信託が発行している受益証券の総数

基準価額は概ね1万円からスタートし、運用開始後に変動が始まります。

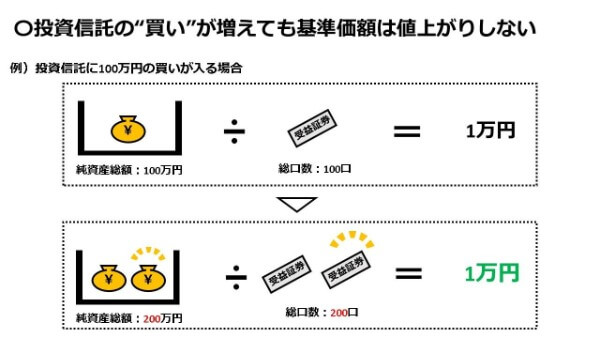

投資信託は“買い”では値上がりしない

株の場合はその銘柄に買いが集中すると値上がりしますが、投資信託は違います。その投資信託に買いが集中しても分母となる口数が増えるだけであり、それが基準価額の変動をもたらすわけではないのです。

例えば純資産総額が100万円、総口数が100口の投資信託を考えてみましょう。この場合、基準価額は1万円です(100万円÷100口)。

この投資信託に、新たに100万円分の買いが入るとします。純資産総額は200万円に増えますが、新たな購入者に100口発行するので、総口数も200口に増えます。つまり、200万円÷200口で、基準価額は変わらず1万円です。

基準価額は、その投資信託が組み入れている資産が値上がりすると上昇します。

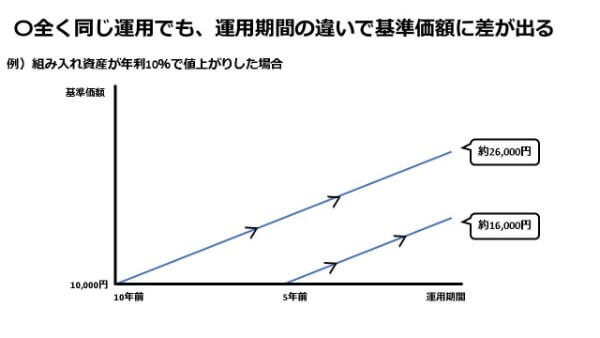

基準価額だけでは運用の評価はできない

基準価額が高い投資信託が優良というわけではありません。まったく同じ運用を行う投資信託でも、基準価額は異なります。それは、投資信託が運用を開始した時期が異なるためです。

例えば、組入資産が年率10%で成長している投資信託を考えてみましょう。運用期間が10年の場合、基準価額は2万6,000円程度になっていまが、5年なら1万6,000円程度です。

両者の違いは運用期間だけですが、まったく同じ運用であるにも関わらず、基準価額に1万円もの差があります。優良な投資信託を探す際は、基準価額だけで判断しないようにしましょう。

基準価額では割高・割安の判断はできない

基準価額では、投資信託の割高・割安は判断できません。組入銘柄を入れ替えている場合があるからです。

例えば、割安な株式Aを100万円分買っている投資信託があるとします。総口数が100口なら基準価額は1万円です。株式Aが1.5倍になると純資産総額は150万円となり、基準価額は1万5,000円になります。

ここで、その投資信託が株式Aを割高と判断し、別の割安な株式Bを組み入れるとします。150万円分買い換えるので純資産総額は変わらず150万円、基準価額も1万5,000円のままです。

組入資産は割高な株式Aから割安な株式Bになり、その投資信託も実質的に割安になりましたが、基準価額は変わっていません。つまり、基準価額は投資信託の割高・割安を反映しないのです。

投資信託の割安・割高は、その投資信託がどのような資産を組み入れているかを確認して判断しましょう。

「分配金」や「経費」は値下がり要因

投資信託は、投資家に収益の一部を「分配金」として支払うことがあります。分配金は分子の純資産総額から支払われますが、総口数は変わらないため基準価額は下がりします。

ただし分配金は投資家が受け取っているわけですから、損失ではありません。投資信託は、分配金を加味した「トータルリターン」で評価しましょう。

また「信託報酬」などの経費も純資産総額から支払われるため基準価額の値下がり要因であり、こちらは純粋なマイナス要因といえます。

経費は運用に必要なものですが、ポイントは「経費が運用に見合っているかどうか」です。

運用が同じなら経費が少ない銘柄を選ぶべきですが、さまざまな工夫を凝らした投資信託の経費は高くなりがちなので、単純に経費の多寡で投資信託を評価しないようにしましょう。

投資信託の買い時はいつ?

投資信託は、長期間保有するほど運用効果が高まります。生み出したリターンがさらにリターンを生む「複利効果」が働くためです。

長期運用するほどリターンが高いので、投資信託の買い時は「できるだけ早く」という言い方もできるのではないでしょうか?言い換えれば、「運用しようと思うタイミング」が投資信託の買い時といえます。

・基本は「運用しよう」と思った時が投資信託のはじめ時

では「運用しようと思うタイミング」とは、具体的にはどんな時でしょうか。さまざまな理由が考えられますが、「銀行預金では資産目標の達成は難しい」と思った時もその一つでしょう。

たとえば、少し前に話題となった老後資金2,000万円問題から、「20年後に2,000万円の資産を持つ」という目標を設定するとします。逆算すると、銀行預金への一括投資の場合は、現時点でほぼ2,000万円持っていなければなりません。積立の場合は、毎月約8.4万円も積み立てる必要があります。

年間リターンが3%あれば、少しハードルが下がります。一括投資の場合、現時点で約1,108万円あれば20年で2,000万円に到達し、積立なら毎月約6.2万円で達成できます。リターンが上昇するほど、また運用期間を長くするほど目標達成のハードルは下がるのです。

| 「2,000万円」の資産目標を達成する条件 | |||

|---|---|---|---|

| 期間 | リターン | 一括投資 (現時点で必要な資産) |

積立 (必要な毎月の積立額) |

| 20年後 | 0% | 2,000万円 | 約8.4万円 |

| 3% | 約1,108万円 | 約6.2万円 | |

| 5% | 約754万円 | 約5.0万円 | |

| 30年後 | 0% | 2,000万円 | 約5.6万円 |

| 3% | 約824万円 | 約3.5万円 | |

| 5% | 約463万円 | 約2.5万円 | |

(図表:著者作成)

銀行預金で3%や5%のリターンを達成するのは、まず無理でしょう。そこで、多少リスクをとっても、投資信託で運用を考えることが選択肢に入ってくるのではないでしょうか。銀行預金で目標に到達できそうな方も、投資信託を使えば目標達成までの期間を短くできるかもしれません。

実際の商品選定の際は、慎重に考えていく必要がありますが、投資信託で運用することを決めたら、早目に実践し始めるのがよいでしょう。複利効果を考えれば、運用期間は長いほうが有利だからです。

・理想は大幅下落時の底値で買う

「安い時に買い、高い時に売る」のが理想ですから、「投資信託の買い時は安い時」ということになります。投資信託が大きく下落した時に買えば、簡単に利益が出そうですよね。

言葉で言うのは簡単ですが、実際に「安値で買う」ことは簡単ではありません。

・下落している時は底値の判断が難しい

問題は、下落相場では底値の判断が難しいことです。安値で買いたいのはやまやまですが、それが安値だったかどうかは、下落相場が終わってからでないとわかりません。

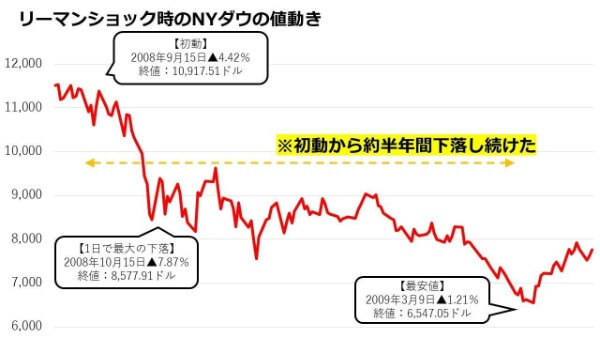

例として、「リーマンショック」時のNYダウを見てみましょう。リーマンショックは、2008年の米金融機関「リーマンブラザーズ」の破産をきっかけに起こった下落相場です。

リーマンブラザーズは、2008年9月15日に破産を申請しました。NYダウは1日で4.42%下落し、1万917.51ドルで取引を終えました。その後10月15日に1日の最大下落幅を記録(7.87%)し、1ヵ月で2割強も下落しました。

初動から1ヵ月間はほぼ一直線に下落しましたが、まだ底値は見えませんでした。その後横ばいになり、一見底入れのような値動きを見せましたが、最安値はその5ヵ月後の2009年3月9日の6,547.05ドルでした。

結局リーマンショックで、NYダウは約43%も下落しました。下落期間は約半年間で、底入れに見えた10月中旬から、さらに2割以上も下落したのです。当時、投資家が底値を予想するのは難しかったでしょう。

・もし高値で買ってしまったら?

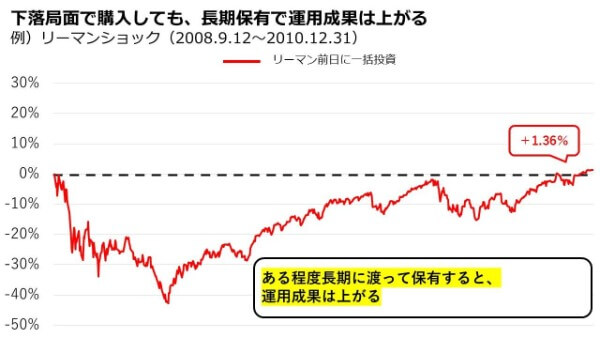

安値で投資をスタートするのが難しいのはご理解いただけたかと思いますが、逆に高値で買ってしまった場合はどうでしょうか。高値で買ってしまうと損を抱えたままで、もう資産を取り戻すことはできないのでしょうか?実際にできない可能性もありますが、過去の相場の歴史から考えてみたいと思います。リーマンショックを例にし、不幸にもショック前日の高値で投資してしまった場合をシミュレーションしてみましょう。

大きな下落を伴ったにも関わらず、ある程度長期に渡って保有することで、運用成果はプラスに転換します。

運用が長期になるほど享受できる運用成果が大きく、結果として、最初損失を抱えていてもその後に相場が反転してれば、損失を取り戻せることがお分かりいただけたかと思います。

投資信託の投資方法は2種類!「一括投資」と「積立投資」

投資信託に投資する方法には「一括投資」と「積立投資」があります。それぞれについて確認しておきましょう。

一括投資とは

「一括投資」とは、資金を一度に投じる方法です。リターンが右肩上がりに積み上がっていく場合、最もリターンが大きくなります。

1,000万円を一括投資する場合のシミュレーションを見てみましょう。1年あたりのリターンは同じでも、運用年数が増えるほどリターンが大きくなります。

ポイントは「年平均リターン」も上昇していることです。総リターンが増えるのは当たり前ですが、年平均リターンも増えています。複利効果が働き、運用効率が向上するためです。

| 一括投資 | 運用資金 | リターン | 運用年数 | 運用終了後の額 (総リターン) |

年平均リターン |

| 1,000万円 | 3% | 10年 | 1,344万円 (+34.4%) |

+34.4万円 (+3.44%) |

|

| 20年 | 1,806万円 (+80.6%) |

+40.3万円 (+4.03%) |

(図表:著者作成)

積立投資とは

一括投資に対して、資金を少しずつ投資していく方法を「積立投資」といいます。

買いのタイミングを分散するのも投資の手段として有効です。‘積立投資’=“ドルコスト平均法”がその手法の代表例として、知られています。これは安値を探るチャンスを放棄する代わりに、投資金額を一定にし、定期的に買い増しを続けるという方法になります。

・ドルコスト平均法を使って投資するとこうなる!

先に、リターンが一定の場合の一括投資のシミュレーションをご紹介しましたが、積立投資’=“ドルコスト平均法”の場合はこうなります。

| 積立投資 | 毎月の積立額 | リターン | 運用年数 (投資金額) |

運用終了後の額 | 年平均リターン |

| 3万円 | 3% | 10年 (360万円) |

412.70万円 (+14.64%) |

+5.27万円 (+1.46%) |

|

| 20年 (720万円) |

967.32万円 (+34.35%) |

+12.37万円 (+1.72%) |

(図表:著者作成)

一括投資と比べた場合、リターンが3%の場合、10年で14.64%、20年で34.35%と一括投資の10年で34.4%、20年で80.6%と比べると見劣りするものの、複利効果で、積立投資’=“ドルコスト平均法”の場合も運用が長期になるほど運用成果が出ていることが分かります。

では、高値で買ってしまった場合の積立投資のその後はどうでしょうか?

同じくリーマンショックの例を見てみましょう。NYダウが値を戻すのは2010年11月4日です。約2年間もマイナスの期間が続いたことになります。

資金を一括で投資するのではなく、下落前日から毎日一定額を買っていた場合、2009年5月4日にはプラスに転じています。最安値から約2ヵ月でプラスになっており、一括投資の場合と比べてマイナスの期間は約1年半も短くなります。

買いのタイミングを分散することで、資金を一気にリスクにさらすことがなくなります。「高値掴み」を回避できるので、マイナスの期間を短くすることができるのです。

このドルコスト平均法は、単純に購入価格を平準化するだけでなく、数量(口数)の面でもメリットがあります。

・タイミングの分散にはメリットも ドルコスト平均法を知る

下の例で見てみましょう。運用中に値動きがあるものの、最終損益は±0の投資信託を想像してください。運用資金100万円を一括で投資した場合、当然損益は0になります。

一方で25万円ずつ投資した場合は、購入口数が変化していきます。1万円の時は25口ですが、0.5万円の時は50口、2万円の時は12.5口を買うことになります。口数は「投資金額÷価格」で決まるので、購入口数が投資信託の価格に応じて、自動的に調整されるのです。

| 投資信託の価格 | 1万円 | 0.5万円 | 2万円 | 1万円 | |

|---|---|---|---|---|---|

| 100万円を 一括投資 |

口数 (投資金額÷価格) |

100口 | 100口 | 100口 | 100口 |

| 評価額 (口数×価格) |

100万円 | 50万円 | 200万円 | 100万円 | |

| 25万円ずつ 投資 |

口数 | 25口 | 75口 | 87.5口 | 112.5口 |

| 評価額 | 25万円 | 37.5万円 | 175万円 | 112.5万円 | |

| (解説) 投資信託の価格は1万円→1万円なので、損益は0 投資信託の平均価格は1.125万円 〇一括投資 〇25万円ずつ投資 |

|||||

(図表:著者作成)

つまり、このドルコスト平均法を使うと、「安い時に多く、高い時は少なく買う」という投資を自動的に行ってくれることになるのです。

ただし価格が一方的に上昇する場合は、一括投資のほうがリターンは大きくなります。

・相場に振り回されず、自分のルールを決めておくことが大切

投資信託の買い時は安値のタイミングが理想ですが、実際にそのタイミングをとらえるのは難しいでしょう。その解決策の一つとして「ドルコスト平均法」をご案内しましたが、最も大切なことは「自分のルールに淡々と従う」ということです。

「〇%下落すれば買う」といった価格のルールや、「選挙結果」や「経済指標」などのイベントに従う方法もあります。自分のルールがないと、間違った投資行動を取ってしまいかねません。

資産目標から逆算して「運用が必要」と感じたら、自分のルールに従って冷静に取引を行いましょう。

今は買い時?下がるのを待つべき?

・基本は変わらず、運用が必要なら買い

新型コロナウイルスの感染拡大にともない、2020年の前半、相場は一時大きく下落しました。お持ちの投資信託が損失になっていた人もいたでしょう。その後の市場の回復を今振り返ると、損失を恐れず、下落した時に買っていたらよかった、と思う人もいるかもしれません。その後、相場が上昇してしまい、下がった時が忘れられず、新規の買いをためらっている人もいるかもしれません。

前章でお伝えしたように、投資信託の買い時は「運用しようと思った時」というのが基本です。相場が下落しても、上昇しても、それは変わりません。資産目標から逆算し「運用が必要」と感じたら、投資信託を検討してみるとよいでしょう。

・複利を考えれば運用開始は早いほうが有利

運用効率を上げる「複利」は、運用期間が長くなるほどその効果が高まります。運用期間を長くするためには、できるだけ早く運用を開始する必要があります。

コロナショックのように相場が急落すると、私たちは買いすくみ、あるいは底値を探る気持ちが出て、なかなか投資信託を買う気持ちにならないかもしれません。しかし、その間も時間が過ぎていくため、運用期間は長くするためには、早く投資を開始することも重要です。

・積立投資は継続。ドルコスト平均法を思い出す

積立投資は継続するほうが過去の歴史からは得策といえるでしょう。前章でお伝えしたドルコスト平均法は、ある程度の価格変動を想定した運用手法です。むしろ、価格が下落した時こそチャンスなのです。

相場の下落時に積立投資を停止してしまうと、ドルコスト平均法が十分に機能しません。買いの平均価格が下がらず、安い時に多くの口数を買うこともできなくなってしまうからです。

・コロナにとらわれず、自分のルールに従って判断する

コロナショックに限らず、相場の変動にとらわれた判断は誤った投資行動につながります。そうならないためには、自分の取引ルールに従うことが大切です。

投資信託は、リスクのある金融商品です。リスクを低減するためにも、自分のルールを確立し、それに従って取引を行いましょう。

買うべき投資信託は?

・安定的に上昇してきた資産を買う

人によって、買うべき投資信託は変わりますが、安定的に資産運用をする場合、これまで安定的に上昇してきた資産を組み込んでいくことを考えるのも良いかもしれません。

これまで安定的に上昇してきた資産はいくつかありますが、世界の株式もその一つです。過去10年間で先進国の株式は年9.9%、新興国の株式は年2.82%上昇しました。

| 過去5年 | 過去10年 | 過去最大継続下落 | |

|---|---|---|---|

| 先進国株式 (MSCI World) |

年リターン:6.44% 年リスク :14.47% |

年リターン:9.90% 年リスク :13.90% |

▲33.99% (2020.2.12~ 2020.3.23) |

| 新興国株式 (MSCI Emerging Markets) |

年リターン:1.25% 年リスク :17.62% |

年リターン:2.82% 年リスク :17.75% |

▲65.14% (2007.10.29~ 2008.10.27) |

(図表:著者作成)

世界の株式は直線的に上昇したわけではなく、変動しながら上昇してきました。その変動の大きさを「リスク」で表しています。この例では新興国のほうが変動が大きく、先進国株式のほうが安定していると言えます。

安定的に上昇してきた資産は、世界の株式だけではありません。そのような資産を組み込んでいる投資信託を選ぶようにしましょう。ただし、過去の値動きが今後も続く保証はないのでご注意ください。

・資産の分散も大切。バランス型も一案

1つの資産だけでなく、いくつかの種類の資産に投資するとリスクを抑えられます。株式型の投資信託だけでなく、債券型などの投資信託も一緒に買うと分散投資効果が高まります。

バランス型の投資信託はもともと複数の資産を組み込んでいますので、それを買うのも一つの方法です。

・長期投資は分配金の頻度が少ないものを

長期投資には複利効果があるのでおすすめなのですが、複利効果を得るには、元手から得られた収益部分(リターン)を再投資する必要があります。

通常、投資信託はリターンを自動的に再投資しています。しかし、リターンを「分配金」として投資家に払い出す投資信託は、再投資が十分機能しないため複利効果が薄れてしまいます。

投資信託で長期投資をする場合は、分配金の頻度が少ない銘柄を選ぶことをおすすめします。

・コスト重視ならインデックス型がおすすめ

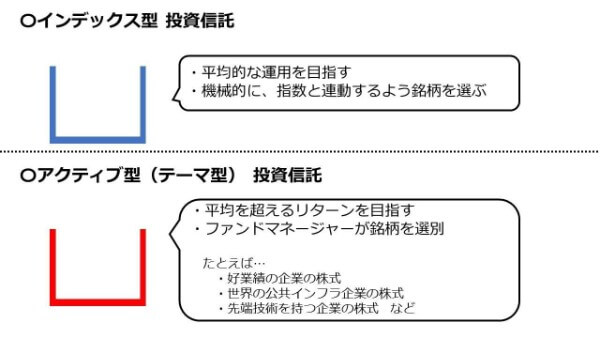

投資信託には、「インデックス型」と「アクティブ型(テーマ型)」があります。市場平均を目指して運用するものをインデックス型、市場平均を超えるリターンを目指すものをアクティブ型(テーマ型)といいます。

リターンは市場平均程度で十分であり、かつコストを重視する方にはインデックス型投資信託が人気を博しています。インデックス型投資信託は市場平均を目指して機械的に銘柄を選ぶだけなので、コストが安い傾向にあるので、その点が現在多くの人に支持されていると言えるでしょう。

・投資を工夫するならテーマ型アクティブファンドも

「考えながら投資したい」あるいは「工夫しながら投資したい」という方には、アクティブ型(テーマ型)ファンドという選択肢もあります。

アクティブ型の投資信託では、リターンが市場平均を超えるように運用します。運用責任者であるファンドマネージャーが、より高いリターンが得られそうな資産や銘柄を選別し、投資信託に組み込みます。

アクティブ型の運用手法は多岐に渡り、単純にリターンを追及するものだけではありません。リスクが低くなるように運用するものや、「女性進出」や「先端技術」などのテーマに沿って運用するものもあります。

コストはインデックス型よりも高い傾向がありますが、「投資を工夫したい」「楽しみながら投資したい」という方には、アクティブ型(テーマ型)の投資信託をおすすめします。

投資信託の売り時は?

・自分の目標到達のタイミングで売る

投資信託の運用が好調で資産目標を達成した時は、売り時の一つになるでしょう。

もちろん、すべてを売却する必要はありません。「一部だけ売却」あるいは「リスクの低い銘柄に切り替えて継続運用」という選択肢もあるでしょう。

下図は、当初100万円を50%:50%で株式、債券に投資したものが運用途中に株式が大きく上昇したことから、合計160万円になったケースになります。

・資産のリバランス(投資配分の調整)で売却

| 運用当初 | 運用途中 | リバランス | |

|---|---|---|---|

| 株式型 | 50万円(50%) | 100万円(62.5%) | 80万円(50%) |

| 債券型 | 50万円(50%) | 60万円(37.5%) | 80万円(50%) |

| 合計金額 | 100万円 | 160万円 | 160万円 |

| (解説) ①株式型と債券型で50:50の運用を目指す。 ②株式型の値上がりが大きく、比率が崩れる。 ③比率が50:50に戻るよう、値上がりした株式型を売却し、債券型を購入する(リバランス)。 |

|||

(図表:著者作成)

運用をしていると、運用成果の違いから資産配分に偏りが生じます。これを修正することをリバランスといいます。

分散投資のために別々の資産の投資信託で運用する場合、定期的にこのリバランスを実施することが中長期で資産を成長させていくために重要です。

なお、このリバランスを自動的に行ってくれるバランス型投資信託もあります。

・「損切り」の売りも念頭に置く

忘れてはいけない大切な売り時に、「損切り」があります。損失が広がらないよう、売却して損失を確定する方法です。

複利を考えれば、投資信託は長期保有が望ましく、少々損失が発生しても保有を継続するのが基本です。ただし許容できないほどの損失が発生した場合は、売却を選択することもあります。

特に損切りでは、自分のルールを守る姿勢が問われます。相場にとらわれず、冷静に自分のルールに従いましょう。

投資信託でやってはいけない売り買いは?

・やってはいけない投資①余剰資金以外で買う

投資信託だけでなく、資産運用全般に言えることですが、余剰資金以外で投資をすることはおすすめできません。

投資信託には、リスクがあり、必ず値上がりするわけではなく、値下がりする可能性もあります。生活費やいざという時のための緊急資金などで投資信託を買って値下がりしてしまったら、生活に窮することになります。

投資信託は、必ず余剰資金で買うようにしましょう。

・やってはいけない投資②急落時に慌てて売却する

相場が急落すると、投資信託を売却してしまいたくなるかもしれません。しかし、そんな時でも冷静に考えて判断しましょう。

長期投資のメリットや自分のルールを思い出し、冷静に対処しましょう。もちろん許容できないほどの損失の場合は、損切りも選択肢の一つになります。いずれにしても慌てることなく、自分のルールに従いましょう。

・やってはいけない投資③過度なリスクの投資信託の買い

投資信託には、あえて値動きを大きくした銘柄もあります。たとえば、日経平均の2~4倍程度の値動きになるものなどです。

こういう投資信託の場合、値動きの大きさが許容できる方は選択肢に入れてもいいでしょう。しかし、許容できない方は手をださない方がいいです。

それぞれの投資信託のリスクは、「目論見書」に記載されています。過去の値動きもチェックし、自分に合っているかどうか、買う前にしっかり確認しましょう。

投資信託の買い時は投資を始めようとするタイミング 。短期売買せず長期保有が効果的

投資信託は安値で買うのが理想ですが、実際は安値で買うのは至難の業です。過去のチャートを見れば安値は一目でわかりますが、いざ投資信託を買う時、それが安値かどうかは誰にもわかりません。

しかし、「運用が必要」と感じて投資信託を買おうと考えたなら、勉強しながら、勇気を出して踏み出してはいかがでしょうか?複利効果は運用期間が長くなるほどその効果が高まりますから、できるだけ早く投資を開始することが重要だと思います。

慌てて短期売買をせず、長期投資を基本に自分のルールを確立して取引を行いましょう。

今後もWealthRoadでは、投資を開始したいと思っている方のための情報を発信していきますので、ぜひ御覧ください。

*本記事は投資に関わる基礎知識を解説することを目的としており、投資を推奨するものではありません。また、シミュレーション図の具体例は、税金・手数料等を考慮しておりません。