※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

インフレの面では既に多くの国・地域で利下げの環境が整っていた

7月分の米雇用統計の発表をきかっけにグローバル金融市場が動揺する中でも、アジア新興国・地域の市場は相対的な底堅さを維持してきました。これは、米雇用指標の悪化によってFRB(米連邦準備理事会)による速いペースでの利下げが強く意識され、それがアジア地域における政策金利の引き下げに対する期待を強めたためです。

FRBによる利下げ期待の高まりで通貨高となり、金融緩和への環境が整う

中国を除くアジア新興国・地域では、これまで、インフレの面では利下げが可能であったにもかかわらず、FRBによる高金利政策が維持される中、利下げをすれば通貨安に直面するリスクがありました。しかし、FRBの利下げへの期待が大きく高まったことで、アジアの主要中央銀行がFRBの動きをにらみながら利下げを実施できる環境が整いつつあります。

緩やかな株価上昇局面へ

今後、中国を除くアジア新興国・地域市場では、通貨の安定が続く一方、中央銀行による積極的な利下げによる景気浮揚が意識される形で株価が上昇トレンドに入る可能性が高いと見込まれます。投資対象として最も注目できるのはインド株ですが、インドネシア株、マレーシア株にも注目しています。

インフレの面では既に多くの国・地域で利下げの環境が整っていた

8月2日の7月分米雇用統計に対する市場の反応に端を発した世界的な金融市場の動揺はようやく落ち着きつつあります。8月14日に公表された7月分の米CPI統計もほぼ市場予想通りの結果となり、金融市場では、FRB(米連邦準備理事会)が積極的に利下げを実施するとの見方が強まり、一定の安心感が醸成されつつあります。こうした中、過去2週間において日米市場での動揺が比較的大きかったにもかかわらず、アジア新興国・地域の株価や通貨が相対的に底堅く推移してきた点は注目に値します。以下では、アジア新興国市場の堅調さをもたらした背景と今後の展望について考察したいと思います。

アジア新興国・地域の市場が底堅さを維持できたのは、米雇用指標の悪化によってFRBによる速いペースでの利下げが強く意識され、それがアジア地域における政策金利の引き下げに対する期待を強めたためです。米国景気の悪化はアジア地域にとっては輸出の減速を通じて景気悪化材料になりはするものの、アジアの多くの国・地域では内需の好調を軸に景気の堅調さが維持されています。米国が景気の大幅な悪化を避けることができる限り、アジア各国・経済が腰折れする可能性は低いとみられます。むしろ、アジアの多くの中央銀行が、これまでは控えてきた利下げに本格的に取り組むことができる環境になりつつあることが金融市場で好感される形になりました。なお、この考察には中国は含めません。

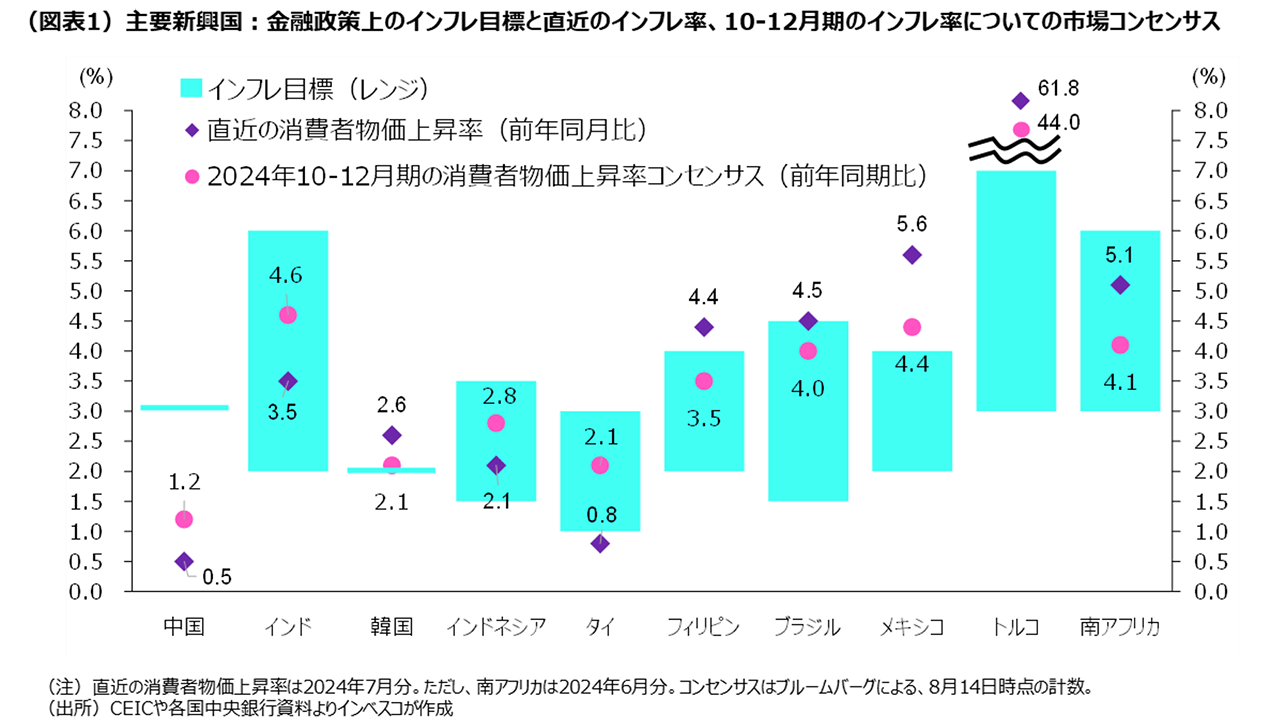

実は、アジアの多くの国・地域においては、インフレの面では既に利下げを実施することが可能な環境にありました(図表1)。インドネシアでは、2024年7月の消費者物価上昇率が前年同月比で2.1%でしたが、これはインドネシア中央銀行による今年のインフレ目標レンジである1.5~3.5%の範囲内でした。インド、タイについても同様ですし、多くの先進国と同様にピンポイントでの2%のインフレ目標を掲げる韓国においても、インフレ率は2.6%にとどまっています。フィリピンでは直近(2024年7月)のインフレ率が4.4%に上振れてはいるものの、金融市場のコンセンサス見通し(ブルームバーグ調べ)では、2024年10-12月期のインフレは3.5%にまで改善して目標レンジ内に入る見通しです。

FRBによる利下げ期待の高まりで通貨高となり、金融緩和への環境が整う

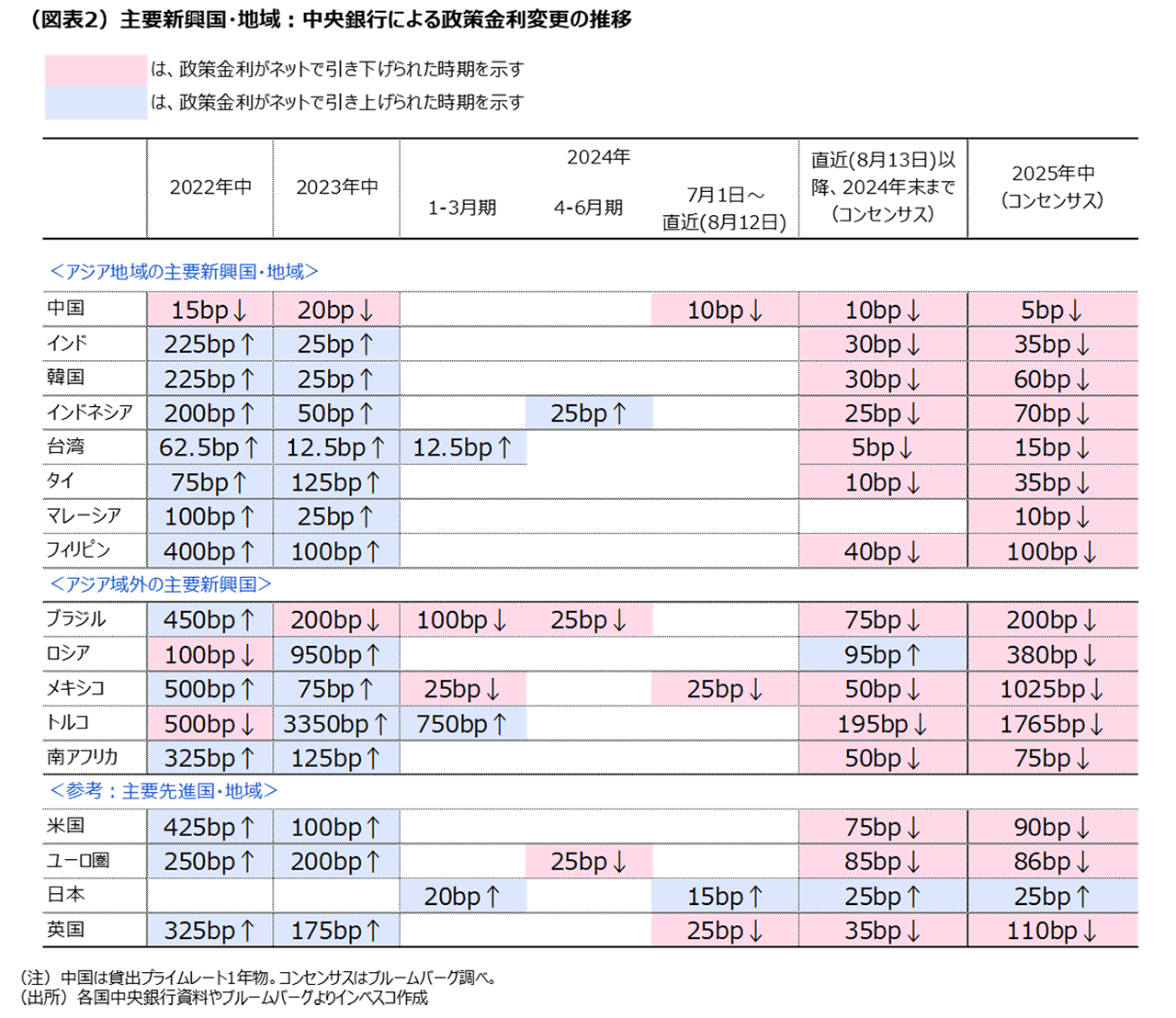

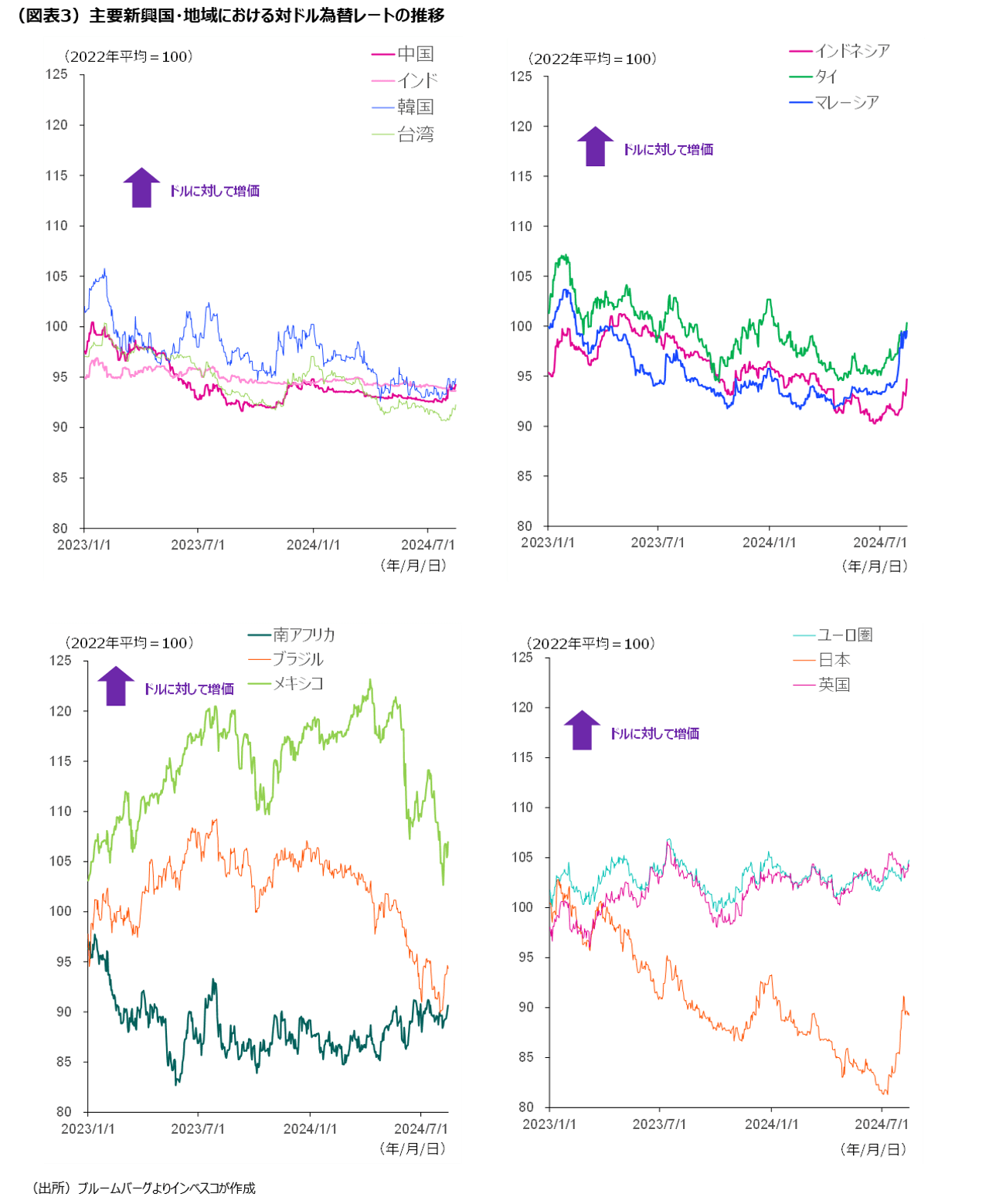

こうしてインフレ率の面では利下げが可能であったにもかかわらず、アジア地域の主要新興国・地域の中央銀行は、中国を除いては、これまで利下げを実施することができませんでした(図表2)。これは、FRBが高金利政策を維持する中、新興国・地域の中央銀行が利下げを実施すれば、通貨安に直面するリスクが高かったためと考えられます。実際、年初来でみると、7月末までは、僅かに増価したマレーシアリンギを除いては、アジア地域の全て主要国・地域の通貨が、対ドルで下落していました(図表3)。特に、インドネシアやタイでは、通貨の下落幅が比較的大きかったことが、中央銀行による利下げ姿勢の明確な消極化につながったと考えられます。

しかし、8月2日以降、金融市場が想定する年内から来年にかけてのFRBによる利下げ幅が大きく上振れたことで、アジアの主要通貨に対する通貨安圧力は剥落し、アジアの主要中央銀行がFRBの動きをにらみながら利下げを実施できる環境が整いつつあります。2024年末までに市場で期待されている利下げ幅はそれほど大幅ではありませんが、2025年中に想定される利下げ幅と合わせるとかなりの規模になり(図表2)、景気に対する相応のプラス効果が見込まれます。

緩やかな株価上昇局面へ

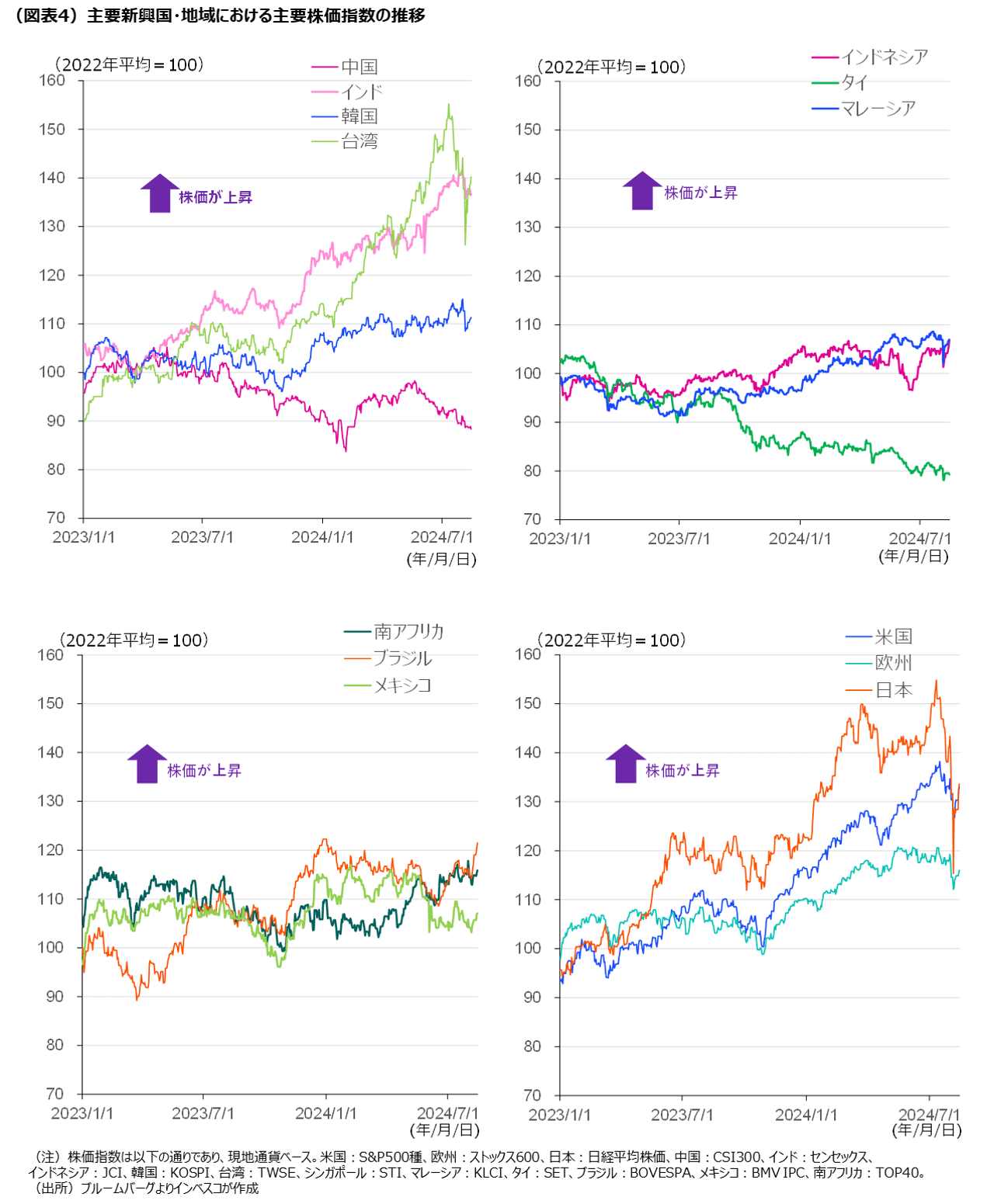

アジア主要新興国・地域の多くでは、主要株価指数が、8月2~5日にかけての米国株下落の影響を受ける形で下落しましたが、その後、米国の株価が戻るのに合わせて上昇に転じています。今後については、米国金融市場の動きが、アジア新興国・地域市場の先行きにとって引き続き重要です。私は、米国景気が後退には至らないことを示唆する米国の景気指標が増えてくるにつれて、金融市場における景気後退懸念が徐々に和らぎ、米国株の戻りにつながっていくとみています(当レポートの先週号「市場は米景気の後退をまだ『織り込んで』いない」をご覧ください)。この見方を前提とすると、中国を除くアジア新興国・地域では、通貨の安定が続く一方、中央銀行による積極的な利下げによる景気浮揚が意識される形で株価が上昇トレンドに入る可能性が高いと見込まれます。個別の国・地域としては、①高度経済成長の持続と米中対立に起因する地政学的リスクの高まりを背景として継続的な資金流入が見込まれるインド株、➁これまで通貨安リスクが意識される形で株価上昇が限定的であったインドシネア株、➂景気の改善が明確になりつつあるマレーシア株―には特に注目しています。アジア主要新興国・地域市場が直面するリスクとしては、個別国・地域リスクを別とすると、米国の景気後退観測の強まりが輸出や資源価格に悪影響をもたらすリスクが重要です。

ところで、アジア以外の新興国について触れると、FRBの利下げ期待への高まりが通貨や株価にプラス効果をもたらしている面はあるものの、国によって状況は大きく異なっている状況です。投資家の関心が比較的高いメキシコ、ブラジル、南アフリカについてみると、まず、メキシコでは、6月初めの大統領選挙でシェインバウム氏が勝利したことで財政悪化懸念が台頭したことで、通貨安と株安が進行しました。8月に入ってFRBによる利下げ期待が台頭したものの、米国の景気後退が隣接するメキシコ景気に悪影響を及ぼす可能性が意識され、通貨・株価とも低水準を脱することができない状況です。メキシコでは、米国景気の悪化や10月に発足する新政権の財政運営がリスク要因として引き続き懸念される展開になると見込まれます。

次にブラジルでは、ブラジル中央銀行が今年前半に利下げを実施したことが通貨安圧力をもたらしたことで、インフレ圧力が強まり、中央銀行は利下げの停止に追い込まれました。8月2日以降にやや通貨高に若干振れたものの、インフレ懸念が強いことから、ブラジル中央銀行高官は今後の利上げの可能性を示唆しています。金融市場が安定を取り戻すにはある程度の時間がかかると見込まれます。

最後に、南アフリカについては、年初来、インフレ率が南アフリカ中央銀行の目標レンジ内で推移する中、緩やかな通貨高・株高が進行しました。5月末の総選挙後に成立した新内閣の下で出てきた財政規律強化の動きは金融市場に好感されていますが、8月初め以降のFRBによる利下げ観測の強まりによって、緩やかな通貨高・株高の動きが続いていくと見込まれます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-105