※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

日銀はネットでの長期国債の買い手ではなくなる

日本銀行は、3月18-19日に開催された政策決定会合で、今後、月間6兆円のペースで国債を買入れることを決定しました。日銀の保有する長期国債の償還額が今後、年間70兆円強になるとみられることをふまえると、今回の決定は、日銀が長期国債の保有残高を増やさずに、それを維持する政策を採用したことを意味します。

長期金利に上昇圧力がかかる公算

国債市場における需給関係や米国債券市場の動きにもよりますが、私は、日銀がネットで国債を購入しなくなったことで、10年国債金利は現行水準よりも上昇し、2024年末時点で1%程度(0.8~1.2%のレンジ)に上昇すると予想します。

長期金利の上昇はある程度の円高・株安材料に

実際に10年国債金利が1%に向かって上昇するのに合わせて、為替市場では対ドルでの緩やかな円高圧力を生むと見込まれます。これは株価へのある程度の下押し圧力をもたらすものの、日本株は2024年末にかけて欧米株をやや上回るパフォーマンスを達成するという従前からの見方を維持したいと思います。

日銀はネットでの長期国債の買い手ではなくなる

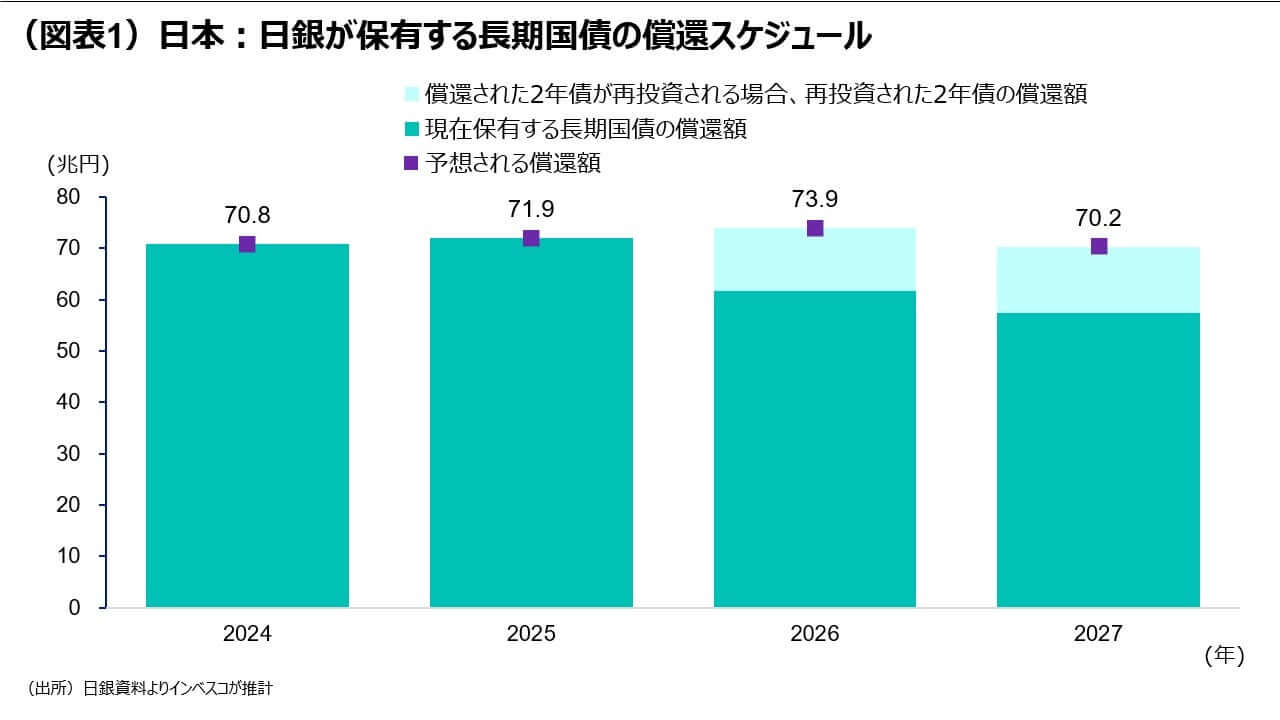

3月18-19日の会合で日銀が引締め政策への転換を決定したのにかかわらず、日本の10年国債金利は3月14日の0.772%をピークに低下し、3月27日正午現在において0.73%付近で推移しています。日本の長期金利の低下は、米国の長期金利の低下による影響を受けた面もあるものの、植田日銀総裁が会合後の記者会見でハト派的な政策スタンスを明らかにしたことによる面が大きいとみられ、日米間の長期金利差の縮小もあって円安への動きをもたらしています。日本銀行は3月19日、YCC(イールドカーブ・コントロール)政策を撤廃したのに合わせて、「これまでと概ね同程度の金額で長期国債の買入れを継続する」ことを決定し、足元での月間6兆円ペースでの買入れを引き続き継続する方針を明らかにしました。年間での買入れペースは72兆円程度となります。私は、この文言を最初に読んだとき、日銀が保有する国債の残高を増やし続けるような印象を抱いたのですが、それは誤った印象でした。日銀が公表している資料から日銀が保有する長期国債の償還スケジュールを計算すると、2024年中の償還額は、70.8兆円、2025年中の償還額も71.9兆円、一定の前提を用いて計算すると、2026年、2027年についても年間で70兆円強に達することがわかりました(図表1)。日銀は、保有する長期国債のちょうど償還分程度の借り入れを続ける、つまり、長期国債の保有については残高を増やさずに、その維持にとどめるという方針を明らかにしたことになります。

長期金利に上昇圧力がかかる公算

長期国債の残高をこれ以上増やさない方針は、植田日銀総裁が記者会見で述べた、短期金利の操作を主たる政策手段として金融政策を運営する方針と整合的と言えるでしょう。日銀は、2021年3月に公表した「より効果的で持続的な金融緩和を実施していくための点検」レポートにおいて、YCC政策による長期金利押し下げ効果を検証した際、日銀が国債を大量に保有することによる10年国債金利押し下げ効果が1%程度であることを示しました。このことは、日銀が、国債を買入れることが長期金利を押し下げる「フロー効果」というよりも、多額の国債保有することによる「ストック効果」を重視していることを示唆しています。

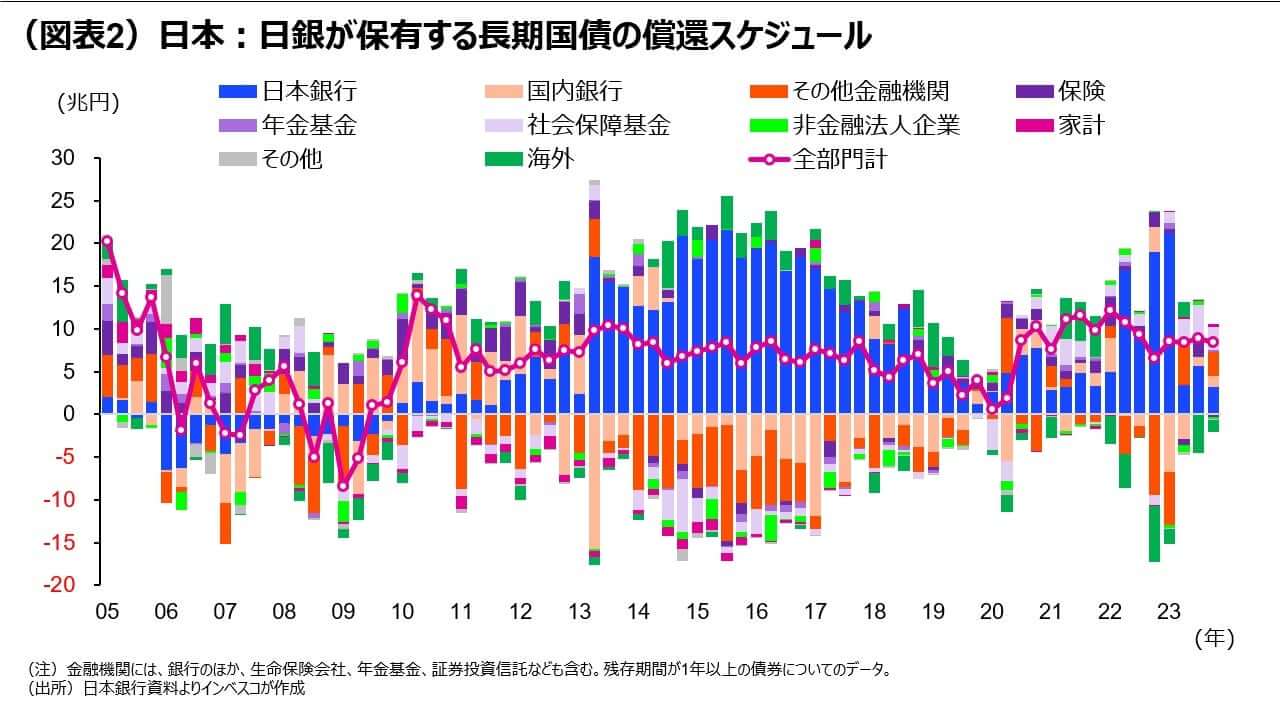

この「ストック効果」を重視する観点に立てば、日銀が長期国債の保有残高を増やさないという新しい方針が、長期金利を大きく押し上げる可能性は小さいという見方が成り立つでしょう。しかし、実際問題としては、日本政府の財政赤字は2024年も高水準を続けるとみられることで、今後の長期金利にはかなりの上昇圧力がかかる可能性があることには注意が必要です。日銀が保有する残存期間1年以上の国債(財投債を含む、以下同様)は、フローベースで、2022年、2023年に、それぞれ、49.8兆円、33.5兆円増加しました(図表2)。2022年、2023年において発行された、残存期間1年以上の国債はネットベースで、それぞれ、38.8兆円、34.3兆円でしたので、この2年間においては日銀が長期国債のネット発行額のほとんど全額を買入れていたことになります(図表2)。

2023年後半においては、海外勢がネットでの長期国債の保有を減額させたのに対して、GPIF(年金積立金管理運用独立行政法人)などの社会保障基金や、国内銀行、保険会社が長期国債をネットで買入れました。日銀がネットでの長期国債買入れ額をゼロにする政策を履行する中、現在の長期金利水準を維持するためには、30兆円台とみられるネットでの長期国債の新規供給分を日銀以外の投資主体が買入れる必要があります。10年国債金利が0.7%台で推移する中、長期金利に対する先高観が後退すれば国内銀行や社会保障基金、年金基金などの投資主体が現行の長期金利水準での長期国債への需要を大きく増加させる可能性もありますが、私は10年国債金利が2024年末にかけて現行水準よりも上昇する公算が大きいと考えています。具体的には、2024年末時点で10年国債金利が1%程度(0.8~1.2%のレンジ)に上昇するという、従前からの見通しを維持したいと思います。10年国債金利が1%程度にまで上昇すれば、国内銀行や年金基金、保険会社などにとって長期国債への投資を増額するインセンティブを生み、長期金利が安定する可能性が出てきます。

ここで重要になるのが、3月19日に日銀が決定した、「長期金利が急激に上昇する場合には、毎月の買入れ予定額にかかわらず、機動的に、買入れ額の増額や指値オペ、共通担保資金供給オペなどを実施する」という方針です。「日銀:政策転換のポイントと今後の注目点」(3月19日発行)でふれましたように、私は、10年国債金利が1.2%に達するような場合には、指値オペを実施して長期金利を抑制する公算が大きいと考えています。

日銀は、今後、国債市場の需給の悪化によって長期金利に上昇圧力がかかってくる場合、毎月の長期国債買い入れ額を増額し、長期国債保有残高を増やす政策に転換する可能性が高いと見込まれます。ところで、日銀にとって重要なのは景気に対してマイナスの影響をもたらしかねない実質ベースでの10年国債金利の動きです。この観点から、期待インフレ率が上昇する形で名目10年国債金利が上昇する場合には日銀は長期国債の買入れを増加させるのではなく、短期の政策金利の調整によってインフレ抑制を図っていくことになるでしょう。

長期金利の上昇はある程度の円高・株安材料に

市場コンセンサス(ブルームバーグ調べ)による10年国債金利見通しは2024年末で0.90%、2025年末で1.02%ですが、見通しにはかなりのバラツキがあり、金融市場で長期金利が上昇していく見通しが広く共有されているわけではありません。こうした状況下、米国の長期金利の緩やかに低下する下で、実際に日本の10年国債金利が1%に向かって上昇するのに合わせて、為替市場では対ドルでの緩やかな円高圧力を生むと見込まれます。株式市場においては、借入れの比較的多い企業や、輸出に対する依存度が高い企業の株価に対して、ある程度の下押し圧力がかかるとみられます。それでも、足元で進行する「賃金と物価の好循環」が、内需の成長力を中期的に改善するとの期待が主導する形で、日本株は2024年末にかけて欧米株をやや上回るパフォーマンスを達成するという従前からの見方を維持したいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-042