※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

より明るい景気見通しが示される一方、インフレ観は不変

3月19-20日に開催されたFOMC(米連邦公開市場委員会)とその後のパウエルFRB(米連邦準備理事会)議長の記者会見では、①FRBのインフレに対する見方がこれまでと変わらないこと、➁FRBが景気の先行きに対する自信を深めていること―が示されました。

金融市場は株高と長期金利の低下で反応

今回のFOMCは市場の事前想定よりもハト派的であったと判断され、金融市場では長期金利が低下する一方、株価が上昇しました。

今後もインフレ指標に注目

パウエル議長が今回の記者会見で述べた通り、今後政策金利の先行きを判断するうえではインフレ指標が最重要となります。

より明るい景気見通しが示される一方、インフレ観は不変

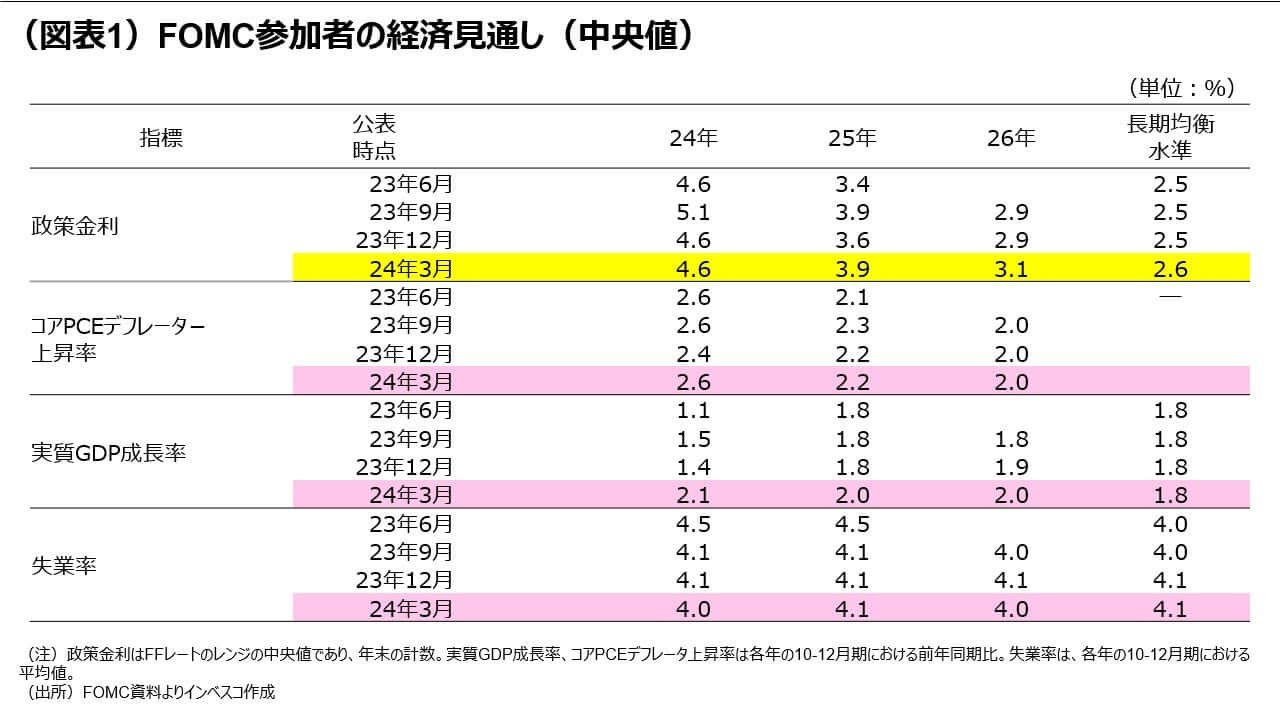

3月19-20日に開催されたFOMC(米連邦公開市場委員会)とその後のパウエルFRB(米連邦準備理事会)議長の記者会見は、事前の市場における想定よりもハト派的な内容であったと判断できます。私は、パウエル議長の記者会見では2つの重要なメッセージが発せられたと受け止めました。第1は、FRBのインフレに対する見方がこれまでと変わらない点です。金融市場では、米国の1月分のインフレ統計が上振れ、2月分についても高めであったことでFRBがインフレや利下げについてのこれまでの見方を変更し、よりタカ派的になるのではという懸念が存在していました。しかし、FOMC後の記者会見において、パウエル議長は、この1~2月のインフレ統計が、「今後のインフレが振れを伴ってゆっくり低下していく」というこれまでのFRBの見方を変えるものではなかったことを明言しました。今回公表されたFOMC参加者による年内の利下げ幅についての見通しは、3回(1回当たりの利下げ幅を25ベーシスポイントとして計算、以下同様)と、3カ月前に示された見通しから変更されませんでした(図表1をご参照下さい)。

第2は、FRBが景気の先行きに対する自信を深めている点です。今回公表されたFOMC参加者による景気見通しでは、2024年10-12月期の前年同期比でみた実質GDP成長率に対する予想が、前回(3カ月前)の1.4%から2.1%へと大幅に上方修正されました(図表1)。これは、FOMC参加者が、米国景気のソフトランディングというよりは、ノーランディングに近い姿を想定していることを示唆しています。FFレートの誘導目標が5.25~5.50%のレンジという非常に高い水準に設定されている中でも足元の景気が好調に推移していることで、FRBには、いつ利下げを実施するかという問題に対して、「より注意深く対応する」(パウエル議長の発言)余裕が出てきています。FRBは、利下げを早期に実施することに伴ってインフレが再び加速するリスクが存在する中、時間をかけて利下げについて考えるスタンスを採用していると言えるでしょう。

金融市場は株高と長期金利の低下で反応

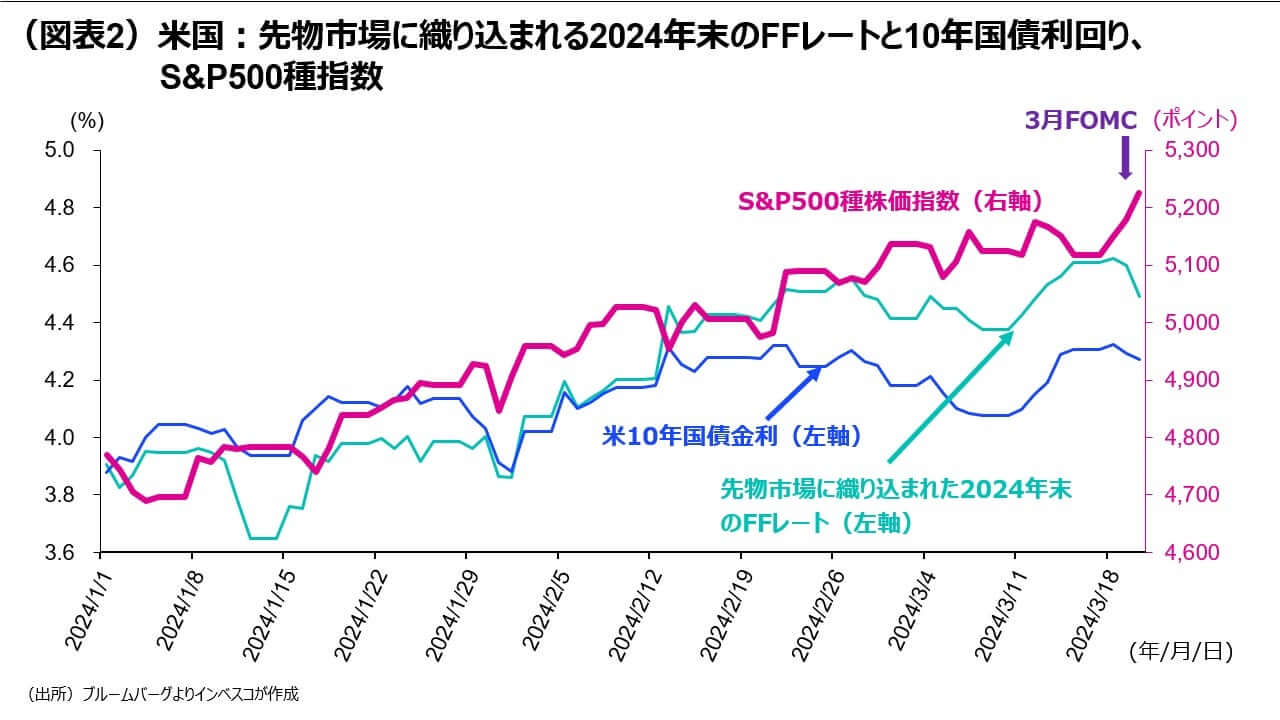

これらのメッセージを踏まえると、今回のFOMCは市場の事前想定よりもハト派的であったと判断され、金融市場では長期金利が低下する一方、株価が上昇しました。米国金融市場では、先物市場における2024年内の利下げ幅についての織り込みが、前日の2.92回から3.35回へと上昇しました(図表2)。私自身は、FRBは6月会合で利下げを開始し、年内に4回程度の利下げを実施すると見込んでいます。10年国債金利は、前日の4.29%から4.27%へと低下しました。10年金利の低下が小幅にとどまったのは、10年の期待インフレ率(ブレイクイーブン・インフレ率)が2.30%から2.34%に上昇したことによりますが、これは、今回のFOMCで示された2024年10-12月期のインフレ見通しが2.6%と、前回(3カ月前)の2.4%から引き上げられたことを一部反映していると思われます。株式市場においては、年内3回というこれまでのFOMC参加者による利下げ幅についての見通しが維持されたこともあり、S&P500種指数が前日比で0.89%上昇しました。ドル円為替レートはFOMC後に円高方向に振れたものの、前日からFOMC後に円安が進行したことを受けて1ドル=151円程度(3月21日午前8時現在)で取引されています。

今後もインフレ指標に注目

パウエル議長が今回の記者会見で述べた通り、今後政策金利の先行きを判断するうえではインフレ指標が最重要となります。4月30日~5月1日に開催予定の次回FOMCまでには、4月10日における3月分のCPI指標の公表が予定されており、その内容が注目されます。また、インフレ指標に大きく影響する雇用統計やその他経済指標にも引き続き注目したいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-036