※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

中国:5%の成長目標と財政政策

PDF版はこちらからご覧ください。

要旨

5%成長目標を掲げて積極財政を継続

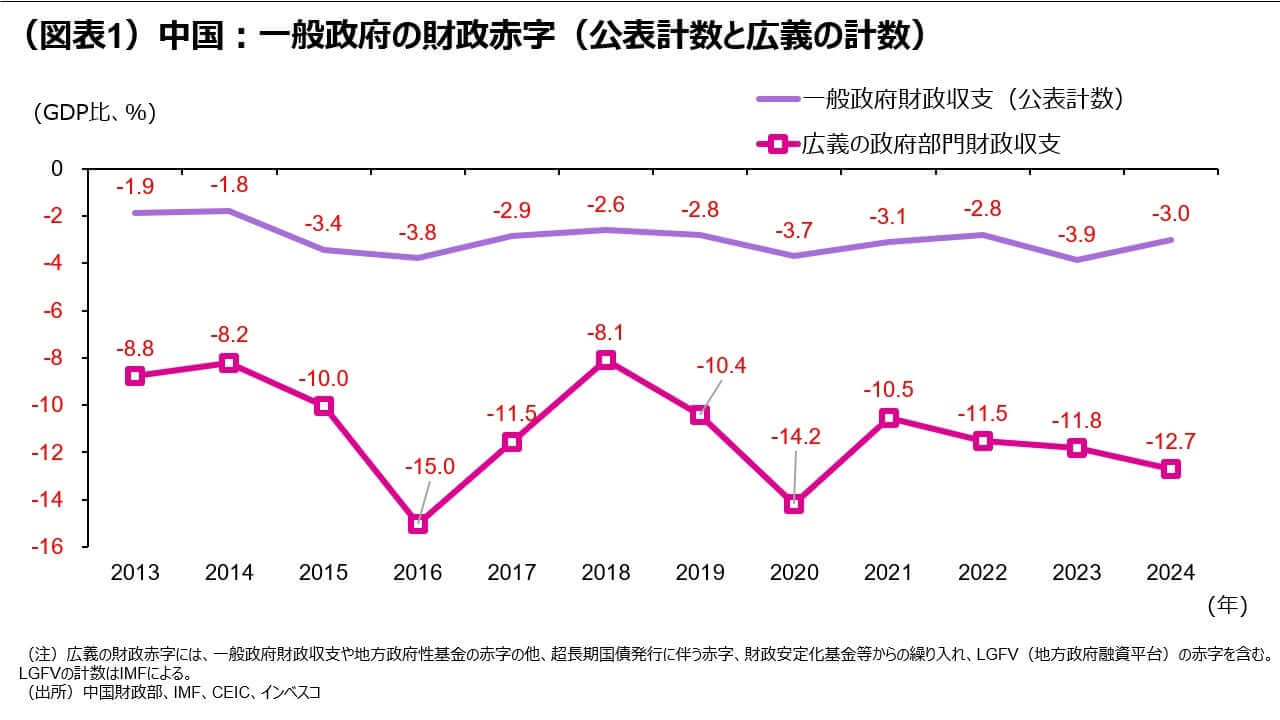

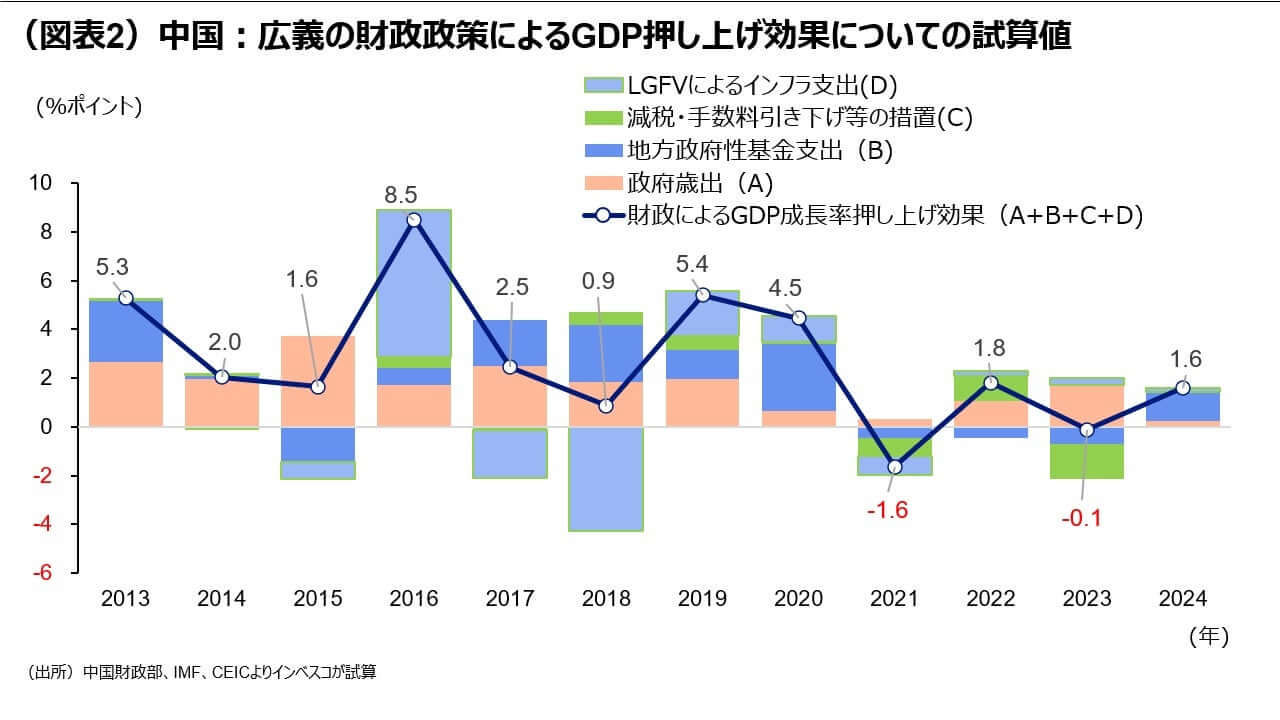

中国の全国人民代表大会が3月5日に開幕し、2024年の成長率目標が「5%程度」に設定されるとともに、積極的な財政政策が明らかになりました。公表ベースの財政赤字の水準こそGDP比で3%と抑えられたものの、広義の財政赤字は12.7%に拡大する見通しです。一方、2024年における、財政政策によるGDP押し上げ効果は1.6%ポイントと試算されました(図表2)。

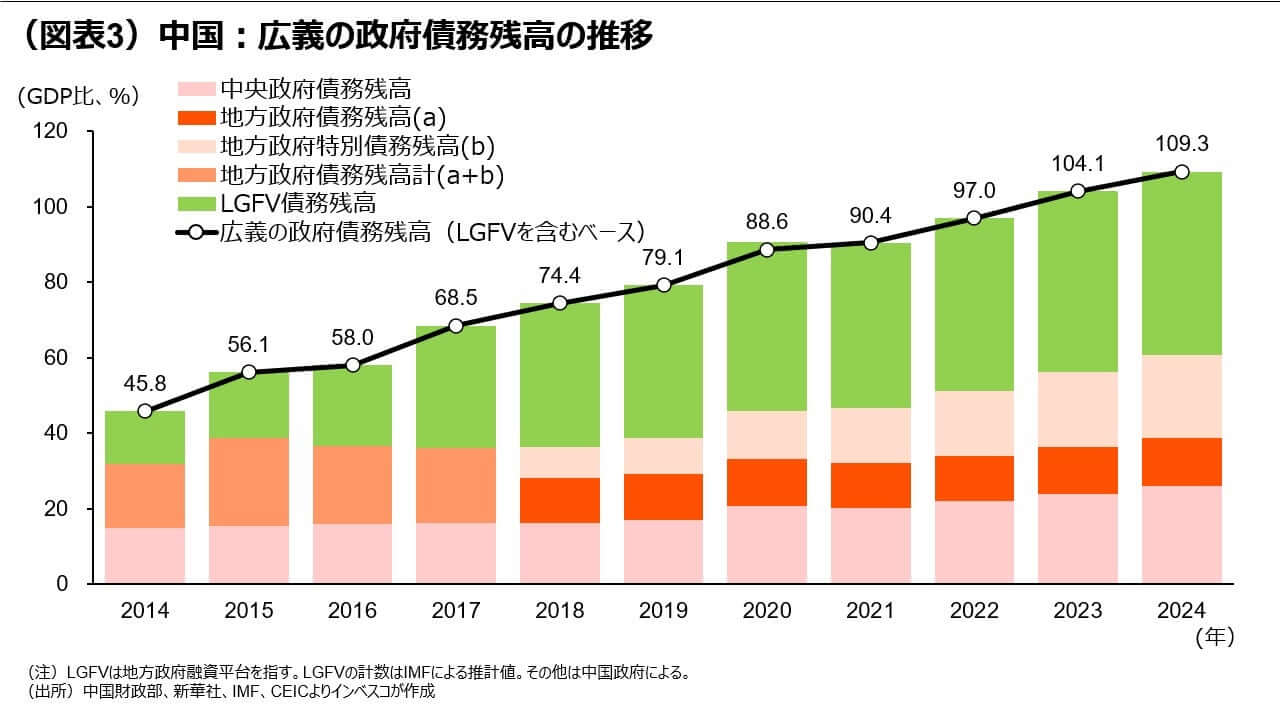

財政環境が厳しさを増す中でも積極財政を実施

積極的な財政政策を実施する結果、中央・地方政府やLGFVを合わせた広義の政府債務のGDP比は、2024年末には109.3%に上昇する見通しです。景気の先行きが不透明であることで、財政規律を重視せねばならない財政環境下でも、中国は積極的な財政を続けざるを得ない状況にあると判断できます。

5%目標未達リスクとそのグローバルな影響に注意

成長率が5%の目標を下回るリスクとしては、①不動産問題がもたらすリスク、➁民間消費が伸び悩むリスク、➂LGFVの債務再編に伴ってLGFVによるインフラ投資が悪影響を受けてしまうリスク―が重要です。目標未達についてのリスクが高まる場合には、中国政府による追加的な財政刺激策が視野に入るでしょう。ただ、その場合は、過剰供給能力が中長期的な成長力を損なうリスクや、中国による他国へのデフレ圧力波及リスクに注意が必要です。

5%成長目標を掲げて積極財政を継続

中国の全国人民代表大会が3月5日に開幕し、2024年の成長率目標や財政政策が明らかになりました。政府が掲げる2024年の経済成長率目標は「5%程度」、インフレ目標は「3%程度」、都市部の新規就業者数目標は「1200万人以上」とされ、いずれも金融市場の事前予想通りの内容でした。5%成長という野心的な目標が設定される中で私が注目したのは、不動産問題が景気の先行きに対する不透明感を高める中で、どの程度の財政政策が2024年に実施されるかという点でした(不動産問題についての詳細は当レポートの先週号、「中国:不動産問題が長期化する可能性を考察」⦅2月29日発行⦆をご覧ください)。今回の政府予算案で示されたのは、公表ベースの財政赤字の水準こそGDP比で3%と抑えられたものの、広義の財政赤字は12.7%に拡大する見通しでした(図表1)。この広義の財政赤字には、1兆元規模の超長期国債の発行による赤字分や、政府の予算安定化基金などからの補填分、地方政府性基金の赤字を含めたほか、中国政府がまとめて公表していないLGFV(地方政府融資平台)の赤字については、直近のIMF(国際通貨基金)レポートで示された推計値を含めました。これはかなりの高水準であり、中国政府が今年の経済成長を積極的な財政政策によって強力に支えることを意図したものと言えるでしょう。

財政政策によるGDP成長率の押し上げ効果は、前年に比べてどの程度積極的な財政政策を遂行するかによって決まります。このため、財政赤字が高水準であることが、そのまま財政による成長率押し上げにつながるわけではありません。一定の前提を設けたうえで、財政支出面や税制面を含む総合的なGDP押し上げ効果をインベスコが試算すると、2024年は1.6%ポイントと、2023年の-0.1%ポイントから大きく高まることがわかりました(図表2)。

財政環境が厳しさを増す中でも積極財政を実施

2023年は、コロナ禍が収束したことを受けて景気が大きくリバウンドすることが想定されていたことから、財政政策による景気刺激度を控えめにしても高めの成長率を達成することができました。しかし、2024年についてはそのようなベース効果は期待しにくいことから、より積極的な財政政策を採用したと判断できます。この結果として、中央・地方政府やLGFVを合わせた広義の政府債務のGDP比は、2024年末には109.3%に上昇する見通しです(図表3)。これは、2023年の1人あたりGDPが12,631ドルであった中国の発展段階を踏まえると、決して低めとはいえない水準です。今回の全人代での政府活動報告において、李強首相は、「各級の政府は緊縮財政に慣れるようにし、真に細かく計算し、確実に財政資金を肝心なところに使って、実効を上げるようにしなければならない」(新華社報道からの引用)と述べており、戦略的に重要な科学技術産業や国防等への支出を優先するためにメリハリを利かせた支出をする必要性を強調しました。この発言は、中国政府が財政規律をかなり意識している姿を浮き彫りにしています。逆に言うと、景気の先行きが不透明であることで、財政規律を重視せねばならない財政環境下でも、中国は積極的な財政を続けざるを得ない状況にあると判断できます。

5%目標未達リスクとそのグローバルな影響に注意

ただし、今回の全人代で示された財政刺激策の下で5%成長という目標が達成できるかどうかは予断を許さず、いくつかの重要なリスクがあると考えられます。第1は、不動産問題がもたらすリスクです。年内に不動産市況が回復しない場合、新規着工や販売が低迷することで、不動産投資がさらに減少するリスクがあります。2022年は住宅投資が9.5%、2023年は16.7%、それぞれ減少しましたが、住宅着工面積は、2022年に39.8%、2023年に21.4%と、より大幅に減少しました。着工面積の減少はその後の投資の減少につながりやすいことから、2024年も住宅投資が減少し続ける公算が大きい状況です。また、不動産開発企業は多くの工事中の案件や在庫を抱えています(当レポートの先週号をご参照ください)。

不動産開発企業による地方政府からの土地占有権の購入額が大宗を占める地方政府性基金の収入は、2023年に前年から10.1%減少して6.63兆元となりましたが、2024年予算では、前年比で0.1%増加するという予算が立てられています。しかし、不動産開発企業の在庫状況を踏まえると、土地占有権の売却額がこの想定を大きく下回るリスクがあり、それが顕在化する場合には、地方政府によるインフラ投資が大きく減少するリスクがあります。

第2は、民間消費が伸び悩むリスクです。今回の全人代では、2024年の経済運営において、「個人所得の伸びを経済成長率に一致させる」という目標が掲げられました。これは、中国景気が不透明感に直面している中でも、インフラ等の投資が加速する形での成長は求めず、個人消費の拡大を目指す政策と言えますが、国有企業はともかく、民営企業に対して、賃金の引き上げを政策的に促進することは容易ではありません。全人代では、若者の雇用を増やす方向性を前面に打ち出しましたが、雇用者数を増やすことを狙いとした政策を打ち出す中で、企業に賃上げを求めることは容易ではないと見込まれます。これは、消費が伸び悩むリスクがあることを示唆しています。

第3は、LGFVの債務再編に伴ってLGFVによるインフラ投資が悪影響を受けてしまうリスクです。中央政府は、昨年後半より、秩序だった返済の見通しが立たないLGFVの債務を地方政府自体の債務として借り換えさせる試みを開始したようです。今後もこうした動きが続くことが予想されますが、債務再編中の企業は投資には慎重になるとみられることから、インフラ投資が停滞するリスクがあります。

以上に挙げたリスクが高まる場合には、中国政府が国債の追加発行によるインフラ投資や戦略産業における投資を推進し、国内需要の下振れに対応することになるでしょう。ただ、その場合、投資を過度に押し上げることで経済の供給能力が過剰となり、中長期的な成長力を損なってしまうリスクも高まることになるため、注意が必要です。一方、需要不足の問題が顕在化する場合、素材分野等で輸出に活路をみいだす企業が増え、低価格での輸出が増える可能性があります。これは、中国以外の地域にデフレ圧力を輸出する結果につながる可能性があります。特に、2023年に縮小に転じた中国の対米貿易黒字が再び大きく拡大するようなことがあれば、今年11月に大統領選挙の実施が予定される米国において、これまでよりも対中での貿易赤字に対して強硬な政策が採用される可能性が高まることから、需要不足問題はその観点からも注目されます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-030