※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

大幅な利上げによるこれまでの米景気抑制効果は限定的

FRB(米連邦準備理事会)が昨年春からFFレートを累計で5%も引き上げたにもかかわらず、米国経済はこれまでのところ景気後退を回避してきました。ただ、累積的な利上げによる悪影響は今後顕在化すると見込まれます。

実質FFレートから今後の景気を考える

今後の景気や金融市場にとってのリスクとなりかねないのが、6月のFOMCで公表されたFOMC参加者によるタカ派的なFFレート見通しです。実質ベースで金利政策の景気への影響を考えると、6月FOMCで想定される通りにFFレートが推移すれば、2024年後半の段階でも高金利によるかなりの景気下押し圧力がかかるとみられる一方、現在の市場想定通りにFFレートが推移する場合には、2024年後半には景気への下押し圧力は消滅する公算が大きいと判断されます。

2024年後半になっても景気が回復しないリスクに注意

この点は、今後、①インフレがなかなか低下せずにFRBが高金利を継続させてしまうリスク、➁タカ派姿勢が維持されるなかで想定以上に景気が悪化するリスク―が引き続き重要であることを示しています。米国経済指標のなかでも、インフレ、雇用関連指標、ISMなどの景況感指標、FRB高官の発言にはこれまで通り注目していきたいと思います。

大幅な利上げによるこれまでの米景気抑制効果は限定的

FRB(米連邦準備理事会)が昨年春からFFレートを累計で5%も引き上げたにもかかわらず、米国経済はこれまでのところ景気後退を回避してきました。米国の実質GDP成長率は 2022年7-9月期に3.2%、10-12月期に2.6%を記録した後、2023年1-3月期も1.3%と、一般的に潜在成長率とみなされる1%台後半と比べてやや低い水準まで低下するにとどまっています。この結果、インフレ率もFRBや金融市場が想定するほどには低下してきませんでした。過去2~3四半期の経済成長率が大方の予想を上回ってきたことで、「FRBによる金融引き締め政策は本当に引き締め効果を発揮しているのだろうか」という懸念が金融市場の一部から聞かれるとともに、FRB自身も金融市場の想定を上回るタカ派的なスタンスをとることによってインフレの抑制に取り込む意図を明確にしています。

思ったほど景気が悪化せず、インフレが想定を上回ってきたことの理由については、金融市場では、「FRBの政策が実体経済に減速効果をもたらすのに想定よりも長い時間がかかっているものの、いずれは実体経済が大きく減速することになる」という見方が支配的です。現在の金融市場では、2024年後半には米国の経済成長率はゼロ%近辺にまで落ち込み、それとともにインフレ率も低下を続けるというビューがコンセンサスとなっています。この見方に立てば、インフレ率の低下を受けて、2024年前半にはFRBは初回の利下げを実施することができ、利下げ効果が顕在化する形で2024年後半には米国景気が潜在成長率程度の成長に回復する可能性が高いとのビューにつながります。私自身もこの見方が正しいと考えています。「金融市場では、2024年後半の景気回復に先立つ2024年末頃から企業業績の回復期待が徐々に織り込まれ、株価は上昇局面に入る」というシナリオが、私が想定するメインシナリオです。

実質FFレートから今後の景気を考える

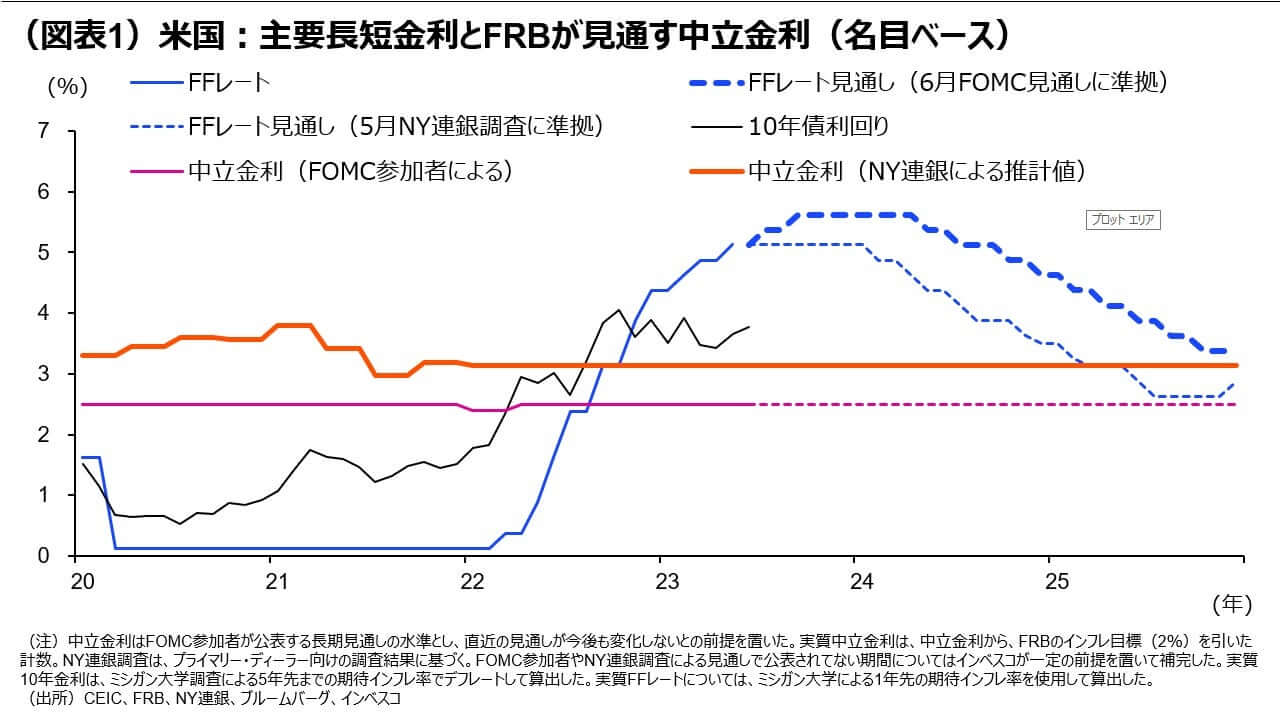

このシナリオに対して、リスクとなりかねないのが、6月のFOMCで公表されたFOMC参加者によるタカ派的なFFレート見通しです。FOMC参加者によるFFレート見通し(中央値ベース)は、2023年末について5.6%に引き上げられただけではなく、2024年末についても4.6%に上方修正されました。FOMCによる新しいFFレート見通しは、金融市場が想定するよりもかなりタカ派的であると言えるでしょう(図表1)。当レポートの先々週号「6月FOMCへの市場の反応は限定的だが..」では、「タカ派のFOMC参加者による情報発信が金融市場で懸念材料になりやすい」と指摘しましたが、FOMC後2週間の金融市場ではこの見方に沿った展開となっています。

ここで考える必要が出てきたのは、6月FOMCで示された通りのインフレ・金利環境になれば、実体経済にどのような影響がもたらされるか、という問いです。私が、この問に先立って考察すべきだと感じたのは、そもそもFFレートを名目の水準だけで考えてよいのだろうか、という点です。現在のFFレートの誘導目標は、5.00~5.25%ですが、直近(5月)でのコアCPI(エネルギー・食品を除くCPI)の前年同月比の水準は5.3%であり、これを用いて計算すると、実質FFレートはゼロ%程度となります。しかし、よく考えてみると、企業や消費者が資金を借り入れるにあたって、5.3%のインフレ率を前提にして借り入れを行うとは思えません。人々が気にするのは、足元のインフレ率で実質化した金利ではなく、将来期待されるインフレ率で実質化した金利です。

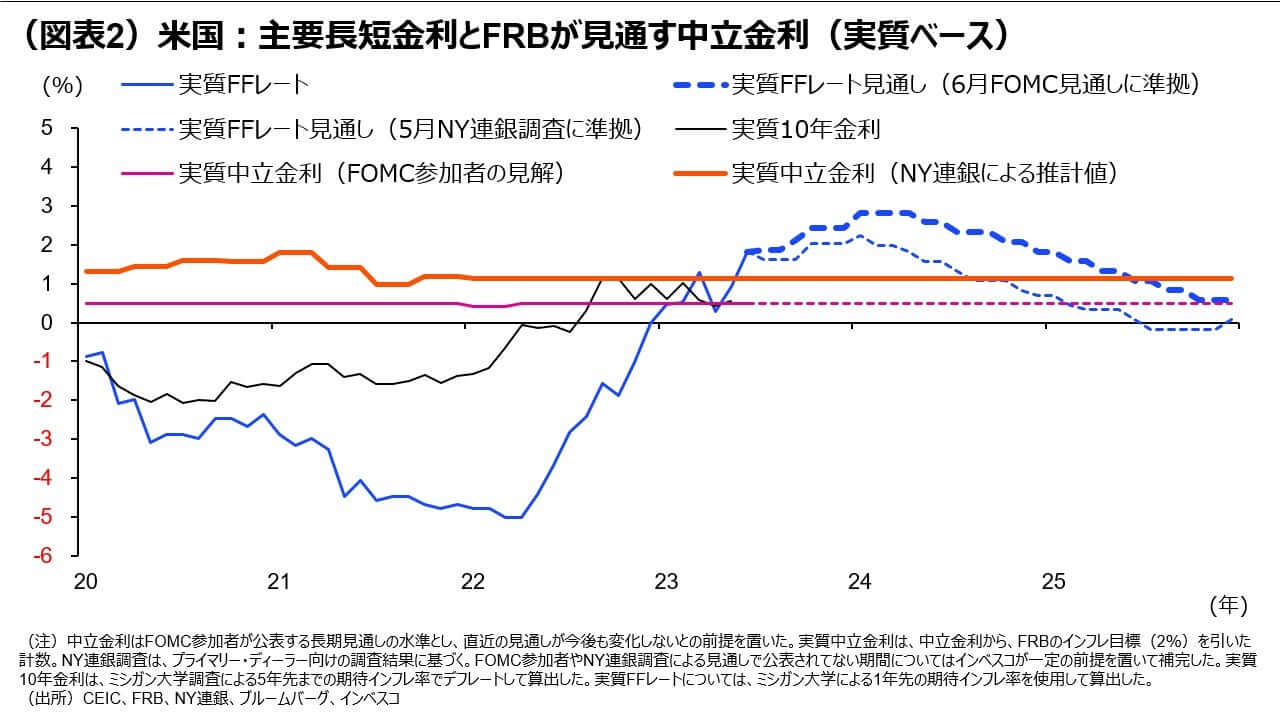

この点を念頭に、ミシガン大学の消費者調査における1年先のインフレ率についての期待値を使用する形で、名目のFFレートを実質化することにしました(図表2)。先行きについては、FOMCの想定と整合的な月次の見通しを算出しました。この際、ヒストリカルなデータからは、実際のインフレ率が低下してもミシガン大学の1年先期待インフレ率は2.8%くらいまでしか低下しない傾向がある点を踏まえて、期待インフレ率は2.8%よりも低下しないという前提を置きました(図表2⦅以下同様⦆の太い青色の点線)。同様に、5月時点でのNY連銀サーベイ調査で想定されるFFレートについても実質化を試みました(細い青色の点線)。

さて、こうして算出した実質FFレートがどれくらい景気抑制的かをみるうえでは、景気に中立的な金利と比べる必要があります。中立金利と聞いてまず頭に浮かぶのはFOMC参加者が想定する長期のFF金利ですが、これは2.5%であり、ここから、長期的に想定されるインフレ率(2%)を差し引くと、実質でみた中立金利は0.5%となります。6月FOMCで想定される実質FFレート(太い青色の点線)も、金融市場が見通す実質FFレート(細い青色の点線)も、共に2024年末までは0.5%をかなり超える水準にありますので、この図からは、高金利政策が景気に対してかなり抑制的に作用する可能性がうかがわれます。しかし、実質でみた中立金利を巡っては、様々な議論があります。実質中立金利については、NY連銀が試算するr*(アール・スター:経済が完全雇用とインフレ安定状態にある時の実現するとみられる実質金利水準)があり、実質FFレートに対してより適切な比較対象であると考えられます(橙色の実線)。6月FOMCで想定される実質FFレート(太い青色の点線)は2024年末時点でもr*(橙色の実線)よりもかなり高水準ではあるものの、金融市場が見通す実質FFレート(細い青色の点線)は2024年後半にはr*とほぼ同程度です。つまり、 実質ベースで金利政策の景気への影響を考えると、6月FOMCで想定される通りにFFレートが推移すれば、2024年後半の段階でも高金利によるかなりの景気下押し圧力がかかるとみられる一方、現在の市場想定通りにFFレートが推移する場合には、2024年後半には景気への下押し圧力は消滅する公算が大きいと判断されます。

2024年後半でも景気が回復しないリスクに注意

以上の考察は、今後のFFレートが6月FOMCにおける想定通りに推移する場合には、2024年後半における米国景気の回復が想定しにくいことを示唆しています。これは、今後、①インフレがなかなか低下せずにFRBが高金利を継続させてしまうリスク、➁タカ派姿勢が維持されるなかで想定以上に景気が悪化するリスク―が引き続き重要であることを示しています。米国経済指標のなかでも、インフレ、雇用関連指標、ISMなどの景況感指標、FRB高官の発言にはこれまで通り注目していきたいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-099