※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

注目される、5つのマクロ的な動き―グローバル景気回復が後ずれする公算

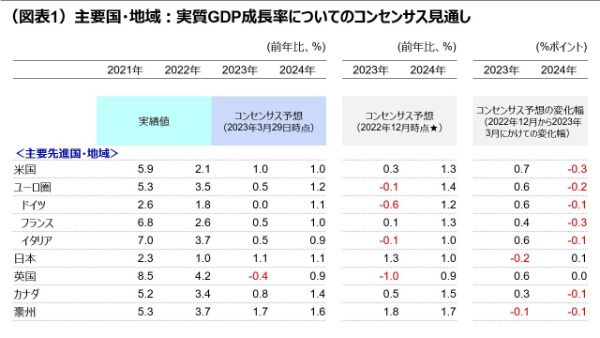

年初来の景気やインフレ、金融不安の動きによって、金融市場におけるグローバル景気見通しが変化してきました(図表1をご覧ください)。具体的には、以下の5つの動きのそれぞれが、市場の見方に変化をもたらしています。

(1)欧米の暖冬がもたらした影響

(2)インフレの高止まりを受けた金融引き締めの強化

(3)金融不安の強まりが信用の伸びにもたらす減速効果

(4)過剰在庫による生産調整の動き

(5)中国における経済再開の動き

金融引き締めの影響が顕在化する形で欧米景気が悪化に向かう中、その悪影響がグローバルにもたらされる公算が大きいことから、グローバル経済のはっきりした回復は、2024年後半まで待つ必要があると考えられます。そうした中で、日本や中国、その他のアジア地域では内需の拡大による恩恵が及んで景気が底堅く推移する展開が見込まれます。

注目される、5つのマクロ的な動き―グローバル景気回復が後ずれる公算

シリコンバレー銀行(SVB)などの破綻をきっかけとして台頭した金融不安は、各国の規制監督当局による迅速で適切な対応によって徐々に和らぎつつありますが、金融不安の実体経済への悪影響が意識される中、グローバル景気の回復がこれまでに想定されていたよりも後ずれするという見方が、グローバル市場において強まりつつあります。以下では、景気やインフレ、金融不安についての年初来の動きを受けて、直近におけるグローバル景気に対する見方の変化について整理するとともに、今後の注目点について展望したいと思います。

今後の景気見通しに影響を及ぼす年初来の動きのうち、以下の5つを重要ポイントとして挙げたいと思います。

(1)欧米の暖冬がもたらした影響

昨冬が平年以上に暖かい気候になったことは、ロシアによるウクライナ侵攻によって天然ガスの不足が懸念された欧州経済にとって朗報となりました。欧州各国は、冬前の段階で天然ガスの備蓄を推進しましたが、暖冬で想定したほど天然ガスの需要が増加しなかったことで、供給不安による生産調整を避けることができました。米国の暖冬も、天然ガスの世界的な需給を和らげることに寄与しました。また、このことは、金融引き締め政策の影響から低迷するとみられていた欧米景気に想定外のリバウンド効果をもたらしました。足元の景気が底堅い動きとなったことで、欧米の2023年の実質GDP成長率についてのコンセンサス見通し(ブルームバーグ調べ、以下同様)は比較的大きく引き上げられました(図表1)。

(2)インフレの高止まりを受けた金融引き締めの強化

暖冬が想定を上回る景気の底堅さをもたらしたことにより、サービス分野を軸とするインフレは想定以上に上振れ、それがFRB(米連邦準備理事会)を始めとする主要中央銀行の金融引き締め強化をもたらしました。3月中旬からSVB破綻等の問題が発生したにもかかわらず同月にFRBとECBが、それぞれ、25bp(=0.25%)、50bpの利上げを実施したのは、引き締め措置を継続しない場合に、インフレ問題の収束が遅れてしまうという意識があったためと思われます。3月のFOMC(米連邦公開市場委員会)で参加者が示した2023年10-12月期のコアPCEデフレーター上昇率は、3.6%でしたが、これは2022年12月時点での3.5%を上回るものでした。より重要なのは、この間にコンセンサス見通しが大きく上昇した点であり、2022年12月時点の3.0%から、2022年3月29日時点では3.5%にまで上昇しました。金融市場では、今年初めくらいまでは、米国景気の今年末までのかなりの悪化を見込んでいたこともあり、米国のインフレ率が年末までにしっかりと低下するという見方が中心でしたが、その後に米国景気が底堅い動きをみせたことで、インフレについての見通しが上方修正されました。

インフレの高止まりがFRBによる高水準の政策金利の維持につながり、景気にマイナス効果をもたらすという想定が働いたことで、2024年の米国経済の成長率についてのコンセンサス見通しは、2022年12月における1.3%から2023年3月29日には1.0%まで引き下げられました(図表1)。以前は、2024年の前半中に景気がある程度回復するとの見方がコンセンサスでしたが、現在では、2024年の前半の成長率は潜在成長率をかなり下回り、ある程度はっきりとした景気回復には2024年の後半まで待つ必要があるという見方に変化しました。なお、イールドカーブ・コントロール(YCC)政策の維持と金融引き締め策の回避、積極的な財政政策による景気の下支えが当面見込まれる日本では、政策面からの景気への下押し圧力が予想される欧米とは異なり、景気は比較的底堅く推移すると予想されます。

(3)金融不安の強まりが信用の伸びにもたらす減速効果

米国では、SVBなどが破綻したことで、預金者の間で中小・中堅銀行から預金を引き出し、大規模銀行に預けたり、MMFに投資する動きが続いています。今後の預金流出の動きにもよりますが、中小・中堅銀行の貸出の伸びが今後鈍化することは避けにくいと見込まれます。また、金融不安問題を受けて議論が開始された金融機関規制・監督を強化する動きが新たな立法措置につながる可能性が高く、この点も貸出の伸び率を鈍化させるでしょう。これらの動きは、2023年後半から2024年の経済成長率に対する抑制要因になるとみられます。現時点での米国の経済成長率見通しについての市場コンセンサスにはこの点はまだ十分に反映されていないことを踏まえると、2024年前半中の景気回復についての期待感は今後さらに後退すると考えられます。

(4)過剰在庫による生産調整の動き

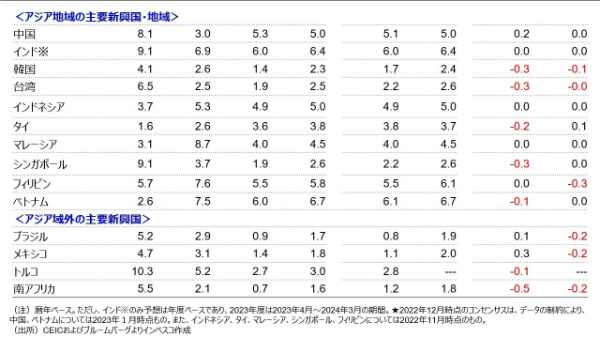

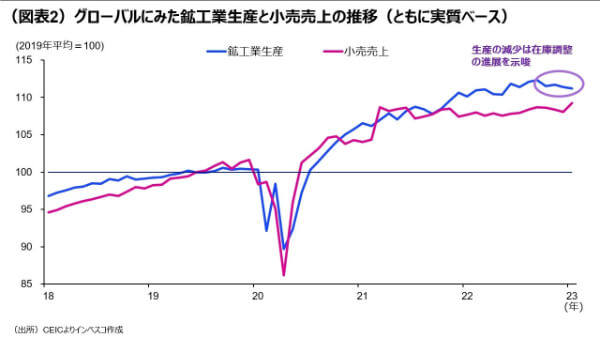

グローバルな鉱工業生産と実質ベースの小売売上の動きからは、財消費の減少傾向が継続してきたことを受けて、在庫の圧縮を目的とした生産調整の動きが直近で開始されたことがわかります(図表2)。在庫・生産調整の動きは分野や地域ごとに異なると思われますが、グローバルにみた生産調整の動きは4-6月期までは続く公算が大きく、これは輸出依存度の高い国・地域に対して輸出の減速という形で比較的大きな下押し圧力をもたらしています。外需依存度が比較的高い新興国・地域において2023年のコンセンサス見通しが引き下げられたのは、基本的にはこうした動きが背景にあると考えられます(図表1)。また、生産の減少に伴う国際商品市況の下落は、資源産出国の景気にもマイナス効果をもたらしています。それでも、在庫調整の動きは今年後半には一段落し、需要の拡大ペースに見合った生産の拡大が期待できる状況に変化するでしょう。こうした中、インドやASEANの多くでは、①インバウンド需要の拡大、➁比較的緩和的な金融環境の下での内需の拡大―などによる恩恵もあり、潜在成長率程度の経済成長の達成が予想されます。

(5)中国における経済再開の動き

1-2月期の中国の主要経済指標は、ゼロコロナ政策の撤廃による経済再開の動きが着実に進捗していることを示唆しています。2023年は、輸出は強い向かい風に直面しており、財政政策による景気へのプラス効果も期待できません(当レポートの3月9日号、「中国:低くはない、5%成長のハードル」をご参照ください)が、民間消費の拡大によって比較的高い成長率の達成が見込まれます。ただし、中国景気の回復の恩恵は、近隣のアジア諸国や日本にはある程度及ぶとみられるものの、財政政策による強力なサポートが期待しにくい状況下では、中国景気の回復が、欧米景気の悪化を緩和する効果は限られるでしょう。

以上で挙げた動きを総合すると、欧米景気が金融引き締めの影響が顕在化する形で悪化に向かう中、その悪影響がグローバルにもたらされる公算が大きいことから、グローバル経済のはっきりした回復は、2024年後半まで待つ必要があると考えられます。そうした中で、日本や中国、その他のアジア地域では内需の拡大による恩恵が及んで景気が底堅く推移する展開が見込まれます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-044