※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

景気やFRB政策に対する期待の変化が市場に及ぼす影響を図式化

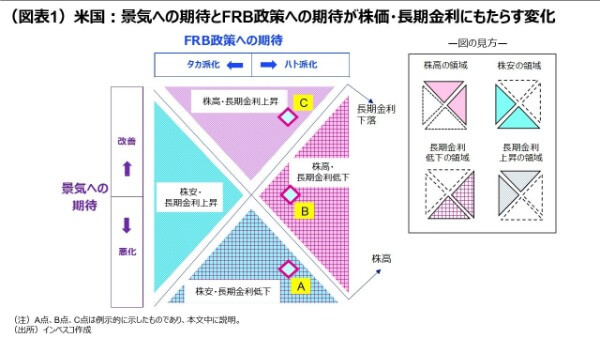

直近のグローバル市場では、①FRB(米連邦準備理事会)の金融政策に対する期待と、➁米国景気の先行きについての期待—という2つの米国に関連した材料が、株価や長期金利を動かす構図となっています。それぞれの材料がどのような形で株価や長期金利に影響するかについては複雑な面があることから、その図式化を試みました(図表1)。

2月初めに「株高・長期金利上昇」局面に転換

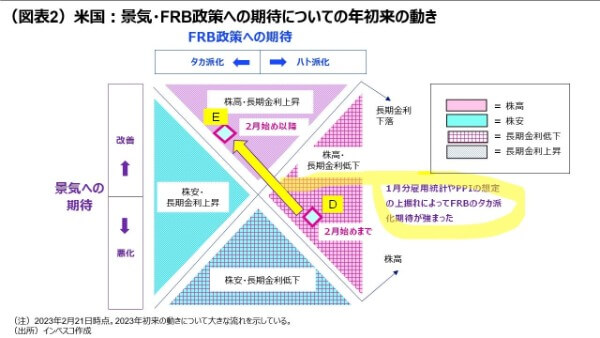

私は、2月初めの米雇用統計の発表後、インフレや景気が上向くという期待が増したことで、金融市場が「株高・長期金利低下」局面から「株高・長期金利上昇」局面にシフトしたと考えています(図表2)。

今後は引き続きインフレ次第の展開に

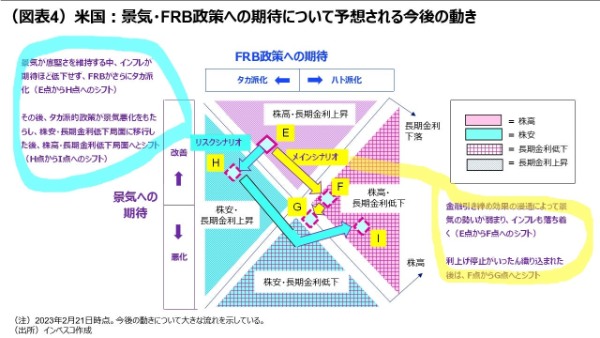

今後、メインシナリオでは、インフレの落ち着きがFRBの利上げ打ち止め期待を高めることで、金融市場がいったんは「株高・長期金利低下」局面にシフトすると予想します(図表4)。ただ、インフレが市場の期待ほどには落ち着かず、FRBがさらにタカ派化する場合には、金融市場が「株安・長期金利上昇」局面に転換するリスクがあります。短期的には、雇用統計などの景気関連指標、インフレ指標に引き続き注目していきたいと思います。

景気やFRB政策に対する期待の変化が市場に及ぼす影響を図式化

直近のグローバル市場では、①FRB(米連邦準備理事会)の金融政策に対する期待と、➁米国景気の先行きについての期待—という2つの米国に関連した材料が、株価や長期金利を動かす構図となっています。株価や長期金利の動き方は、単純ではありません。景気への期待が改善したからといって、株価が必ず上昇するというわけではありませんし、インフレの落ち着きによってFRB政策のハト派化期待が高まったからといって、長期金利が下落(債券価格が上昇)するわけではありませんでした。実際には、これら2つの材料のそれぞれの強弱の組み合せによって株価や長期金利の動き方が変わってきます。そこで、これらの材料の強弱の組み合わせが、株価や長期金利に対してどのように影響するかについての図式化を試みました。

この2つの材料による作用について図式化してみたのが図表1です。景気の先行きへの期待とFRB政策への期待が変化することで、金融市場は株高(ピンク色で塗った部分)、株安(青色で塗った部分)、長期金利低下(赤い網掛け部分)、長期金利上昇(青い点で示した部分)という形で反応します。インフレの低下期待が高まる場合を例にとって考えてみると、インフレの低下はFRB政策のハト派化期待を高めることになります。ただ、ハト派化期待が高まるだけでは、株価や長期金利の方向性は定まらず、景気の行方についての期待が鍵となります。発表される景気指標が軟調であるなどの理由で景気に対する期待が大きく弱まる場合には、長期金利が低下するだけではなく、景気悪化という材料が強く作用する形で市場は株安に反応しがちです(A点)。一方で、景気に対する期待に大きな変化がない場合には、ハト派化期待が高まることで、長期金利の低下と株高が両立する状況になるでしょう(B点)。他方、景気への期待感が何らかの理由で大きく強まる場合にはFRBがハト派化したとしても、株高の中で、長期金利には上昇圧力がかかるでしょう(C点)。

2月初めに「株高・長期金利上昇」局面に転換

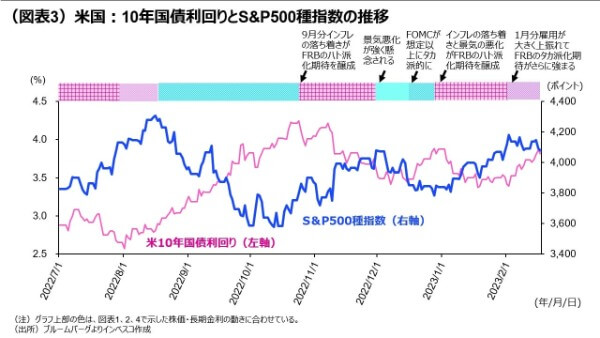

この図式を使って年初から2月3日の1月分米雇用統計の発表時点までの局面を位置付けてみたのが図表2のD点です。この局面では、12月分ISMサービス業指数の予想外の悪化などによって景気の悪化に対する懸念がやや強まる一方、12月分CPIの落ち着きを背景としてFRBのハト派化期待が高まりました。この組み合せが、「株高・長期金利低下」をもたらしたと考えられます。2月1日のFOMC(米連邦公開市場委員会)の内容がややハト派的なものとなったことも、こうした動きを継続させることになりました。

しかし、2月3日に公表された1月分米雇用統計は、非農業部門の雇用者増加数が12月における26万人からほぼ倍の51.7万人を記録し、足元の景気の改善と労働市場のタイト化を示唆するものとなりました。同じ日に公表されたISMサービス業指数が市場予想を大きく上回ったこともあり、金融市場では米国景気の先行きについての期待が一気に改善するとともに、FRBの金融政策が想定よりもタカ派化するという見方が強まりました。これにより、図表2の図式上の組み合わせはE点へと大きくシフトすることになったと考えられます。その後、1月分の米ヘッドラインCPIの前月比で予想外の上昇(2月14日発表)や、1月分米小売り統計の上振れ(2月15日発表)、米PPIの想定以上の上昇(2月16日発表)等により、米国景気の改善とFRB政策のタカ派化がさらに織り込まれる展開となりました。ゼロコロナ政策を事実上撤廃した中国における景気回復への期待感も、こうした動きを後押ししたと考えられます。D点からE点にシフトしても株高局面は続きましたが、長期金利は上昇局面に転換することになりました。

今後は引き続きインフレ次第の展開に

今後については、私は、年央までは米国のサービスインフレが比較的高水準を維持するものの、財インフレが大きく低下することで、インフレの減速が継続するとみています。インフレが落ち着いてくることで、年央あたりでのFRBによる利上げ停止が市場で織り込まれ、局面は図表4のF点に移行すると見込まれます。図式上の材料の組み合わせが一時的にF点にとどまることで、グローバル市場は「株高・長期金利下落」局面を短期的に享受することになるでしょう。FRBによる利上げ停止が織り込まれた後、FRBが利下げモードに転じるにはインフレがさらに低下する必要がありますが、これは年末ごろまでは難しいとみられます。これまでの金融引き締め政策の効果が景気を悪化させる中、FRB政策のハト化派に対する期待が後退することで、材料の組み合わせはG点(「株価横ばい・長期金利低下」局面)にシフトすると見込まれます。今年の終盤になって2024年における景気回復が見通せるようになり、株価がそれを織り込む前向きの動きが強くなるまでは材料の組み合わせはG点にとどまる公算が大きいとみられます。

リスクシナリオとしては、景気の強さが影響する形で労働市場が非常にタイトな状態を維持し、インフレの落ち着きが遅れるリスクが重要です。この場合は、FRBのタカ派化に伴って局面はH点に移動し、年初来継続してきた株高の構図が崩れて「株安・長期金利上昇」局面に入ります。このリスクシナリオが顕在化する場合、FRBのタカ派的な政策が長く継続すると思われます。政策金利の高止まりによる景気の悪化・インフレ減速局面を経て、ようやくFRBがハト派化することになるため、再び株高局面が到来するのに2024年まで待つ必要がでてくる可能性があります。この2つの経路のどちらが実現するかをみるうえで、短期的には2月分ISMサービス業指数(3月4日発表)や2月分雇用統計(3月10日発表)、2月分CPI統計(3月14日発表)やFRB高官の発言が注目されます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-022