※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

米長期金利の上昇は実質金利の上振れによる

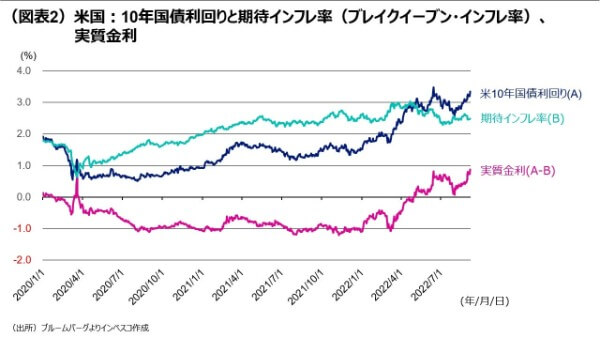

米国長期金利の上昇がグローバル金融市場での波紋を広げています。米10年国債利回りは8月はじめの2.57%から、直近(9月6日時点)で3.35%まで上昇しました。この間、期待インフレ率は安定的に推移していたことから、米10年金利が上昇したのは、実質金利の上振れによるものでした。

ECBのタカ派化が需給の変化を通じて米長期金利上昇に寄与

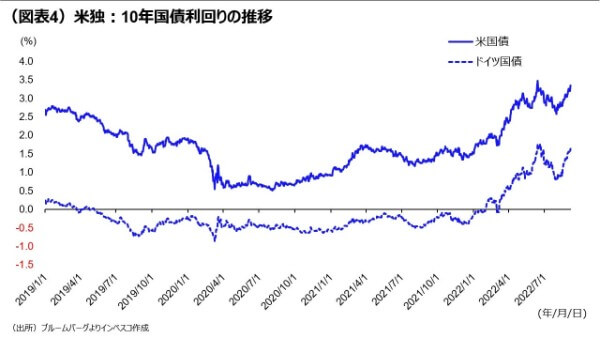

私は、米国の実質長期金利上昇の背景には、FRB(米連邦準備理事会)のタカ派化だけではなく、ECB(欧州中央銀行)のタカ派化もあったと考えています。欧州投資家はより高い利回りが見込める米国債市場に大規模に投資してきているだけ(図表4)に、欧州債利回りと米債利回りは連動しやすく、今回はそうしたメカニズムが働く形で欧州の長期金利上昇によって米長期金利が押し上げられたと考えられます。

米長期金利を見通すうえで、今後も欧州動向に留意

ユーロ圏の景気が今後減速する可能性が高いことを踏まえると、ドイツ10年金利は早晩ピークアウトし、年末までには低下方向に転換する公算が大きいと見込まれます。これを前提に考えると、米10年金利にも一定の押し下げ圧力が及ぶとみられます。その一方、米国のインフレ率が今後落ち着きをみせると見込まれることも米長期金利を押し下げると考えられます。これらにより、米国の10年金利は2022年末時点では現行水準よりも低い水準になると予想されます。今後、米国の長期金利を見通す上では、米国のインフレ・賃金・景気動向だけではなく、欧州のインフレ・金融政策動向にも目配りすることが必要と考えられます。

※次回のグローバルビュー発行は、9月22日(木)を予定しています。

米長期金利の上昇は実質金利の上振れによる

米国長期金利の上昇がグローバル金融市場での波紋を広げています。米10年金利は8月はじめの2.57%から、直近(9月6日時点)で3.35%まで上昇しました。ジャクソンホール会議でパウエルFRB(米連邦準備理事会)議長がタカ派的な内容で講演するにとどまらず、他の多くのFRB高官がインフレ抑制を重視する発言をするなど、FRBからはタカ派的な情報発信が強化されています。これが金融市場における2023年の政策金利水準についての織り込みを大きく上昇させたことはそれほど驚くにあたりません(図表1)。しかし、金融市場における短期的な利上げ見通しが上方修正され、利上げ強化によるその後の景気見通しの悪化が想定されるにもかかわらず、米長期国債利回りが大きく上昇したことはサプライズであり、この動きが株式市場におけるテクノロジー株などのグロース株の大きな調整につながってきました。

米10年金利はどのようなメカニズムで上昇したのでしょうか。ジャクソンホール会議では多くの中央銀行関係者が1970年代に起こった高インフレの再来を回避すべきである旨を強調しました。もし金融市場で今後の中長期的なインフレ率についての認識が上方修正されたのであれば、ブレイクイーブン・インフレ率でみた期待インフレ率が上昇していたはずですが、実際には期待インフレ率は安定的に推移していました(図表2)。米10年金利が上昇したのは、実質金利の上振れによるものでした。

ECBのタカ派化が需給の変化を通じて米長期金利上昇に寄与

中長期のインフレ期待に変化がない中で米長期金利が上昇したのは、実質金利の変化、つまり、需給の変化を反映したものであったと考えられます。需給の変化をもたらしたものとしては、債券利回りの急激な上昇を目の当たりにした債券投資家が債券投資に対して慎重になった可能性が挙げられます。これは、6月10日に公表された5月分の米CPI統計が大きく上振れたことが債券市場にショックをもたらし、イールドカーブ全体が上昇した際にみられました。

一時的なショックによる影響はその後徐々に剥落し、米長期金利はその後落ち着きを取り戻しました。今回の米長期金利上昇もFRBのタカ派化というサプライズによる面があったと考えられますが、私は、別の要因、具体的には、ECB(欧州中央銀行)のタカ派化に端を発する動きも米長期金利の上昇の一因になったと考えています。

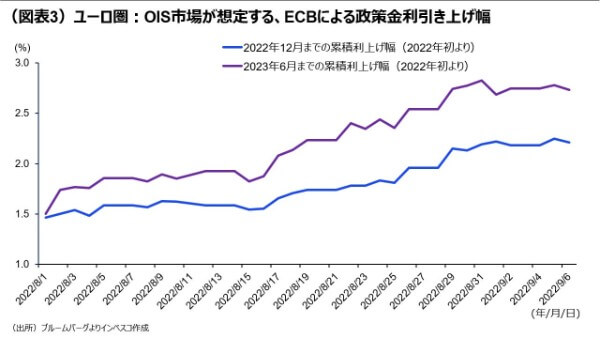

ECBのシュナーベル理事によるジャクソンホール会議におけるタカ派的発言については、当レポートの先週号(「ジャクソンホール会議を受けた金融市場のポイント」9月1日号)で触れた通りですが、他の多くのECB高官からも金融引き締めに積極的な意見が発信されており、それが、ECBの今後の政策金利引き上げについての金融市場の織り込みの大幅な上方修正につながってきました。2022年~2023年前半という1年半の間における累積利上げ幅についての短期金融市場における織り込みは、8月1日から9月6日までの短期間に1.23%も上方修正されました(図表3)。ECBの金融政策がかなり長い期間にわたってタイトでありつづけるという期待が金融市場で強まったことで、ドイツ10年金利は、8月1日の0.78%から9月6日には1.63%へと0.86%も上昇しました。欧州投資家はより高い利回りが見込める米国債市場に大規模に投資してきているだけ(図表4)に、欧州債利回りと米債利回りは連動しやすく、今回はそうしたメカニズムが働く形で欧州の長期金利上昇によって米長期金利が押し上げられたと考えられます。

米長期金利を見通すうえで、今後も欧州動向に留意

ECBは本日(9月8日)開催予定の理事会で政策金利の引き上げを実施すると見込まれます。金融市場では、引き上げ幅について、50bp(ベーシスポイント;0.5%)にとどまるという見方と、ユーロ安防止の観点から75bp引き上げるという見方の両方が存在します。短期的にはECBの政策を巡る思惑がドイツ10年金利を左右すると見込まれます。

ただし、ロシアによるエネルギー供給停止のリスクが強く意識される中、ユーロ圏の景気が今後減速する可能性が高いことを踏まえると、ドイツ10年金利は早晩ピークアウトし、年末までには低下方向に転換する公算が大きいと見込まれます。これを前提に考えると、米10年金利にも一定の押し下げ圧力が及ぶとみられます。その一方、米国のインフレ率が今後落ち着きをみせると見込まれることも米長期金利を押し下げると考えられます。これらより、米国の10年金利は2022年末時点では現行水準よりも低い水準になると予想されます。今後、米国の長期金利を見通す上では、米国のインフレ・賃金・景気動向だけではなく、欧州のインフレ・金融政策動向にも目配りすることが必要と考えられます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-129