※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

7月分米CPI指標がグローバル株式市場に弾みをもたらす

先週公表された米国の7月分CPI(消費者物価指数)統計でインフレが落ち着く兆しが出てきたことで、グローバル株式市場ではFRBによるタカ派化懸念が大きく和らぎ、楽観的な見方が力を得つつあります。

景気減速感が強まる中、消費関連指標への注目度が高まろう

株式市場では、初秋までは、①民間消費の減速、➁その悪影響の製造業への波及、➂中国景気の減速、④欧州の景気悪化—という悪材料が株価に織り込まれる可能性が高く、景気敏感株やバリュー株には向かい風が吹くとみられます。今後の金融市場では、消費関連指標がこれまで以上に注目される展開が予想されます。その一方で、グロース株は底堅く推移することが予想されることから、グローバルな株価は横ばい圏で推移する公算が大きいと見込まれます。

10-12月期はインフレ低下とFRBのハト派化期待による株価上昇を見込む

もっとも、10-12月に入ると、前月比でみたインフレ率がさらに落ち着いてくると予想されます。これによって、金融市場ではFRBのハト派化に向けての期待感が高まり、インフレ安定による消費回復への期待感とともに、グローバルにみた株価上昇の動きをもたらすと見込まれます。

リスクが比較的強く意識されやすいことには要注意

ただし、当面の金融市場では、高インフレの継続リスクや、これまでの金融引き締めが景気後退につながるなどのリスクが意識されやすいことから、ボラティリティーが比較的高い展開が続くと思われます。資産を運用するうえでは、こうしたリスクがあることを念頭において、インフレへのヘッジを含め、ポートフォリオの分散を維持しながら投資を継続することが重要です。

7月分米CPI指標がグローバル株式市場に弾みをもたらす

過去2~3カ月間におけるグローバル金融市場における最も重要な懸念材料を2つ挙げるとすれば、①FRB(米連邦準備理事会)のさらなるタカ派化への懸念、➁高インフレの影響によって欧米経済が景気後退に陥るとの懸念―でしょう。しかし、先週公表された米国の7月分CPI(消費者物価指数)統計でインフレが落ち着く兆しが出てきたことで、グローバル株式市場では前者(①)のFRBによるタカ派化懸念が大きく和らぎ、楽観的な見方が力を得つつあります。6月中旬の底値からリバウンドする動きが続いていましたが、7月分CPI指標の公表が弾みとなってさらに回復してきました。米国の長期金利が3%を下回る水準で落ち着いて推移する中、テクノロジー銘柄などのグロース株が買われたことも株価の上昇に寄与してきました。

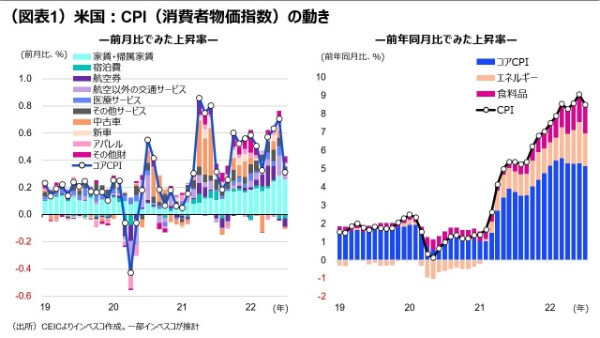

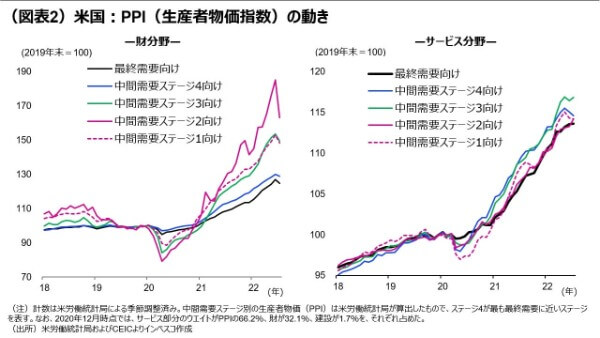

米国のCPI指標の動きを振り返ってみると、家賃・帰属家賃が前月比でみたコアCPI上昇率の押し上げに大きく寄与する構造には、過去数カ月間で変わりはありませんでした。しかし、7月分については、家賃・帰属家賃以外の項目による物価上昇への寄与は限定的であり(図表1)、インフレ圧力が落ち着きつつあることを示唆される内容となりました。特に、航空券や宿泊費といった項目の価格が前月比で低下に転じたことが、コアCPIの前月比上昇率が0.3%に低下することに大きく寄与しました。航空券や宿泊費といった項目の値下がりが今後続くとは考えにくいことから、コアCPIの前月比上昇率は8~9月には再び0.4%程度に加速する可能性があるとは言え、これまでCPIに上振れサプライズが多かったことを踏まえると朗報と言えます。PPI(生産者物価指数)が、中間需要段階において、財・サービスの両分野で7月に下振れたことも、今後のCPIベースでのインフレの低下を示唆しています(図表2)。

景気減速感が強まる中、消費関連指標への注目度が高まろう

米国の7月分CPI指標が下振れたことは、今後においてもグローバル株式市場における好材料になると見込まれますが、その一方で、株式市場の今後を見通すと、初秋までの間は景気減速についての懸念が強まりやすいと考えられます。この意味で、今後の金融市場では、消費関連指標がこれまで以上に注目される展開が予想されます。

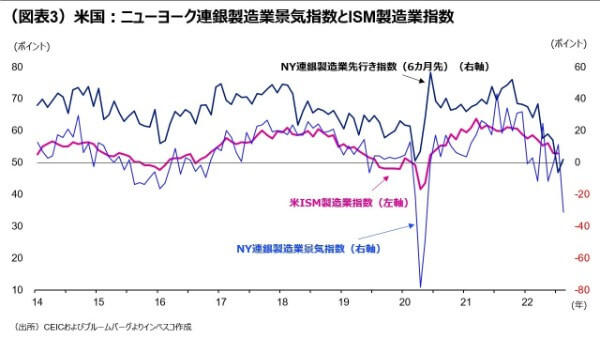

具体的には、次の4点が注目されます。第1は、欧米主要国における民間消費の減速がよりはっきりすると見込まれる点です。欧米主要国では足元で消費者マインドがかなり低下してきました(当レポート先々週号「グローバル消費の減速とその意味合い」⦅2022年8月4日発行⦆をご参照ください)。夏場いっぱいまでは経済再開の動きの中、旅行などのレジャー需要の強さが続くとみられますが、消費者マインドの足元での落ち込みをふまえると、秋以降に民間消費がよりはっきりと減速する可能性が高いとみられます。こうした動きは初秋ごろには市場で認識され、株価への下押し圧力が生じるとみられます。第2に、欧米でのモノ消費の減速感が強まる結果、マクロ面では貿易活動の減速感、ミクロ面では消費財メーカーの業績への下方修正圧力が強まると考えられます。ニューヨーク連銀公表の製造業景気指数が8月に大きく低下したことは製造業の業況悪化を示す象徴的な動きと言えます(図表3)。①この指数はそもそも大きく振れる傾向があることや、➁ニューヨーク連銀から同時に公表された6カ月先の景況感についての指数はむしろ上昇していたこと―を踏まえると、この指数だけをみて悲観的になる必要はありませんが、それでも、今後の消費財に関連した経済活動の停滞は避けにくいと考えられます。第3に、中国景気が当初予想されていたほどの勢いでは回復しないと見込まれます。中国景気は民間消費や輸出、不動産投資の面で弱さを抱えており、その悪影響が株式市場で織り込まれる公算が大きいとみられます。第4に、ロシアによる欧州向けの天然ガスの供給についての不透明感が強まることで、欧州における経済活動の停滞がさらに意識されやすいと考えられます。

今後、米国の長期金利が比較的落ち着いて推移するとみられる中、景気減速の中でも比較的底堅い業績が予想されるテクノロジー分野等のグロース株は比較的好調なパフォーマンスを記録すると見込まれます。これに対して、景気敏感株あるいはバリュー株については、しばらくの間はインフレの落ち着きに伴うプラス効果が株式市場において好感されて株価のある程度の上昇が期待できるものの、その後、初秋までは景気減速懸念が強まることで下押し圧力がかかりやすくなると予想されます。米国のバリュー株は4月から6月にかけて調整局面に入りましたが、その後回復し、直近の株価は調整前の水準に迫る状況となっています(図表4)。しかし、今後、グローバルな景気減速期待が織り込まれるとみられる中、バリュー株の水準が現在の水準で維持されるとは考えにくく、業績見通しの下方修正を織り込む形で一定程度の調整をたどる可能性が高いと考えられます。今後、初秋までは、バリュー株の調整とグロース株の戻りが進行する形で、株価は横ばい圏で推移する可能性が高いとみられます。

初秋までは、FRBからのコミュニケ―ションが株価の大幅な上昇をけん制する可能性があることにも注意が必要です。株価の回復ペースが速くなる場合には、景気へのプラス効果を通じて新たなインフレ圧力が生み出されかねません。この場合、FRB高官から市場での株価上昇をけん制するような発言が増え、株価の上値を抑える可能性が高まります。

10-12月期はインフレ低下とFRBのハト派化期待による株価上昇を見込む

もっとも、10-12月期に入ると、民間消費の減速が、インフレのさらなる落ち着きにつながる可能性が高く、私は、これがグローバル株式市場において前向きの変化を促すと考えています。足元の原油などのエネルギー価格や商品価格は数カ月前よりも下落した水準にありますが、これが財(モノ)価格に下押し圧力をもたらしはじめるとみられる一方、経済再開によるサービス消費の強さが剥落し始めることで、サービス価格にも頭打ち感が強まるでしょう。10-12月期においても欧米のヘッドライン・インフレ率は比較的高水準とみられることから、FRBなどの中央銀行が金融引き締めスタンスを緩めるとは思えません。しかし、前月比でみたインフレ率がさらに落ち着いてくることで、金融市場ではFRBのハト派化に向けての期待感が高まり、インフレ安定による消費回復への期待感とともに、グローバルにみた株価上昇の動きをもたらすと見込まれます。民間消費の減速に伴う企業業績の悪化や欧州景気の減速、中国景気についての不透明感などの悪材料は初秋ごろまでには株価に織り込まれるとみられることも、10-12月期における株価をサポートすると考えられます。

リスクが比較的強く意識されやすいことには留意

以上のメインシナリオは、①米国における前月比でみたインフレ率が夏場に上振れせず、秋以降には低下する、➁これまでに実施したFRBの金融引き締め政策による悪影響が米国を景気後退に陥らせるほど強くない、➂ロシアが欧州への天然ガス供給をこれ以上減らさない—という考え方が前提です。これらの前提通りにならないという見方が金融市場で台頭する場合には、より深刻な景気悪化が意識される形で株価が調整する公算が大きいと考えられます。また、これらの重大なリスクが意識されやすいことから、当面の金融市場では、ボラティリティーが比較的高い展開が続くと思われます。資産を運用するうえでは、こうしたリスクがあることを念頭において、インフレへのヘッジを含め、ポートフォリオの分散を維持しながら投資を継続することが重要です。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-113