※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

年初来生じた「米国一極集中」の背景

年初からのグローバル金融市場の動きを表現する言葉としては、「米国一極集中」が恐らく最も適切な言葉でしょう。米国と他の主要国との景況感格差が拡大する中、証券投資フローが米国に集中し、「ドル高、米株高、ドル長期金利低下」の動きが生じました。

「米国一極集中」下の日本市場

グローバルなドル高傾向の下、円の対ドルレートが1ドル=110円程度を維持したことで、日本の株価は年初から先週末までは比較的堅調な動きを維持してきました。

「米国一極集中」の構図が揺らいだ2月24~25日

欧州での新型肺炎感染者の増加は、欧州で広範に事業展開を行う企業が多い米国企業に、これまで影響が小さいと思われていた新型肺炎のリスクが降りかかってきたとの認識を強めました。年初来継続していた「米国一極集中」の構図に揺らぎが生じ、ドル安、米株安の動きが生じました。今後、欧米での感染が拡大する場合、米国株の下落やグローバル株式市場への信認の低下を招くリスクがあります。この際の日本株への悪影響は、円高要因も加わって比較的大きくなる可能性に注意する必要があります。

2020年初来、ドル高が進行

年初来生じた「米国一極集中」の背景

年初からのグローバル金融市場の動きを表現する言葉としては、「米国一極集中」が恐らく最も適切な言葉でしょう。これまで長期にわたって世界景気を牽引してきた中国経済は、新型コロナウィルスで経済成長率が大きく減速しつつあります。欧州経済は、10-12月期のGDP成長率が前期比年率で0.4%まで低下し、潜在成長率よりも低い成長率となりました。日本経済は、昨年10月実施の消費増税によって打撃を受ける中、新型肺炎による景気減速圧力を被っています。これらに対して、米国景気は想定以上の堅調が続いており、1月分の雇用統計、ISM製造業指数、小売統計など主要統計の多くが金融市場における事前予想を上回りました。米国と他の主要国との景況感格差が拡大する中、証券投資フローが米国に集中する強い動きが生じていたものと思われます。「米国一極集中」の動きが実際に生じていたことは、①主要通貨に対してドル高が生じていたこと、➁米国の株価が他の主要株価よりも上昇したこと、➂米国の長期金利が他の主要長期金利よりも大幅に低下したこと、からうかがわれます。

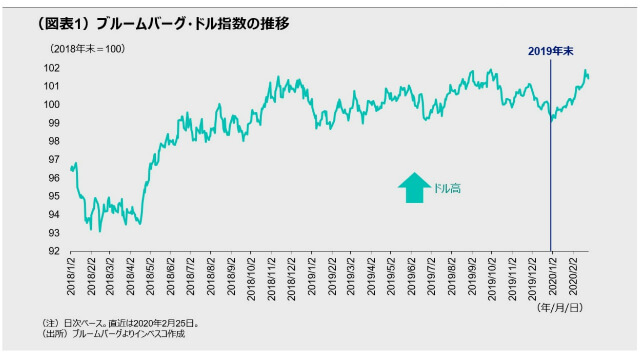

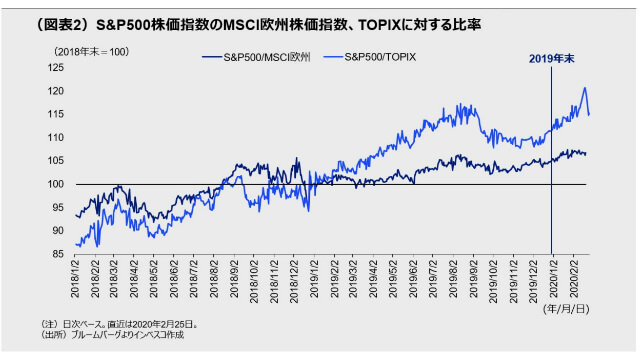

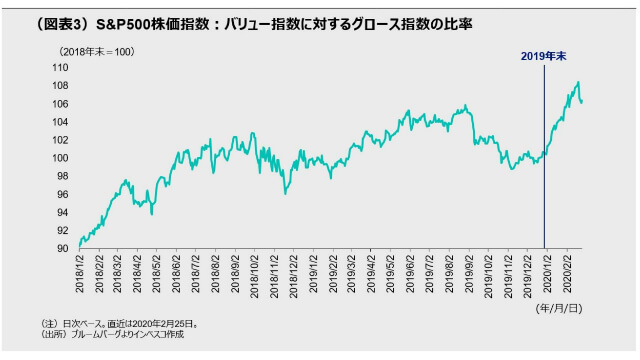

ドルの対ユーロレートは年初来先週末までに(2018年末から2月21日までの間)3.3%上昇し、ドルの他通貨に対する強さを示すブルームバーグ・ドル指数は、2.4%上昇しました(図表1)(①)。米国の代表的株価指数であるS&P500株価指数は、MSCI欧州指数やTOPIX(東証株価指数)の年初来の上昇幅を共に上回りました(図表2)(➁)。新型肺炎の問題が米国企業に及ぼす影響は懸念材料として残っていることから、米国株式市場では、グロース銘柄へのプレミアムがさらに強まり、グロース株がバリュー株のパフォーマンスを大幅に上回る状況となりました(図表3)。

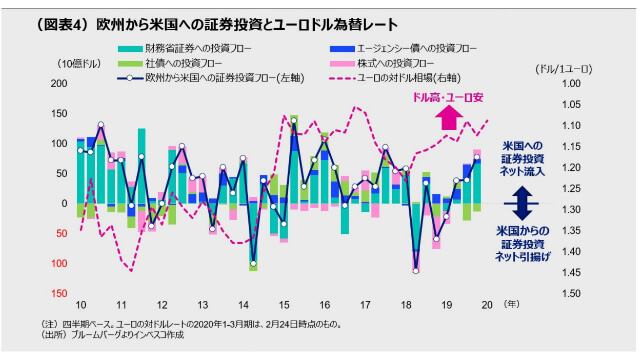

一方、米10年国債利回りは、2018年末の1.92%から直近(2月25日)では1.35%へと0.57%ポイントもの大幅な低下を記録しました(➂)。この間にドイツ10年国債利回りの低下幅は0.33%ポイントにとどまりましたので、米独長期金利差は縮小しましたが、それにもかかわらずドルはユーロに対して大幅に上昇しました。ドルの対ユーロ相場上昇のけん引役は、金利差ではなく、景況感の変化であったとに考えらえます。米国財務省の統計で中長期の証券投資フロー(中長期債および株式を含む。外国証券への投資は含まない)をみると、欧州から米国へのネットでの証券投資フローは2019年4-6月期に米国への流入超過に転じた後、10-12月期まで3四半期連続でネット流入額が増加しました(図表4)。ECB(欧州中央銀行)が2019年9月に量的緩和第二弾の開始と、既にマイナス領域にあった中銀預金金利(市中銀行がECBに預ける金利)の引き下げを公表し、欧州から米国への資金流出が加速しました。2020年に入ってからも、証券投資資金の欧州からの流出が続いており、これもユーロ安につながったとみられます。

年初来、米国株の上昇幅が日欧株を上回る

直近でグロース株がバリュー株を凌ぐパーフォーマンスを記録

米国景気が堅調にもかかわらず米国長期金利が年初来で大幅に低下した要因としては、市場が新型肺炎によるリスクを織り込んだことだけではなく、FRB(米連邦準備理事会)が現在実施中の金融政策枠組みレビューにおいて、今後の景気減速時に積極的な量的緩和策が実施されるとの見方が台頭したことも見逃せません(当レポートの2月5日号『FRBが考える「次の戦略」の焦点』を参照ください)。こうした環境下で、欧州など海外からの資金と米国内からの資金が共に米国債市場に流入し、長期債利回りが大幅に低下したとみられます。

「米国一極集中」下の日本市場

為替相場に対する金利差の説明力が低下したのはドル円相場についても言えます。年初から先週末(2月21日)までの期間をみると、日米の長期金利差が縮小したにもかかわらず、円の対ドルレートは若干の円安に動きました。円の対ドルレートが1ドル=110円程度を維持したことで、新型肺炎の影響だけをみればより明確に下落していたとしてもおかしくなかった日本の株価がより高い水準で支えられたと判断できます。

「米国一極集中」の構図が揺らいだ2月24~25日

2月24~25日における欧米株式市場での大幅な株価下落の背景は、イタリアで感染者が急増したことで欧州での新型肺炎への懸念が高まり、欧州企業だけではなく、欧州で広範に事業展開を行う企業が多い米国企業の株価も下落したことでした。新型肺炎の影響が小さいと思われていた米国企業が新型肺炎のリスクに直面したとの認識が広がったことで、年初来継続していた「米国一極集中」の構図に揺らぎが生じました。2月24~25日はS&P500株価指数が前営業日(2月21日)比で6.7%下落、ドルは対円レートが1.3%下落、対ユーロレートも0.3%の下落を記録し、これまでの「米国一極集中」の下での相場とは逆の動きが生じました。今後については予断を許しませんが、欧州での感染拡大が継続したり、米国での感染者数のはっきりした増加がみられるような事態となれば、これまでグローバル株式市場を支えてきた米国株の下落してグローバル株式市場への信認がさらに揺らぐリスクがあります。最悪のケースでは、当レポートで従来から主張しているように、株価が世界的に直近ピーク比20-30%下落することが視野に入ります。

欧米での感染拡大が続き、企業が直面するリスクが強く意識される場合、日本の株式市場への影響は比較的大きいものになる可能性が高いとみられます。これは、日本の輸出先として、そして上場企業のビジネス展開のうえで欧米市場の重要性が大きいためです。また、ドル高の状況が修正されることで、為替レートは円高方向に動きやすいことも、日本の株価の足を引っ張るとみられます。このため、欧米での感染拡大は日本株にとって引き続き大きなダウンサイドリスクとして意識すべきです。もっとも、新型肺炎問題は、経済や企業のファンダファメンタルズを変えるものではなく、その悪影響は新型肺炎が終息するまでの期間にとどまるという考え方を変更する必要はありません。今後短期的に、株価の落ち込み幅が大きくなる場合は、株式を購入するチャンスとして考えるべきでしょう。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2020-026