※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

基調的なインフレ率はなお0%近辺

2022年5月における日本の消費者物価(CPI)上昇率は前年同月比で2.5%を記録しましたが、コアコアCPI上昇率(食品・エネルギーを除いたCPI上昇率) は同0.2%にとどまっており、基調的なインフレは弱いままです。

これまで以上の賃上げに向けての環境が生まれつつある

しかし、私は期待インフレ率の上昇に向けての変化の胎動が足元でみられ始めたと考えています。2022年に入っても1人あたり賃金上昇率が1%を超える比較的高い水準を維持していることは注目に値します。労働供給がコロナ前のようには増えない状況下で、企業は人材確保のために賃金を以前よりも積極的に引き上げていると考えられます。一方、企業がコスト増を販売価格に転嫁する動きが広がっていることは、今後、企業による賃上げを促す可能性があります。

賃金・基調的インフレ率の上昇と内需の拡大を伴う好循環の可能性

今後、総需要がある程度強い状態が続き、企業がコスト高の消費財・サービス価格への転嫁をすすめることができるなら、継続的な賃上げに向けての扉が開かれ、購買力を高めた消費者がこれまでよりも高めのインフレ率をあたりまえのものと感じて消費を拡大させるという好循環—2%のインフレ目標達成に向けての好循環—の素地(ベース)が生み出されるでしょう。ただし、こうした好循環の素地ができるまでの間は、日本経済の需要面での強さを支える金融政策の継続が必要となります。このため、日本銀行が利上げの一歩を踏み出すのは早くても2024年と見込まれます。

基調的なインフレ率はなお0%近辺

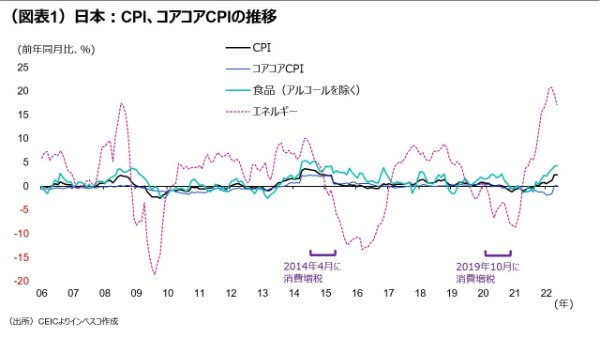

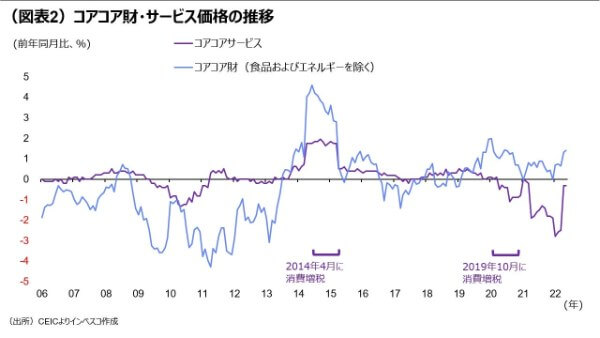

2022年4月、5月における日本の消費者物価(CPI)上昇率で2.5%(前年同月比ベース、以下同様)にまで上昇してきました(図表1)。消費税率引き上げの影響を除いたベースでみると、これは1991年12月以来の高水準となります。もっとも、基調的なインフレ率を測る指標であるコアコアCPI上昇率(食品・エネルギーを除いたCPI上昇率) は5月でもなお0.2%にとどまっており、日本銀行が掲げる2%の物価安定目標には遠く及ばない状況が続いています。コアコアCPIの動きを財とサービスに分けてみると、コアコア財価格の上昇率は5月に1.4%まで上向いてきたものの、コアコアサービス価格の上昇率は5月で-0.3%とマイナス圏が継続しています(図表2)。

日本の基調的な物価上昇率が低水準にとどまっていることで、主要先進国の中央銀行が金融引き締め姿勢を強める中でも日本銀行は金融引き締めに動けない状況が続いています。FRB(米連邦準備理事会)が既に数度にわたる利上げを実施し、ECB(欧州中央銀行)が7月21日に実施される理事会においてコロナ禍以降で初めて利上げに動くことが確実視される中でも、日銀が金融引き締め方向に政策を転換する可能性は当面は非常に低く、内外金利差の拡大による円安という構図が継続すると見込まれます。

これまで以上の賃上げに向けての環境が生まれつつある

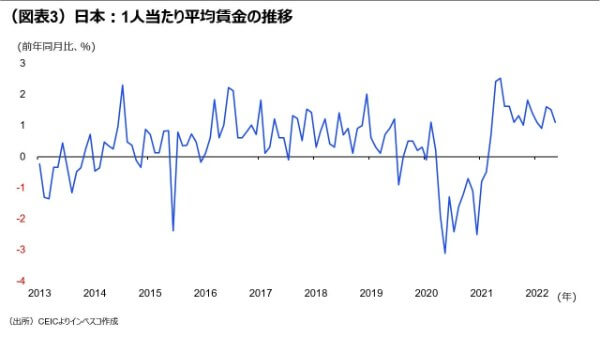

それでは基調的なインフレ率の上昇は中長期的にも期待できないのでしょうか?私は期待インフレ率の上昇に向けての変化の胎動が足元でみられ始めたと考えています。最も重要なのが賃金の動きです。2021年に入って1人当たり賃金上昇率がコロナ前よりも高い水準となったのは、2020年に賃金が落ち込んだ後のリバウンドによる面が大きかったと考えられます。しかし、2022年に入っても1人あたり賃金上昇率が1%を超える比較的高い水準を維持していることは注目に値します(図表3)。

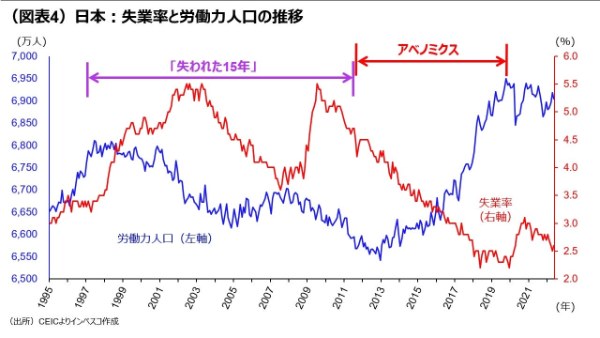

足元での賃金上昇を促しているのが労働市場のタイト化であることには疑う余地はありません。日本銀行の短観調査(6月調査)における人員判断DIでは、足元で労働市場のタイト化がさらに進行するとともに、企業が3カ月先には労働市場がさらなるタイト化を見込んでいることが明らかとなりました。失業率はまだ2019年に記録したボトム(2%台前半)ほどには下がっていないものの、2022年5月には2.6%まで低下してきており、労働市場は完全雇用の状態にあると言えます。日本の労働市場がコロナ前と大きく変化したのが、アベノミクス期を通じてみられた労働力人口の増加が一服した点です(図表4)。アベノミクス期とそれに続くコロナ禍前の期間においては、女性の労働参加が進むとともに、年金の受給年齢の引き下げ効果もあって60歳以上の人々の労働力率が高まる一方、企業も人材確保のために注力したことによって、労働力人口を大きく増加させることができました。しかし、そうした動きが一段落するとともに、コロナ禍によって高齢者が就業に対して以前ほど積極的ではなくなったことで、労働力人口の増加トレンドがストップする事態となりました。労働供給がコロナ前のようには増えない状況下で、企業は人材確保のために賃金を以前よりも積極的に引き上げていると考えられます。

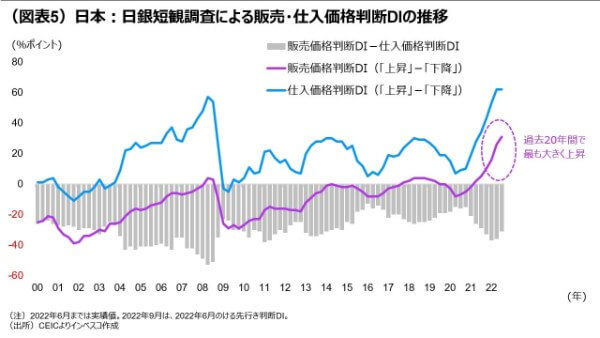

一方、これまで企業が賃金引き上げに消極的であった背景として、賃上げによるコスト増を製商品・サービスの販売価格引き上げによって埋め合わせすることが難しかったことが挙げられます。しかし2021年以降、エネルギー・商品市況の上昇などによって企業のコストが上昇する中で、販売価格をこれまでよりも積極的に引き上げる動きが目立ってきました。2022年に入ると円安によるコスト高圧力も加わり、企業による価格転嫁行動がより積極化してきました(図表5)。コスト増を転嫁する動きが以前よりも広がっていることで、企業は賃上げに対してより前向きになる可能性があります。賃金の上昇率が上向いてきたことについては先に触れましたが、企業はボーナスの引き上げについても以前よりも積極化に取り組みはじめた模様です。経団連の集計によると、経団連加盟企業はこの夏のボーナスを前年比で平均13.8%引き上げ、過去20年間で最大の伸び率を記録しました。

賃金・基調的インフレ率の上昇と内需拡大を伴う好循環の可能性

私は基調的なインフレ率の上昇を当面、継続させるためには、2つの条件を満たす必要があると思います。1つは民間消費が今秋以降もある程度の力強さを維持することです。足元での名目賃金は比較的高い水準で上昇しているものの、インフレの影響を勘案した実質賃金の伸びは前年比でマイナス圏となっています。経済再開による需要の強さと、夏のボーナス増額に伴って生じる需要が重なって、今夏までは消費の強さが維持されると見込ます。しかし、夏のレジャーシーズンに伴う需要が一服する今秋以降は、インフレによって消費に弱さが出てくる可能性があります。仮に、米国景気のリセッション入りなど外部環境の悪化をきっかけに民間消費が想定以上に弱まることになれば、企業による販売価格引き上げの動きは鈍化し、賃上げに向けての勢いが失われるリスクがあります。年内はインフレ率が名目賃金上昇率を上回るとみられる点は、民間消費に下押し圧力をもたらすとみられるものの、コロナ禍で積みあがった56兆円規模の過剰貯蓄の一部が取り崩されることが、当面の民間消費をサポートしていくと考えられます(当レポートの5月19日号「マイナス成長後の日本経済と日本株」をご参照ください)。

2つ目は、2023年の春闘で比較的高い水準での賃上げが決まることです。連合の調査によると、2022年の春闘では、ベースアップ(ベア)と定期昇給を合わせた平均賃上げ率は前年比で2.07%と、3年ぶりの2%台を記録しました。今後前年同月比でみたCPI上昇率がさらに上振れする可能性が高いことを踏まえると、2023年の賃上げ率が少なくとも2022年並みの水準になることが、消費者の購買力をサポートし、賃上げの勢いを維持する上で重要となります。労働市場のタイト化という追い風が吹く中、これらの条件が満たされれば、日本株にとってもポジティブな材料になると見込まれます。

こうして総需要がある程度強い状態が続き、企業がコスト高の消費財・サービス価格への転嫁をすすめることができるとき、継続的な賃上げに向けての扉が開かれ、購買力を高めた消費者がこれまでよりも高めのインフレ率をあたりまえのものと感じて消費を拡大させるという好循環—2%のインフレ目標達成に向けての好循環—の素地(ベース)が生み出されるでしょう。ただし、こうした好循環の素地ができるまでの間は、日本経済の需要面での強さを支える金融政策の継続が必要となります。このため、米国景気の減速など今後想定される外部環境の変化も踏まえると、円安が極端に進みでもしない限りは、日本銀行が利上げの一歩を踏み出すのは早くても2024年と見込まれます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-096