※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

FRBがさらにタカ派化するリスクに注意

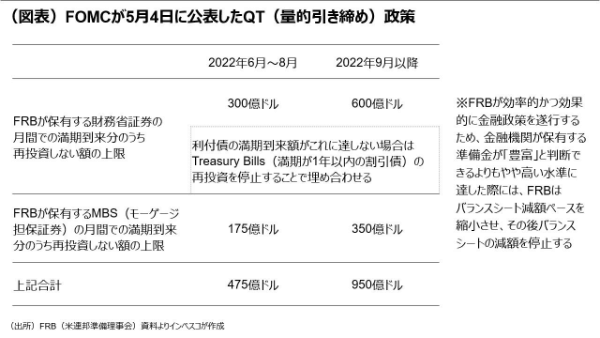

5月3~4日に開催されたFOMC(米連邦公開市場委員会)会合は多くの点で金融市場における事前予想通りとなりました。今回決定されたのは、FF(フェデラル・ファンズ)レートの50bp(=0.5%)引き上げと、QT(量的引き締め)政策についての詳細でしたが、どちらにもサプライズはありませんでした。QT政策は3月におけるFOMC会合の議事要旨で明らかになった内容を踏襲するものであり、6月からの3カ月間は、FRB(米連邦準備理事会)が保有する財務省証券とMBS(モーゲージ担保証券)の残高をそれぞれ月間300億ドル、175億ドルを上限として減額、9月以降は月間減額幅の上限を財務省証券については600億ドル、MBSについては350億ドルとすることが決定されました(下記の図表をご参照ください)。

市場の予想通りではなかったのが、パウエルFRB議長が、今後のFOMCにおける利上げ幅について、「FOMCは75bpの利上げを積極的に検討していない」とした点です。パウエル氏は、今後2回の(a couple of)FOMC会合においてそれぞれ50bpの利上げを検討する必要性が広く認識されていると述べました。市場では、足元で大きく上振れているインフレに対応するためにFRBが75bpの利上げを実施するという観測があったことから、このパウエル議長の発言はハト派的なサプライズであったと言えます。この発言を受けた5月4日の米国市場では、S&P500種指数が前日比で3.0%もの大幅上昇を記録しました。

5月のFOMC会合がほぼ予想通りの結果に終わったことで、金融市場の焦点は、「FRBが現在想定している政策金利の中立金利(景気を加速も減速もさせない金利)への引き上げだけで、本当にインフレ率が2%の目標に向けて低下するのかどうか」、そして、「インフレ率の2%に向けて低下しないと見込まれない際には、FRBは景気後退をもたらすほどの大規模な利上げを実施せざるをえなくなるのではないか」というポイントに移行しました。パウエル議長がFOMC会合後の記者会見で示した考え方はソフトランディングが十分に可能であるというものでした。具体的には、現在の労働市場は極めてタイトであり、それが大幅な賃金の上昇と高インフレにつながっているものの、利上げによって金融環境をタイト化させて需要を抑制するなら、景気後退を起こさずに賃金上昇率を抑え、インフレを抑制できるというロジックが示されました。「どこまで利上げをすべきか」という点についてパウエル氏が示したのは、「FFレートを2~3%の範囲内とみられる中立金利の水準までまず引き上げ、景気や金融環境をみつつ、物価安定の回復に向けて十分に引き締めたかどうかを判断する」という方針でした。その際、必要であれば中立金利を超える利上げにも躊躇なく取り組むとしました。

しかし、金融市場では、①インフレ率がピークに達した後も2%を大きく上回り続けるリスクや、➁インフレ期待がアンカーされないリスク、➂賃金上昇と物価上昇がらせん的(スパイラル的)に進行するリスク―が高まることが引き続き、強く懸念されています。こうなれば、FRBがさらにタカ派化し、中立金利を超える利上げに追い込まれることになります。FRBが中立金利を大幅に上回る利上げを実施すれば、それだけ米国が早期に景気後退に陥る可能性が高まります。FOMCから一夜明けた5月5日の米国市場でS&P500種指数が3.6%下落し、前日の上昇をほぼ帳消しにしたのは、FRBがさらにタカ派化する懸念が消えていなかったためと思われます。

今後も米国を含めたグローバル市場においてFRBのさらなるタカ派化への懸念は続くとみられます。その意味で、FRBの今後の政策に影響する可能性が大きい各種経済指標を引き続き注視していきたいと思います。具体的には、CPIや平均時給の動き、ミシガン大学サーベイによる5年先の期待インフレ率が特に重要と考えます(この点については、弊社「グローバルビュー」レポートの2月17日号「インフレ情勢を把握するための米国経済指標ガイド」をご参考にいただけましたら幸いです)。今回のFOMCでは75bpの利上げに対して消極的な見解が示されましたが、金融市場でのインフレ懸念が強い以上、今後公表される経済指標の内容次第では、市場で75bpの利上げを予想する声が再び大きくなり、それを受けてFRBが75bpの利上げに踏み切る可能性が出てくるでしょう。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-054