※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

●2019年は減速する世界景気の下、収益性が高く安定成長が魅力のいわゆる「クオリティ株」が相場をけん引しました。

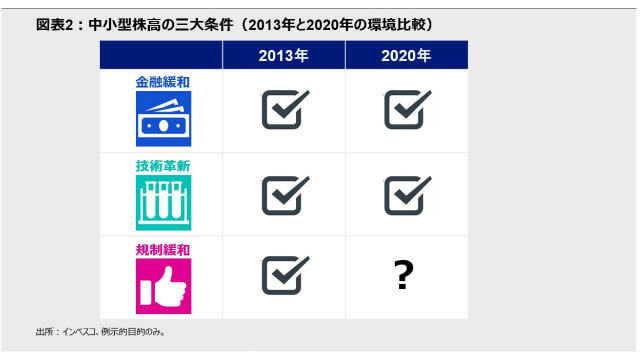

●2020年は、中小型株式市場を人気化させる①金融緩和、②技術革新、③規制緩和―の三大条件のうち、①と②に期待が持てそうです。

ラグビーワールドカップに沸いた2019年

2019年の「新語・流行語大賞」の「年間大賞」には、初のベスト8入りを達成し、日本全国が熱くなったラグビーワールドカップ2019日本代表チームのスローガン「ONE TEAM(ワンチーム)」が選ばれたそうです。全国12の会場を使って行われたアジア初のラグビーワールドカップでは、その激しいプレーだけにとどまらず、日本に加え、ニュージーランド、オーストラリア、南アフリカ、トンガ、サモア、韓国など海外出身のメンバーが、桜のエンブレムを付けたジャージに身を包み、君が代を歌い、そして強豪のアイルランドやスコットランドを撃破していく姿に、まさに日本列島が沸騰するかのごときの「熱狂」をもたらし、多くのにわかラグビーファンを誕生させたのは記憶に新しいところです。

2019年の振り返り

さて、2019年の株式市場を簡単に振り返ってみましょう。思い起こせば、年初はパウエル議長率いる米連邦準備理事会(FRB)の金融引き締め政策により、米国景気の先行きに対して警戒感が広がっていた上、米中貿易交渉に対する悲観的な見方などが市場の足かせとなり、大発会は日経平均株価で400円を超えるマイナスとなりました。

その後も、米中貿易交渉の行方と世界景気に対する見方をめぐり、悲観論と楽観論の綱引きが続きましたが、全体としては減速する世界景気の下、収益性が高く安定成長が魅力のいわゆる「クオリティ株」が相場をけん引しました。米中の金融緩和を受けて景気に対する見通しが改善したことから、年後半はバリュー株が巻き返す局面もありましたが、それでも、2019年は投資家のリスク指向の低調さを反映し、グロース株の中でも高成長株ではなく安定成長株、小型株ではなく大型株優位の相場だったと言えるでしょう。その証拠に、中小型高成長株の多い東証マザーズは、主要株価指数の中でも最も出遅れた指数となりました。

中小型株高の三大条件

翻って2020年の中小型株はどうなるでしょう。そもそも中小型が人気化するためには3つの条件がそろわないといけません。その第1が金融緩和です。中央銀行により供給された豊富なマネーは、投資家のリスク指向を高めさせ、「ハイリスク・ハイリターン」の中小型株、中でもJASDAQや東証マザーズのような新興株式市場に活況をもたらします。

第2の条件は技術革新です。生活や経済を一変させるような画期的な技術は、新たな製品やサービス、ひいては雇用を生み出し、経済を活性化させます。技術革新をチャンスと捉え、事業拡大を進める企業の多くは、確立された大企業ではなく、中小企業や新興企業なのです。こういった会社の株価は人気化し、投資家もまたそれに熱狂します。

第3の条件は規制緩和です。既存の制度や特権に守られてきた企業の多くは発想が固定化されてしまい、時代とともに変わる顧客のニーズに対応することができません。規制緩和により参入を許された新興勢力は、それまでとは別の方法で顧客のニーズに応え、新しい製品やサービスで一気に既存勢力のシェアを奪っていきます。長い間ぬるま湯に漬かっていた企業はいわゆる「ゆでガエル」となっており、自らが衰退して行く様子を、指をくわえて見ていることしかできないのです。

①金融緩和、②技術革新、③規制緩和―がそろうことが、中小型株式市場を人気化させる条件です。

アベノミクスに熱狂

直近で、この3つがそろい、中小型株市場がにぎわったのは2013年のことでした。2012年12月に行われた衆議院議員総選挙で、それまで与党だった民主党が大敗し、議席を4分の1に減らした一方、自民党が単独で絶対安定多数を確保し、第2次安倍内閣が誕生した後の1年です。安倍首相は、①大胆な金融政策、②機動的な財政政策、③民間投資を喚起する成長戦略―の 「3本の矢」からなる「アベノミクス」を推進させることで、長らく続いたデフレからの脱却を目指すと宣言しました。

当時は、①新たに日銀総裁に就任した黒田氏の下、異次元緩和により大量の流動性が金融システムに投入され(金融緩和)、②「LINE」や「パズル&ドラゴンズ」が12年にサービスをスタート、13年にはドコモがiPhoneの取り扱いを開始し、一気にモバイル・インターネットが立ち上がりました(技術革新)。③「アベノミクス」の「第3の矢」に関しては、コーポレートガバナンス改革、GPIF改革、法人減税、女性活躍推進、働き方改革、インバウンドや国家戦略特区などの分野でさまざまな取り組みが行われました(規制緩和)。それから7年が経過し、「3本の矢」の成果に関しては評価がかれるところではありますが、今でも相応の成果につながったと評価できるものが少なくありません。

これら①金融緩和、②技術革新、③規制緩和―に対する期待を背景に、2013年は投資家のリスク許容度が大幅に高まり、TOPIXは5割以上も上昇しましたが、それまで主要指数に出遅れていた新興市場のJASDAQ指数は、反動も手伝って年間で実に9割近く、東証マザーズに至っては2.3倍もの大幅な上昇を記録したのでした。

三大条件再び?

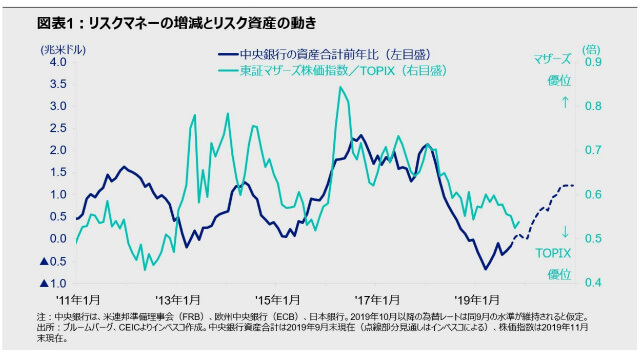

同様の観点から2020年を占ってみましょう。①金融緩和に関して言えば、日銀による「長短金利操作付き量的・質的金融緩和」による流動性の拡大が長らく続いていますが、今後も当面は、この政策が変更されるとは見込みにくいところです。加えて、欧州中央銀行(ECB)が2019年9月から量的緩和を再開しているほか、米連邦準備理事会(FRB)も、純粋な量的緩和ではないものの、短期金融市場の混乱を防ぐために財務省証券の購入に乗り出しており、そのバランスシートは拡大しています。特に注目したいのは、日米欧の中央銀行のバランスシートが、いよいよ前年比でプラスに転じ、その後もプラス幅が拡大していくと見込まれる点です(図表1)。過去の経験からも、この変化はマネーの供給を通じて一気に投資家のリスク指向を高める(そのひとつとして、小型株が大型株よりも選好される)可能性があり、金融緩和における大きな変化として期待しています。

技術革新の分野でも、いくつか面白い分野が立ち上がりつつあります。その最右翼は第5世代通信技術(5G)です。既に米国に加え、中国や韓国でも始まっていますが、5Gは現行の4Gに比べて通信速度が100倍にも達し、応答速度も速いため、その普及により「ヒト対ヒト」のコミュニケーションではなく、「モノ対ヒト」あるいは「モノ対モノ」のコミュニケーションが可能になると言われています。5Gというと、スマホやパソコンなどのハードウェアに目が向きがちですが、それはこの技術革新の正しい捉え方とは必ずしも言えません。むしろ、それを活用した裾野の広いサービスの分野にこそ目を向けるべきだと考えています。①ドローンや無人機械を活用しての農業の省力化、②車の完全自動運転や交通情報の活用による渋滞の解消、③エネルギー効率を改善させたスマートシティやスマートファクトリー、④遠隔医療、⑤クラウドゲーム―など、さまざまなサービスなどの立ち上がりが期待されています。

これら以外でもAI(人工知能)やRPA(ロボティクス・プロセス・オートメーション)、あるいはそれらの組み合わせにより進化していくハイパーオートメーションも、生産性改善には欠かせないものであり、長いテーマになって行くでしょう。また、環境に対する関心の高まりは世界的規模となっていることから、環境にやさしい新素材や、太陽光、風力発電、燃料電池などの再生可能エネルギーでも新しい技術、サービスなどが生まれてくると思われます。技術革新の観点からも2020年は期待が持てそうです。

小型株高の三大条件のうち、若干先行きが見通しにくいのが規制緩和です。2021年9月に自民党総裁としての任期が切れる安倍首相にとって、それまでに憲法改正を成し遂げることが悲願であることはよく知られているところです。憲法改正の実現には選挙に勝たねばならず、そのために強い経済が必要になるわけですが、強い経済を作り上げるための規制緩和や構造改革が、必ずしもいつも選挙に有利に作用するとは限りません。事実、成長戦略を取りまとめるはずの「未来投資会議」でも、厚生年金の適用拡大や全世代型社会保障の達成などにおいて、以前ほど岩盤規制に対する切り込みや、撤廃に向けた強い意志が感じられない印象を受けます。現状での規制改革に対する確信度は今ひとつといったところでしょうか。

このように、2020年は①金融緩和が継続する中、②技術革新の目玉となるような新しい技術やサービスなどが徐々に見えてきつつあります。加えて、市場環境としては、景気に対する自信が低い中で人気化した安定成長株の割安感が乏しくなっている一方、同じグロース銘柄でも、高成長株には圧倒的な出遅れ感が生じている状況です。唯一確信度が足りないのが規制緩和です(図表2)が、これに関しても、内閣府の諮問会議である「規制改革推進会議」のメンバーが2019年10月から一新され、三菱ケミカルの小林義光氏、元日本総研の高橋進氏、元金融アナリストで現名古屋商科大学教授の大槻奈那氏、ドワンゴ社長の夏野剛氏などの強力な布陣となっていることから、その大胆な提言次第で十分に条件を満たす可能性はあるとみています。

熱くなる前に

2019年のラグビーワールドカップの話題に戻れば、日本代表チームの活躍に対するこれほどまでの熱狂ぶりを、どれほどの人が事前に想像できていたでしょうか。かくいう私もラグビーの「にわかファン」ではありますが、幸運にも日本代表のスコットランド戦を横浜の日産スタジアムで観戦することができました。これについては、多くの人から「よくチケットが手に入ったものだ」と言われましたが、実は不思議でも何でもなく、チケットの購入が開幕の4カ月前だったため、簡単に買うことができただけなのです。これは株式市場を取り巻く今の状況にもよく似ていると思います。圧倒的に出遅れているにもかかわらず、多くの投資家は小型株、中でも高成長株の先行きに懐疑的です。そのため、市場では数多くの魅力的な高成長株がそのまま放置されているのです。今、何をすればよいのか?事前には冷ややかな見方もありながら、結果としては大成功を収めたラグビーワールドカップ日本開催での経験がご参考になるようであれば幸いです。

多くの投資家が高成長株の先行きに懐疑的である中、市場では数多くの魅力的な高成長株が放置されていると考えています。

2019年12月6日

得能 修 : インベスコ・アセット・マネジメント 株式会社 日本株式運用部 グロース運用 チーフ・ポートフォリオ・マネジャー

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2019-149