※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

景気回復の下、中国は改革への取り組みを強化

中国当局は景気回復を受けて従来の危機モードから転換し、①財政・金融政策の正常化、➁不動産バブルへの対応、➂温暖化ガス排出削減への取り組み強化―など構造的な課題への取り組みを強化してきました。

改革に伴うマイナス面が強まる

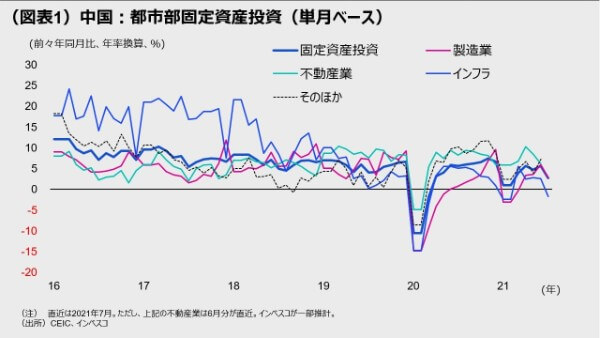

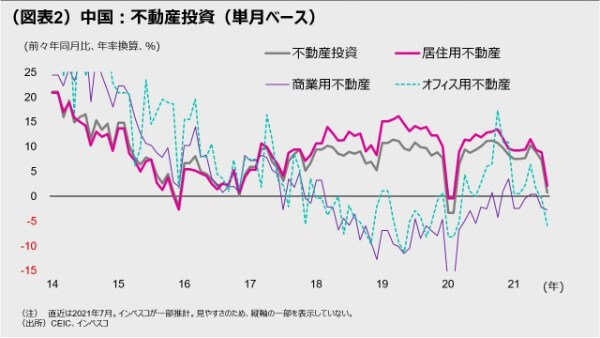

しかし、直近では諸改革への取り組みに伴う景気への下押し圧力が強まってきました。7月にはインフラ投資と不動産投資が共に大きく減速する事態となっています。

政策対応が遅れるリスクに注意

中国当局による、景気のサポートを狙いとした政策対応は、これまでのところ限定的です。金融市場では今年後半の中国景気についての見通しを下方修正する動きが出てきており、今年後半の中国の実質GDP成長率が前年同期比ベースで5%台まで減速するとの見方が強まっているようです。しかし、中国の成長率が4%台に下振れリスクもあり、それが顕在化する場合には、グローバル金融市場でのリスクオフ的な動きが生じる可能性があります。今後の中国景気や政策対応にはこれまで以上に注意する必要があるでしょう。

景気回復の下、中国は改革への取り組みを強化

今週は中国の7月分についての主要経済統計が公表され、中国経済が減速しつつあることがグローバル金融市場でより明確に認識されています。本稿では中国の景気減速の背景や短期的な見通し、その市場への影響について考えてみたいと思います。振り返ってみると、中国はコロナ感染問題に対して政策を総動員することで有効に対処し、主要国中で最も早い景気回復を達成しました。今年に入って景気が順調に回復軌道をたどる中、中国当局は従来の危機モードから転換し、構造的な課題への取り組み、言い換えれば改革に向けての取り組みを強化してきました。景気動向をみるうえでは、以下の3つの分野での動きが重要です。

①財政・金融政策の正常化:2020年には財政・金融面での対応を総動員してコロナ禍に対応しましたが、2021年は財政赤字の事実上の拡大を回避できるように、控えめな財政政策に転換しました(具体的には当レポートの3月10日号、「今年の中国は財政による成長押し上げ効果がほぼゼロに」をご参照ください)。また、2021年は地方政府が発行する特別地方債を前年比で減額させるとともに、地方政府融資平台の資金調達面での規制を強めました。

➁不動産バブルへの対応:不動産価格のコントロールを目指す当局は、不動産開発業者に対する財務面での規制を強化する一方、金融機関の不動産関連融資についての規制を強化しました。7月には、地方政府に不動産市場コントロールについての責任をもたせる政策を導入しました(当レポートの7月29日号「中国市場・経済が変調する兆しが強まる」をご覧ください)。

③温暖化ガス排出削減への取り組み強化:第14次五カ年計画(期間は21~25年)の下で、クリーンエネルギーの積極的な活用を含めた温暖化ガス排出削減への取り組み姿勢を強めています。

改革に伴うマイナス面が強まる

構造的な改革の実施は景気への短期的なマイナス効果を顕在化させることが多く、中国でもそれは例外ではありません。それでも、内需がコロナ禍からの回復局面で強さを維持する中で先進国での巣ごもり需要による輸出の好調が続き、比較的良好なマクロ環境の中で諸改革を実行することが可能となりました。4-6月期の実質GDP成長率は前年同期比ベースで7.9%を記録し、コロナ危機で前年同期の水準が低かった反動で18.3%となった1-3月期に続く比較的高い成長率となりました。しかし、直近では改革への取り組みに伴う景気への下押し圧力が強まってきました。具体的には、上述の3つの分野に関連して以下の動きが出てきました。

①財政・金融政策の正常化に伴う影響:特別地方債の発行枠が減額されただけではなく、地方政府の資金管理についての規制が強化されたことでその発行が遅延しており、7月におけるインフラ投資の前々年同月比(単月)ベースでの増加率(年率換算)はー1.7%と、マイナス圏に落ち込みました(図表1)。

②不動産バブルへの対応に伴う影響:7月における居住用不動産投資の前々年同月比(単月)ベースでの増加率(年率換算)は2.1%と、6月の8.9%から大きく減速しました(図表2)。

③温暖化ガス排出削減への取り組み強化に伴う影響:2021年は年間鉄鋼生産量に上限が敷かれましたが、これを受けて駆け込み的な生産の増加が年前半におきました。当局による指導が強化されたことから、7月の鉄鋼の生産高増加率は前年同月比でー5.0%と、6月の同4.0%から大きく減速しました。

輸出の好調が続いていることで足元でのマクロ景気の減速は一定程度にとどまっています。もっとも、内需面では、インフラや不動産投資の減速による景気への下押し圧力が顕在化してきたほか、コロナウイルスの感染が一部地域で拡大したことによる悪影響も生じています。中国当局が不動産価格のコントロールに対して強い姿勢で臨んでいることを踏まえると、不動産投資の弱さは2022年中は継続すると見込まれます。一方、これまで景気をけん引する重要な役割を果たしてきた輸出にも減速圧力がかかりつつあります。7月の政府版製造業PMIにおける新規輸出受注指数は、47.7ポイントと、3カ月連続で中立水準の50ポイントを割りましたが、これは今後の輸出減速を示唆しており、輸出をけん引してきた先進国の巣ごもり需要が減速基調にあることと整合的な動きです。米国の小売売上高は今年3月にピークをつけた後、7月まで4カ月連続で緩やかな減少を続けています。先進国でワクチン接種の普及に伴うサービス消費の加速がみられ、その一方でモノ消費が減速しつつあることを踏まえると、年末にかけて中国の輸出に緩やかな下押し圧力が強まる可能性が高いと考えられます。

政策対応が遅れるリスクに注意

中国当局は足元まで上述の改革に注力していることもあり、景気のサポートを狙いとした政策対応は、これまでのところ限定的です。当局は7月の預金準備率を0.5%ポイント引き下げる措置を実施しましたが、これは、中期貸出ファシリティ(MLF)を通じての金融機関による中国人民銀行からの借り入れの満期が来た資金を準備率の引き下げという形で手当てしたという面が強く、金融機関に対して余裕資金が供給されたというわけではありませんでした。ただし、7月30日に開催された中国共産党の政治局会議では、「地方政府債券の発行進度を合理的に調節することで、今年末から来年初めに目に見える形での業務量の形成を図ること」が決まりました。これは、足元で遅れが目立っている特別地方債の発行ペースを引き上げることで、今年末から来年末にかけてのインフラ投資を加速させる方針を示したものと言えますが、大規模な景気対策とは言えません。このように中国当局の政策が限定的である背景としては、①コロナ問題の収束に伴って民間消費が加速して景気をけん引するとの見通しがあること、➁景気を優先させて改革を遅らせると、金融などのリスクを生んでしまいかねないこと―があります。

このうち、➁の金融リスク防止への取り組みについては、習近平国家主席が8月17日に開催された中央財経委員会での演説でも取り組む必要性に言及しています。中国当局には、米中関係の中長期的な悪化が視野に入る中で、不測の事態に備えて経済を強靭な体質にしておきたいという姿勢があるように思われます。

金融市場では今年後半の中国景気についての見通しを下方修正する動きが出てきており、今年後半の中国の実質GDP成長率が前年同期比ベースで5%台まで減速するとの見方が強まっているようです。これはおそらく中国当局が許容する水準であると思われます。他方、諸改革による景気下押し圧力が今後さらに強まったり、コロナ問題が解決できずに民間消費の本格回復が遅れたり、輸出が予想外に減速する場合には、今年7-9月期あるいは10-12月期における実質GDP成長率が4%台に下振れる可能性が出てきます。その場合、中国当局による十分な政策対応が講じられないと、グローバル金融市場でのリスクオフ的な動きが生じる可能性があります。中国経済の減速が、欧米景気のピークアウトと同じタイミングで起こることで、グローバル経済の先行きについての不透明感が強まりかねません。中国の経済成長率が4%台に下振れる場合には、グローバル株式市場では景気循環銘柄や中国へのエクスポージャーのある銘柄への悪影響が出やすいほか、素材など国際商品市況がピークアウトする公算が強まります。債券市場では主要国の長期債利回りに下押し圧力がかかるリスクが高いでしょう。今後数か月間の中国景気と政策動向にはこれまで以上に注意する必要があるでしょう。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-144