『№1ストラテジストが教える 米国株投資の儲け方と発想法』より一部抜粋

(本記事は、菊地 正俊氏 著書『№1ストラテジストが教える 米国株投資の儲け方と発想法』=日本実業出版社、2021年1月26日刊=の中から一部を抜粋・編集しています)

※本記事は、ご参考として書籍をご紹介しているものであり、

目次

投資先としての米国株の有利さ

なぜ米国株への投資が良いのか?

みずほ証券はWebで、米国株式への投資について、次の4点をそのポイントとして挙げています。

①米国株式市場は世界最大の規模であること

②米国経済は世界最大であり、その動向が他国経済に大きな影響を与えること

③米国発の技術やサービス等のビジネスモデルが国際標準になることが多いこと

④グローバル市場で活躍する世界的な優良企業への投資が可能になること

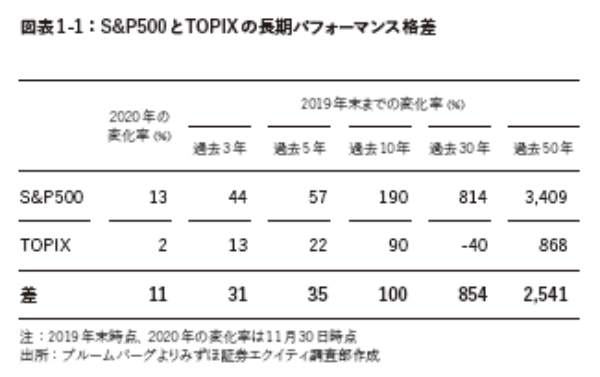

①では2020年11月末時点でS&P500の時価総額は約31兆ドル(約3300兆円)と、東証1部の670兆円の約5倍です。長期投資が求められるなか、S&P500とTOPIXのパフォーマンス格差を見てみると、2019年末までの過去5年では、TOPIXのプラス22%に対してS&P500はプラス57%と、2倍以上のパフォーマンス格差が生じています。

過去10年でもTOPIXのプラス90%の上昇に対して、S&P500はプラス190%とやはり2倍以上の上昇率になっています。日本の高度経済成長時代も含む過去50年間でも、TOPIXの約10倍に対してS&P500は約35倍になっています。

②では日本のGDPはバブルのピークだった1990年に米国の約半分でしたが、いまや約4分の1となりました。過去10年の実質GDP成長率も日本が年約1%だったのに対して、米国も経済成長率は鈍化していますが、年2%程度で成長しています。人口も日本は2014年の1.28億人をピークに2050年に約9500万人に減ると予想されているのに対して、米国の人口は今後の移民政策に依存するでしょうが、国連の予想によると、現在の3.3億人から2050年にかけて3.8億人に増えると予想されています。

米国は先進国のなかで数少ない人口増加予想国になっています。

日米の産業競争力は逆転した

③では「鉄は国家なり」とか、「半導体が産業のコメ」といわれた時代に、日本の産業が優位性を持っていたこともありました。ハーバード大学のエズラ・ヴォーゲル教授が『ジャパン・アズ・ナンバーワン』を書いた1979年に、米国企業は日本的経営を学ぼうとしました。1980年代には日本が半導体で世界一のシェアを持っており、米国政府は1985年から日米半導体協議を求めました。

しかし、2019年には半導体IC売上で米国企業が過半数のシェアを持ち、日本のシェアは6%まで低下しました。日本の資産バブルのピークだった1989年に、日本企業は世界の時価総額上位10のうち7社を占めていましたが、いまや1社もなく、逆に米国企業が7社占をめます。

現在はデータ全盛時代となり、米国の大手テクノロジー企業がグローバルスタンダードを握って、世界を席巻するようになりました。かつて家電製品といえば、「メイド・イン・ジャパン」が高品質と受け止められて、日本製のビデオデッキ・レコーダーやソニーのウォークマンが世界的に人気を博した時代もありましたが、いまはiPhoneで写真を撮り、音楽を聴き、ダイソンの洒落た扇風機や掃除機を使うようになりました。

ソニー株の最近の復活も、エレクトロニクス商品というよりは、センサーという部品やゲームなどが評価されてのことです。日本が依然として高い競争力を維持している自動車についても、テスラがかっこいいし、環境に良いとの評価になり、テスラの時価総額はトヨタ自動車の2倍以上に増えました。

日本でも馴染みがある米国テクノロジー企業

④では日本でも毎日アップルのiPhoneを使い、グーグルで検索し、アマゾンで買い物をし、マイクロソフトのワードに文章を打ち込み、アマゾン・プライムやネットフリックスの動画を見ている人が多いと思います。世界では毎日40億人以上の人がグーグルの製品やサービスの少なくとも1つを使っているといわれます。フェイスブックの月間アクティブユーザー数は世界で約20億人、日本でも2600万人もいます。

アマゾンが日本語サイトを開設したのは2000年11月でしたが、このときにアマゾン株を買っていれば、株価は100倍以上に上昇しています。

スマホのシェアは世界的にはアンドロイドのほうが高いのですが、日本ではiPhoneのシェアが約6割にも達し、日本人のiPhone好きは世界的に見ても異常になっています。

アップルが日本でソフトバンクを通じて、iPhoneを売り出したのは2008年7月でしたが、このときにアップルの株を買っていたら、約40倍になっていました。毎年9月(2020年はコロナ禍のために10月)の新型iPhoneの発表会は、世界中のアナリストが注目する一大イベントになっています。

ネットフリックスが日本でストリーミングサービスを開始したのは2015年9月でしたが、このとき以来、ネットフリックスの株価は約5倍に上昇しました。

こうした日本人にも馴染みがある米国企業に投資できるのが、米国株投資の③と④の醍醐味です。

米国企業の株主重視は半端ではない

米国株式市場のポイントとして⑤を加えるならば、株主重視の経営です。

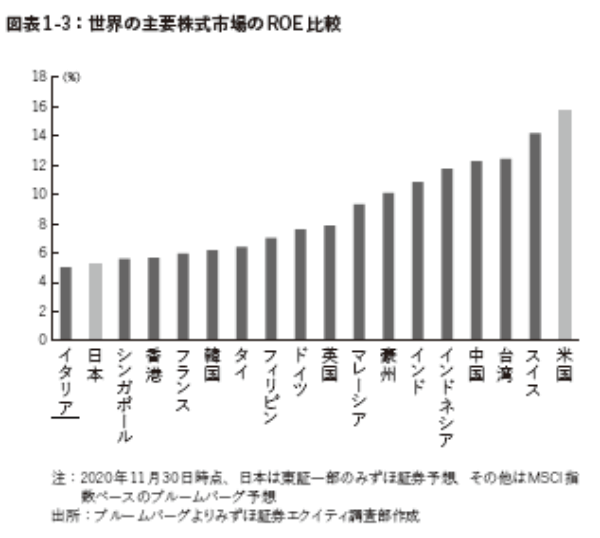

日本企業でも安倍前政権になってROEや株主価値重視の経営が根付きましたが、米国企業の経営者の株価や株主利益の重視姿勢に比べたらまだ不十分です。

米国企業の経営者は役員報酬と株価や業績が直接リンクしているので、株価や業績を上げようという意欲が半端でありません。PBR(株価純資産倍率)=PER×ROEですから、理論的にPBRとROEは比例しますが、世界中の株式をプロットすると、日本は左下に存在する一方、米国は最も右上に位置します。

米国企業は株主に言われなくても、ROEを重視するのが当然なので、経営計画にROEの目標を掲げることはほとんどありません。

ROEは売上高純利益率×資産回転率×レバレッジに分解されるので、米国企業は格付けが下がらない範囲内で、レバレッジを引き上げて、ROEを向上させようとします。東洋経済『米国会社四季報2020年秋冬号』は、高ROE企業ランキングを掲載しています。利益率が高いアップルのROEは55%ですが、ROEが100%(10%ではありません)を超える企業も14社あり、うち1社は半導体のクアルコムの153%です。

米国企業の“Proxy Statements”(株主総会の招集通知)では、役員報酬の決定に絡んで、TSR(Total Shareholder Returnの略で、キャピタルゲイン+配当)がどの程度だったのか、それがS&P500企業の同業またはグローバルな競争相手に比べてどうだったのかが記述されます。

たとえば、モルガン・スタンレーは過去1年、3年、5年のTSRを同業他社との比較でわかりやすい図で開示しています。日本企業にはようやくTSRという観念が理解され始めた程度です。従業員から見れば、経営環境が厳しいときにもリストラせずに、業績悪化に甘んじてくれればありがたいといえますが、株主にとっては、社会的な通念が許す範囲内で、従業員を解雇しても利益を上げてくれる企業が良い会社ということになります。

米国株は世界株価指数で約6割の比重を占める

1989年の日本の資産バブルのピークに、日本の株式時価総額はMSCI世界株価指数(モルガン・スタンレー・キャピタル・インターナショナル社が算出している株価指数)の約4割を占めていましたが、いまや約7%に低下する一方、米国株の比重は約6割へ高まりました。

国内株だけに投資するファンドマネージャーは日本株であればTOPIX、米国株であればS&P500などをベンチマークにして、それを上回るリターンをあげることを目指しますが、国際分散投資をするアセットオーナーやアセットマネージャーは、MSCI世界株価指数をベンチマークにした運用を行ないます。その運用における重要性では米国株が約6割を占め、日本株はその10分の1程度の重要性しかないことを意味します。

こうした環境下で、米国機関投資家の日本株への関心が低下する一方、日本の投資家の米国株への傾斜が高まるのは致し方ありません。日系運用会社も米国株の運用強化が喫緊の課題になっています。

菊地 正俊(きくち まさとし)

みずほ証券エクイティ調査部チーフ株式ストラテジスト。1986年東京大学農学部卒業後、大和証券入社、大和総研、2000年にメリルリンチ日本証券を経て、2012年より現職。1991年米国コーネル大学よりMBA。日本証券アナリスト協会検定会員、CFA協会認定証券アナリスト。日経ヴェリタス・ストラテジストランキング2017~2020年1位。

著書に『アクティビストの衝撃』(中央経済社)、『相場を大きく動かす「株価指数」の読み方・儲け方』『日本株を動かす外国人投資家の儲け方と発想法』(日本実業出版社)、『良い株主 悪い株主』『外国人投資家が日本株を買う条件』『株式投資 低成長時代のニューノーマル』(日本経済新聞出版社)、『なぜ、いま日本株長期投資なのか』(きんざい)、『日本企業を強くするM&A戦略』『外国人投資家の視点』(PHP研究所)、『お金の流れはここまで変わった』『外国人投資家』(洋泉社)、『外国人投資家が買う会社・売る会社』『TOB・会社分割によるM&A戦略』『企業価値評価革命』(東洋経済新報社)、訳書に『資本主義のコスト』(洋泉社)、『資本コストを活かす経営』(東洋経済新報社)がある。