将来のために、資産形成を考えている人は多いでしょう。投資方法について調べていると、「長期」「積立」「分散」という言葉がよく出てきます。

「長期」は購入した金融商品を長く保有し続けること、「積立」は毎月継続的に追加投資をすること、「分散」は購入対象や購入タイミングなどを分けることです。この3つの条件を満たす「積立投資」は、初心者がすすめられることが多い投資方法です。

なぜ、積立投資は初心者に向いているのでしょうか。そのメリットとデメリット、効果的な運用方法について詳しく見ていきましょう。

目次

積立投資を活用するために知っておくべきこと

積立投資は、毎月一定の金額で同じ金融商品を買い続けていく投資方法です。株式や外貨などで行うこともありますが、ここでは投資信託の積立投資についてお伝えします。

投資信託を初心者におすすめする4つの理由

投資信託は「ファンド」とも呼ばれる投資商品で、初心者でも運用しやすいといわれています。それはなぜでしょうか。まずは、投資信託の特徴から見ていきましょう。

-運用はプロにおまかせ

株式などを運用するときは、銘柄の選定や売買タイミングなどを自分で判断しなければなりません。そのためには、情報収集や分析の時間、判断を下すための知識などが必要です。

投資信託は、運用をプロに任せています。「何を投資対象として、どのような成果を目指すか」といった投資信託ごとの運用方針に基づき、情報収集や市場分析、組み入れの比率や売買タイミングの調整など、各分野の専門家がチームを組んで運用してくれます。

-大勢の投資資金をまとめるから、1人あたりは少額でOK

投資信託は、複数の投資家が出資したお金をまとめて、1つの大きな資金として運用します。運用の成果は、それぞれの投資額に応じた割合で分配される仕組みです。

通常、株式や債券を購入するためには、ある程度まとまった資金が必要です。しかし、小口の投資をまとめてくれる投資信託では、投資家一人ひとりの出資額は少額でもかまいません。

-株や債券のパッケージ商品だから、投資先を分散できる

投資信託は、複数の投資商品を組み合わせたパッケージ商品です。国内外の株式や債券、不動産など、さまざまなジャンルから投資信託ごとに決められた目標やテーマに合致する銘柄が選ばれます。

投資先を複数の銘柄に分けることも「分散投資」の一つです。ある銘柄の価格が下がっても、他の銘柄が値上がりしていれば全体の損失が小さくなるため、リスクの軽減に有効といわれています。投資信託は1つ購入するだけで、複数の銘柄への分散投資が可能です。

-もし破綻しても、資産が守られる

投資信託は、投資家との窓口である「販売会社(証券会社、銀行など)」と、金融資産の保管と管理を担当する「信託銀行」、投資信託の運用を行う「運用会社」の3者の働きで成り立っています。

もしも販売会社や運用会社が破綻してしまっても、金融資産は信託銀行で守られます。信託銀行では自社の財産と顧客資産を分けて管理しているため、破綻してしまっても預けている資産には影響がありません。

ただし、「金融資産が守られていること」と「運用の結果次第では損失が出る可能性があること」は別の問題であることを理解しておきましょう。

投資信託の注意点

「投資信託は初心者でも投資しやすい商品」であることは、おわかりいただけたと思います。しかし、投資運用のひとつとして、次のような点には注意が必要です。

-手数料がかかる

投資では、さまざまな手数料が発生します。投資信託や証券会社によって手数料の有無や金額が異なるため、購入前に公式サイトや目論見書で確認しておきましょう。ここでは、特に確認しておくべき3つの手数料を紹介します。

・販売手数料

投資信託を購入する際にかかる手数料です。金額や条件は証券会社によって異なり、中には販売手数料が無料の「ノーロード投資信託」もあります。

・解約手数料(信託財産留保額)

投資信託の中にはあらかじめ運用期間が定められているものがあり、満期より前に解約(売却)すると手数料がかかることがあります。中には運用期間が無期限のものや、信託財産留保額が無料のものもあります。

・信託報酬

プロに運用してもらうための手数料です。投資信託を保有している間は継続的に発生し、運用資産から差し引かれます。信託財産の中から「純資産総額に対して何%」といった形で差し引かれます。 投資信託の種類によって信託報酬は異なります。

-リスクがある

資産運用における「リスク」とは、「損益の振れ幅」のことです。

大きな収益が期待できるものは、その分大きな損失を出す可能性があります。リスクが小さい商品は損失を出す可能性は低いものの、大きな収益は期待できません。「損失が小さく、収益が大きい(ローリスク・ハイリターン)」という金融商品はありません。

積立投資は分散投資などでリスクを抑えられますが、リスクをゼロにすることはできません。

-元本保証がないものが多い

多くの金融商品には、元本保証がありません。

投資信託は専門家が運用を行いますが、リスクはゼロではなく、必ず利益を出すものではありません。場合によっては損失を出すこともあります。損失が大きくなれば、元本割れを起こすこともあるでしょう。

-税金がかかる

投資全般にいえることですが、運用利益には税金がかかります。2021年4月時点での税率は、所得税と復興特別所得税を合わせて20.315%です。つまり、10万円の利益が出た場合は、約2万円の税金を納める必要があるということです。

投資信託で得られる利益は、運用成果から投資家に分配される「分配金」と売却時に生じる「譲渡益」の2種類で、元本から支払われる「特別分配金」は課税されません。

積立投資のメリット・デメリット

投資信託は、必ず積立投資で運用しなければならないわけではありません。運用方針によっては、短期売買に向いているものや、中長期投資に向いているものもあります。

積立投資と相性の良い投資信託を見つけるために、積立投資のメリット・デメリットを考えてみましょう。

積立投資 5つのメリット

積立投資は、先ほどお話した「長期」「積立」「分散」のすべてに合致する投資方法で、以下のようなメリットがあります。

-自動積立はサブスク感覚

積立投資は「自動積立」で行われることが多いです。投資商品と投資金額を選んだ後は、毎月同じ商品を同じ日に同じ金額で繰り返し購入します。月謝や保険料、サブスク料金などを想像するとわかりやすいでしょう。

そのため、価格変動を気にしながら「いつ買おう」「どのくらい買おう」と悩むことがありません。「今月の積立を忘れてしまった」ということもありません。放置していても自動的に投資できるため、忙しい人でも安心です。

-価格が変動しても毎月定額購入することでコストを抑えられる

投資信託の価格は、日々変動します。投資では、安いときに購入したものを高いときに売却することで利益を得られますが、値動きを完全に予測することはできません。

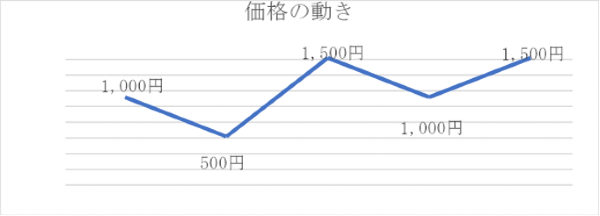

積立投資では毎月同じ金額を投資するため、価格が安いときに多く、高いときに少なく購入することになり、結果的に購入価格が平準化します。これを「定額購入法(ドル・コスト平均法)」と呼びます。

<定額購入法(ドル・コスト平均法)>

| 価格(1口あたり) | 1,000円 | 500円 | 1,500円 | 1,000円 | 1,500円 | 合計額 | 1口あたり |

|---|---|---|---|---|---|---|---|

| 購入額 | 1万円 | 1万円 | 1万円 | 1万円 | 1万円 | 5万円 | 937.5円 |

| 購入口数 | 10.0口 | 20.0口 | 6.7口 | 10.0口 | 6.7口 | 53.3口 |

※参考例であり、実際の数字とは異なります。税金や手数料は考慮していません。

-少額投資だから始めやすい

少額投資のメリットの一つは、始めやすいことです。資産運用に興味はあっても、いきなり大きな金額を投資できる人は少ないでしょう。

ネット証券などでは、100円から積立投資ができるところもあります。投資額が少ないうちは損失が出たとしても小さいため、まずは少額から始めて、慣れてきたら積立金額を増やすとよいでしょう。

-長期運用で複利効果が期待できる

毎月の負担額が少ないことは、続けやすさにもつながります。

積立投資は運用期間が長期になればなるほど、複利効果が高まります。複利効果とは、運用によって得た利益を元本に加えていくことで、より効果的に利益を生み出すことです。生活に影響のない金額で、細く長く続けることが積立投資のコツです。

-分散投資でリスクを抑えられる

投資にはリスクがつきものですが、複数の投資商品を組み合わせた投資信託に投資することで、自然と「銘柄(資産)の分散」ができます。国内商品だけでなく外国株式・債券が含まれている投資信託ならば、「地域の分散」もできます。

また、積立投資では「投資タイミングを分散(時間の分散)」することで、価格変動リスクを抑えることができます。

積立投資 2つのデメリット

デメリットについても押さえておきましょう。

-時間がかかる

積立投資は少しずつコツコツと投資資金を積み立てるため、投資資金が大きくなるまで時間がかかります。投資金額が小さいうちは運用の成果が良くても利益が少ないため、手応えを感じにくいかもしれません。

すぐに資産を増やしたい場合や、短期で利益を出したい場合は向きません。

-括投資のほうがよい場合もある

積立投資のドル・コスト平均法が有効なのは、価格が変動を続けている場合です。

価格が上昇し続けた場合は平均購入価格が上がり、一括購入と比べて最終的な利益が小さくなる可能性があります。値動きは予想できませんが、そのような一面があることを知っておくとよいでしょう。

積立投資を効果的に活用する4つのポイント

積立投資をより効果的に行うために、利用できるシステムやコツを紹介します。

高いリターンを狙うよりも積立額アップが効果的

投資信託を選ぶ際、過去のリターンも重要な情報の一つです。しかし過去のリターンは、将来の利益を約束するものではありません。またリターンが大きいものは、相応にリスクも高くなります。

将来の収益を増やしたい場合は、下図のように単純に積立金額を増やすのも有効です。

<20年間積み立てた場合>

| 積み立て条件 | 20年後の金額 |

|---|---|

| 月1万円ずつ20年間 | 240万円 |

| 月1万円ずつ20年間 年利3%(複利) | 328万3,020円 |

| 月2万円ずつ20年間 | 480万円 |

※参考例であり、実際の数字とは異なります。税金や手数料は考慮していません

手数料・税金の節約にはつみたてNISAが効果的

つみたてNISAは、「長期投資」「積立投資」「分散投資」を支援するための税制優遇制度です。つみたてNISA口座を通じて年間40万円まで投資でき、最長20年間は投資で得た利益に税金がかかりません。

つみたてNISAで投資できる商品は、「販売手数料無料」「信託報酬が一定水準以下」「運用期間が無期限、あるいは20年以上」など厳選された投資信託に限られています。手数料も税金も節約できるため、効率の良い資金形成が期待できます。

多くの銀行や証券会社で取り扱っていますが、金融機関によって商品ラインナップが異なります。口座開設前に、取扱商品を見比べておきましょう。

老後資金形成であればiDeCoが効果的

iDeCo(個人型確定拠出年金)は、積立投資によって得た利益を公的年金にプラスして受け取れる私的年金制度です。

「積立金は全額所得控除」「運用利益は非課税」「受取時にも控除がある」という税制優遇があるため、資金を効率的に増やせます。積立金は月5,000円からで、投資信託のほか元本保証のある定期預金や保険商品にも投資できます。金融機関によって商品ラインナップが異なるため、事前に確認しておきましょう。

原則60歳まで資金を引き出せないため、老後資金形成を目的とする投資に向いています。

ひたすら続けることが効果的

積立投資は、長く続けることで利益が安定する投資方法です。1日単位や1ヵ月単位で見れば値下がりすることはあっても、10年後、20年後に見たとき右肩上がりになっていれば、利益を得られる可能性があるというものです。

相場の上下に一喜一憂せずに長く続けるためには、「積み立てていることを忘れる」くらいでよいのかもしれません。

自分に合った方法で投資することが大切

メリットやデメリットは、自分が投資で何を目指すかによって大きく変わります。積立投資の特徴は、10年、20年と長期で資産を形成しようとしている人にはメリットですが、短期的な利益を求める人にはデメリットになるでしょう。

「いつまでに、何のために、どのような投資をしたいのか」をよく考えて、自分に合った投資方法を見つけることが大切です。

※本記事は投資に関わる基礎知識を解説することを目的としており、投資を推奨するものではありません。