※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

足元では景気の強さが継続

中国景気の足元の強さが目立っています。財政面からの景気刺激効果は弱まっているものの、中国で製造されるエレクトロニクス製品や化学製品などへの需要は引き続き強いとみられ、輸出や設備投資の好調につながっています。また、不動産投資も堅調です。

今後は緩やかな減速軌道に

2021年の中国経済の実質GDP成長率を見通すうえでは、「成長のゲタ」が6.1%ポイントもの高い水準であることが重要です。ただし、前期比でみた成長率は今後減速する公算が大きいとみています。これは、①景気が軌道に乗ってきたことを受けて、中国政府が財政刺激政策を縮小させる公算が大きいこと、➁現時点では好調を維持する輸出と設備投資が今後は緩やかに減速していく公算が大きいこと、➂中国政府が不動産投資の抑制に乗り出したこと―によります。

財政の慎重化リスクなどに注意

中国経済が短期的に抱えるリスクの中では、中国政府が財政政策面で想定以上に慎重になるリスクに注目しています。この点では、3月上旬に公表されるとみられる2021年予算案の中身が注目されます。輸出や民間需要が想定したほど強くない場合、中国政府が追加的な政策対応を講じると見込まれることから、成長率が大きく減速するリスクは小さいと考えられます。

足元では景気の強さが継続

中国景気の強さが目立っています。2020年10-12月期の実質GDP成長率は市場予想を上回り、前年同期比で6.5%に達しました。中国経済は、2020年1-3月期に底をつけた後、4-6月期に前期比11.6%と大きくリバウンドしましたが、7-9月期に同3.0%、10-12月期に同2.6%と勢いを維持したことになります。昨年に当局が実施した大型の景気対策による効果が顕在化しただけではなく、不動産投資の好調さが持続したことや、グローバルに「モノ消費」が増加したことで輸出が大きく伸びたことが予想外の景気の加速をもたらしました。

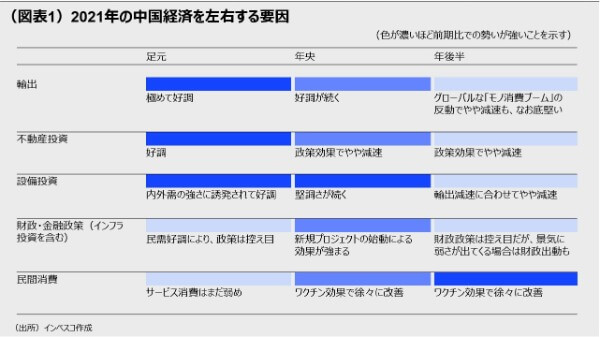

今年に入ってからも景気は好調を維持していると見込まれます。中国では、春節の休暇に伴う統計の振れが大きいことから鉱工業生産や小売売上、固定資産投資、輸出入などのデータについては1月分が公表されませんが、中国で製造されるエレクトロニクス製品や化学製品などへの需要は引き続き強いとみられ、輸出や設備投資の好調につながっています。また、不動産投資についても、住宅分野だけではなく、オフィス・商業分野でも堅調とみられます(図表1)。

ただし、その一方で、コロナウイルスの感染に対する懸念が残っていることから、交通や宿泊などを含むサービス分野の民間消費はまだ十分に回復していません。春節連休中(2月11~17日)の全国の鉄道、道路、水路、民間航空の合計旅客数が2020年の春節よりも57.9%、2019年の春節よりも71.5%、それぞれ減少していた点は、この点を明確に物語っています。それでも、モノ消費は徐々に改善しており、春節の連休中の全国重点小売・飲食企業の売上高が、2019年の春節連休中に比べての4.9%を上回っていた点は、消費マインドが徐々に戻ってきていることを示しています。また、景気が昨年後半にしっかりと改善したことで、中国政府は追加的な政策の発動を行っておらず、財政や金融政策による景気押し上げ効果は足元では弱まっていると考えられます。

ところで、政府版非製造業PMI(購買担当者指数)が2020年12月の55.7ポイントから今年1月に52.4ポイントへと予想外に大幅に低下した点は投資家の懸念を喚起することとなりました。これは、河北省、吉林省、黒竜江省などでコロナウイルス感染者のクラスターが発生し、局地的にロックダウン措置が講じられたことによるものでしたが、2月5日以降は海外からの入国者以外の新規感染者は出ていないことから、コロナ感染による景気への悪影響は最小限にとどまると見込まれます。

今後は緩やかな減速軌道に

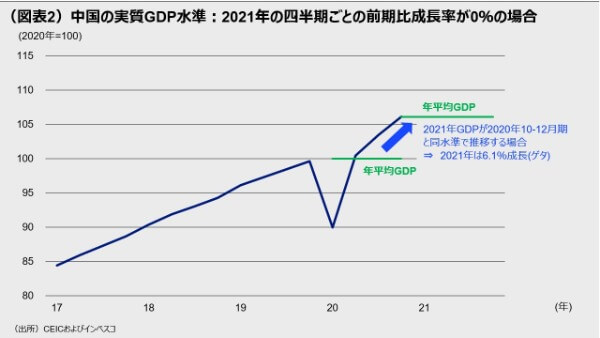

2021年の中国経済の実質GDP成長率を見通すうえでは、「成長のゲタ」が6.1%ポイントもの高い水準であることが重要です。2020年10-12月期の中国の実質GDPが、2020年の平均実質GDPよりも6.1%高い水準であったことから、2021年1-3月期以降の実質GDPが4四半期連続で2020年10-12月の水準と同じであったとしても、つまり、2021年中の前四半期比ベースでの成長率がどの四半期とも0%であったとしても、2021年通年の実質GDP成長率は6.1%となります(図表2)。ちなみに、2021年1-3月期の前期比での成長率が0%の場合でも、前年同期比ベースでみた同期の成長率は17.9%もの高い水準となります。これは、2020年1-3月期の成長率がコロナ禍でのロックダウンによって大きなマイナスになったことを反映しています。

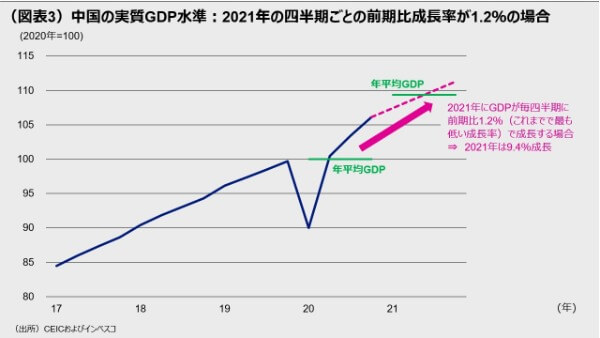

過去10年間を振り返ると、前四半期比ベースで最も低い成長率であったのは、コロナ問題に動揺した2020年1-3月期を除けば、2019年4-6月期から同年10-12月期にかけて3四半期連続で記録した1.2%でした。仮に、この成長率(=1.2%)が2021年の4四半期にわたって続くとすると、2021年通年での実質GDP成長率は9.4%となります(図表3)。

IMFによる今年1月時点での中国経済の2021年についての成長率見通しは8.1%、現時点での金融市場における民間のエコノミストによる平均的な成長率予想は8%台半ばです。したがって、金融市場では、中国経済がこれまでの経験した最も低い四半期ベースでの成長率(=1.2%)を維持できず、中国景気が緩やかに減速していくと判断していることになります。

私は、ワクチンの普及に伴って中国の民間消費が緩やかな改善を続ける一方で、以下の3つの理由から、中国経済が今後減速するとの見方に賛成です(図表1参照)。第1は、景気が軌道に乗ってきたことを受けて、中国政府が財政刺激政策を縮小させる公算が大きいことです。当レポートの2020年5月27日号(「中国の財政出動は昨年並み。それでも財政は大幅に悪化」)で分析したように、地方政府も含めた中国政府の広義の財政赤字(GDP比)は2019年の5.8%から2020年には10.8%へと大きく悪化したとみられます。2021年における財政政策によるGDP押し上げ効果を2020年並みに維持するためには、広義の赤字額をGDP比で10%台半ばに拡大させる財政拡張策が必要となります。しかし、財政の健全性を維持する必要性を鑑みれば、これは現実的とは言えません。このため、3月5日から開催予定の全国人民大会で公表される2021年度予算では、広義の財政赤字額を2020年並みに抑える予算が組まれると予想されます。積極的な財政出動に歯止めをかけることで、2021年の公的需要はGDP成長率に対してマイナスに作用する可能性が高いと考えられます。

第2は、現時点では好調を維持する輸出と設備投資が今後は緩やかに減速していく公算が大きい点です。中国の輸出は、コロナ禍の中、先進国でモノ消費が大きく増加するのに合わせて増加してきました。しかし、先進国ではワクチンの普及に伴ってサービス消費が拡大するのに合わせて、今年後半にはモノ消費が減速する可能性が高いとみられます。ワクチンの普及が先進国に比べて遅めとなる新興国向けの輸出はむしろ加速するとみられるものの、先進国向けの輸出の減速を打ち消す力はなく、中国の輸出は今年末にかけて減速局面に入るとみられます。輸出の減速に合わせて、設備投資の勢いも減速する公算が大きいと見込まれます。

第3は、不動産バブルが将来発生する可能性に対して懸念を高めた中国政府が不動産投資の抑制に乗り出したことです。中国政府は、2020年末に不動産関連貸出の抑制を目指して規制を強化しました。2020年半ばは、コロナ禍の中、将来の不動産市場のバブル化リスクを容認せざるを得ない状況でしたが、景気の改善が明確になってきたことで、中国政府は不動産投資の過度の伸びに対してより厳しい規制で対処するとみられることから、今後の不動産投資は緩やかに減速すると見込まれます。

財政の慎重化リスクなどに注意

中国経済が短期的に抱えるリスクの中では、中国政府が財政政策面で想定以上に慎重になるリスクに注目しています。この点では、3月上旬に公表されるとみられる2021年予算案の中身が注目されます。一方、中国による輸出が大きく減速するリスクにも注意が必要です。中国からの輸出においては耐久消費財の輸出が重要ですが、巣ごもり需要が一巡することで、反動による輸出減速が生じる可能性があります。また、他国籍の製造企業は、中国への直接投資を減らす一方で、ASEANやインドで生産拠点を増設する傾向を強めるとみられますが、その結果として中国からの輸出が減速する可能性があります。バイデン政権の下で対中強硬策が採用される場合には、このリスクが高まるでしょう。もっとも、輸出や民間需要が想定したほど強くない場合、中国政府が追加的な政策対応を講じると見込まれることから、成長率が大きく減速するリスクは小さいと考えられます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-027