『図説 金融規制の潮流と銀行ERM―続・金融工学とリスクマネジメント』より一部抜粋

(本記事は、吉藤 茂氏の著書『図説 金融規制の潮流と銀行ERM―続・金融工学とリスクマネジメント』=きんざい、2020年8月19日刊=の中から一部を抜粋・編集しています)

第1 節 CPMの過去と現在(2010年当時)

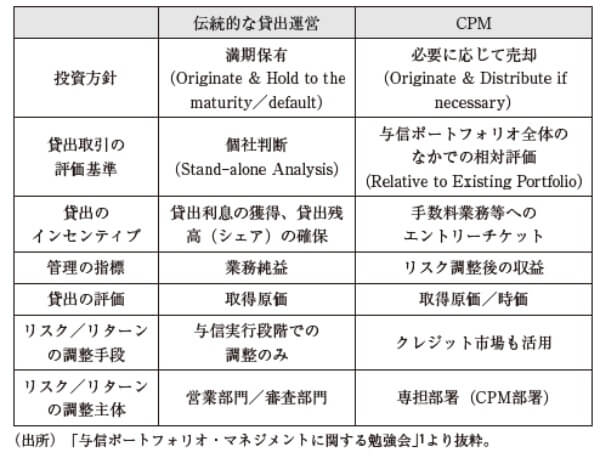

本邦においては、顧客と良好な関係を築き、その結果(もしくは関係を親密化させる手段)として貸出を積み上げ、そして満期まで持ち切るビジネスモデル(Originate & Hold)が発展してきた。一方、貸出債権を持ち続けるのではなく売却等により回転させるO&D(Originate & Distribute)型のビジネスモデルが浸透している欧米では、金融技術の進展でクレジットリスクを機動的・能動的にコントロールすることが可能となるのに歩調をあわせ、CPMも発展してきた。図表2 - 1 に伝統的な貸出運営と比較することでCPMの特徴を抽出したが、最大の特徴は、貸出資産の信用リスクや収益性を個別にみるだけでなく、与信ポートフォリオ全体としてのリスク/リターンをコントロールすることと、それをクレジット市場も活用して実践することにある。

図表2 - 1 CPMと伝統的な貸出運営との比較

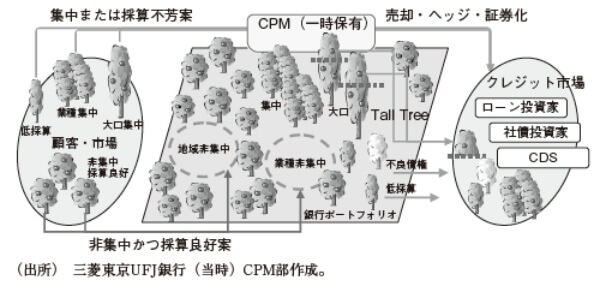

CPMとは、前述したとおり(営業部門の)業務の成果として積み上がったクレジット・ポートフォリオを全行一元的に把握し、市場も活用しながらリスクを能動的にマネージし、銀行全体のリスク・リターンを高めることにあるが、そのコンセプトを図表2 - 2 に模式的に表した。貸出の一つひとつを木で表現すると、営業活動の成果として積み上がったクレジット・ポートフォリオは真ん中の網掛け部分のように表される。大口の取引先や業種が集中し、クレジットリスクが高まっているエリアもあれば、地域や業種の観点からは集中しておらずビジネスを伸ばせるエリアもある。また、採算(収益性)が低い貸出や不良債権化したものもある。CPMでは、入口(図の左側)と出口(図の右側)の双方で市場を活用し、ポートフォリオ全体のリスクをマネージし、そのリスク・リターンを高めることを行う。

図表2 - 2 CPMのコンセプト

以下、本章ではCPMの目的や手段、その歴史を概説する。

⑴ CPMの目的

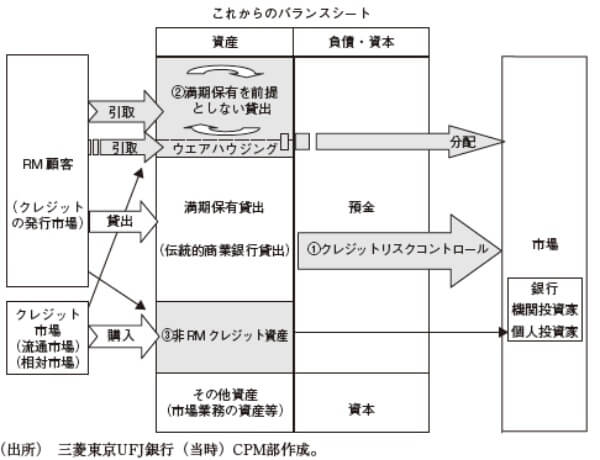

CPMの最終的な目的は、与信ポートフォリオのリスクを能動的にマネージしリスク・リターンを高めることにあるが、具体的な活動は、図表2 - 3に示すとおり、①集中リスクの削減(これを「Tall Tree Cut」という。BOX 2参照)などクレジットリスクのコントロール、②O&D(Originate & Distribute)型ビジネスモデルを導入し、入口でコントロール(これをインフローマネジメントと呼ぶ)、③営業部門(RM2 チャネル)を通じないクレジットのリスクテイク、の3 つ(もちろん、第3 節で後述するように金融機関によりさまざまなCPMモデルがありうる)。

図表2 - 3 CPMの運営イメージ

BOX 2 集中リスクの削減(Tall Tree Cut)

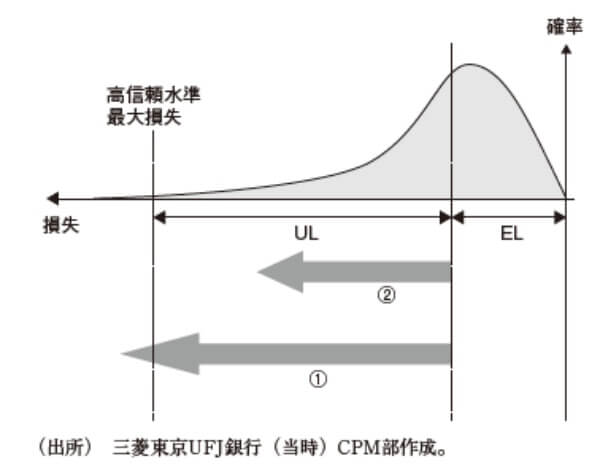

CPMの主要な概念の1 つにTall Tree Cutがある。銀行が与信業務を行えば、当然に与信費用は発生する。概念的には、EL(期待損失)に見合うコストは顧客への貸出約定金利のなかでまかなわれ、会計的にも貸倒引当金として事前に積み立てられる。しかし現実には、実際の与信費用はELから乖離して変動することになる。CPMはこの変動を抑えることが期待されている。CPMでは、図表1 ②のように発生確率は低いが、発生した場合には大規模な追加与信費用発生となり、業績を揺るがすリスクに対しては、潜在的な懸念のある個社や業種・地域に対するヘッジ操作を行うことでエクスポージャーを削減したり、その操作益で与信費用の一部を減殺する(もちろん「言うは易く行うは難し」ではある)。

図表1 ブラック・スワン・リスク

加えて、①のように発生確率はきわめて低いが、発生した場合に銀行事業継続を不可能にするようなリスク(いわゆるブラック・スワン・リスク)に対する備えも必要である。これが、Tall Tree Cutである。一般に、付合いが深い超優良企業に対する与信は集中しがちである。こういった超優良企業向けの与信に対しコストをかけて(ブラック・スワン・リスクに備えた)ヘッジを行うことは、銀行組織内でも反対意見が出やすい。しかし、過去を振り返れば、銀行の倒産は、かつては優良と思われた企業への集中的な与信が引き金となっている。歴史を繰り返させてはならない。

1 大手銀行(当時のみずほコーポレート銀行、三井住友銀行、住友信託銀行、三菱東京UFJ銀行)でCPMに取り組む実務家と日本銀行金融機構局金融高度化センターを中心としたメンバーによる勉強会。2006年4 ~11月まで、計7 回実施された。

2 Relationship Managementの略。

3 Leveraged buyoutの略。M&Aの一手法で、買収先企業の資産を担保にした借金による買収のこと。

4 S&Lは、Savings and Loanの略で米国版の住専(住宅金融専門会社)。

吉藤 茂

三菱UFJ銀行取締役専務執行役員・市場部門長、東京工業大学博士(工学)。1985年3月東京工業大学工学部社会工学科卒業、1987年3月同大学院社会理工学研究科修士課程修了、2001年12月同大学院同研究科博士課程修了、博士(工学)。1987年三菱銀行(現、三菱UFJ銀行)入行、1996年日本銀行金融研究所に出向。1997年より銀行に復職、2009年6月よりCPM部長、2012年6月より執行役員リスク統括部長、2016年5月より三菱UFJフィナンシャル・グループ執行役常務グループCAO兼監査部長、2019年4月より現職務、2002~2005年の各前期、東京工業大学非常勤講師委嘱。1962年6月生まれ(本データはこの書籍が刊行された当時に掲載されていたものです)

- 金融業界の人なら知っておきたいCPMの目的と歴史

- CDSとは?金融取引をするなら知っておくべきクレジット商品

- グローバル金融危機の原因と非難を浴びた証券化商品、実は優れた金融技術だった?

- 激化するテロとの戦い 日本がアンチ・マネーロンダリングに本腰を入れるべき理由

- 「3 Lines of Defenseモデル」とは?企業管理するために意識しておくべきこと