投資信託を始めるときに重要なのが、分配金の扱いです。分配金を受け取るべきか再投資すべきかで、悩んでしまう人も少なくありません。今回は投資信託に興味を持ったばかりの人に向けて、分配金の仕組みと扱い方をわかりやすく解説します。

目次

分配金とは何か

投資信託とは株式や債券など複数の金融商品をパッケージ化したもので、「ファンド」や「投信」とも呼ばれます。

株式投資には、ある程度まとまった資金が必要です。一方投資信託では、多くの投資家から集めた資金を運用するため、一人ひとりは少額からでも投資できます。一度に多くを購入するのではなく、毎月1万円ずつ投資するといったような「積立投資」が一般的で、初心者でも始めやすいのが特徴です。

運用はプロが行い、一定期間ごとに運用成果が分配されます。これが「分配金」です。

分配金の仕組み

分配金は、あらかじめ決められたルールに則って支払われます。

ルールは、投資信託ごとに異なります。分配金が支払われるタイミングを決算と呼びますが、毎月決算、半年決算、1年決算などさまざまです。支払い金額は毎回定額のものや、決算時の利益に応じて変動するものなどがあります。中には、解約や売却の際にまとめて分配金を支払うタイプの投資信託もあります。

分配金を受け取るほど元本は減るの?

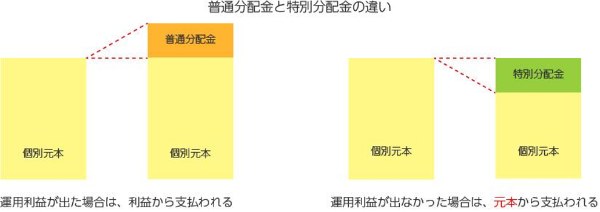

分配金には「普通分配金」と「特別分配金」があります。これらは「分配金をどこから支払うか」が異なります。

– 普通分配金と特別分配金の違い

「普通分配金」は、運用によって生じた収益から支払われます。これは投資家にとって利益となるため、課税対象です。

「特別分配金」は投資家一人ひとりの個別元本をから支払われるため、「元本払戻金」とも呼ばれます。これは自分が投資した元本が戻ってきただけであり、税法上の利益には当たらないため税金はかかりません。

– 株式の配当金とは何が違うのか

株式投資で受け取る利益の一つに「配当金」があります。分配金と配当金は名前が似ていますが、仕組みが異なるため注意が必要です。

株式投資では、企業に対して資金を投じます。企業が得た利益の一部を投資家(株主)に支払うものが配当金です。配当金は企業の資産から支払われるため、投資家の運用資金には影響しません。

投資信託では株式の配当金や債券の利息、売買差益などが利益に当たります。分配金は、その利益を投資家の持ち分に応じて分配するものです。あらかじめ決められた分配金額よりも運用利益額が少なかった場合は、個別元本を削って特別分配金が支払われることになります。

再投資するとどうなるのか

投資信託には、分配金を受け取るか再投資するかを選べるものがあります。

分配金を現金で口座に払い出すものを「受取型」、同じ投資信託を自動で追加購入するものを「再投資型」と呼びます。ほとんどの証券会社ではどちらかを選択できますが、中にはどちらか一方しか扱っていないところもあります。

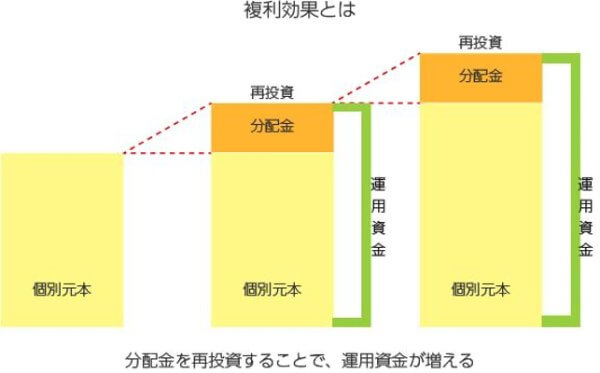

再投資を選んだ場合は、複利効果を得られます。

-複利効果ってどんな効果?

複利とは、投資によって発生した利益を元本に組み入れ、合計額を新しい元本として運用する際の計算方法です。預貯金口座なども、定期的に利息が加算されていく複利で運用されています。

普通分配金は、受け取っても元本が得ることはありません。したがって分配金を再投資すると、その分運用資金が増えます。運用資金が多いほど、運用効率の向上が期待できます。

-分配金を受け取る場合と再投資する場合の増え方の違い

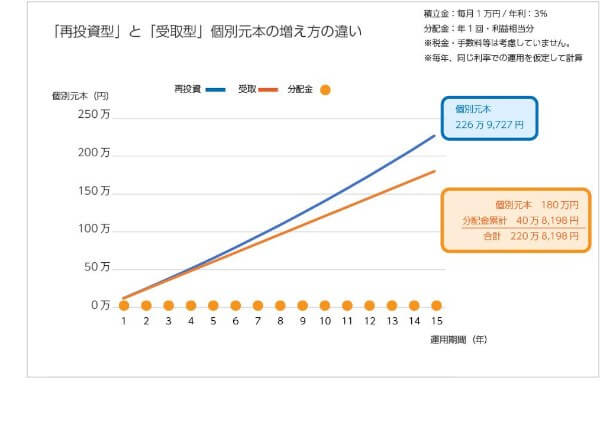

| 運用期間 | 1年 | 2年 | 3年 | 4年 | 5年 | 10年 | 15年 | |

| 再投資型 | 12万1,664 円 | 24万7,028 円 | 37万6,206 円 | 50万9,312 円 | 64万6,467 円 | 139万7,414 円 | 226万9,727 円 | |

| 受取型 | 個別元本 | 12万円 | 24万円 | 36万円 | 48万円 | 60万円 | 120万円 | 180万円 |

| 分配金 | 1,664 円 | 5,314 円 | 8,964 円 | 1万2,614 円 | 1万6,263 円 | 3万4,513 円 | 5万2,763 円 | |

積立金:毎月1万円/年利:3%/分配金:年1回・利益相当分

※税金・手数料等は考慮していません。毎年、同じ利率で運用できたと仮定し計算しています。

(図表:著者作成)

例えば投資信託で毎月1万円ずつ積み立てて、分配金を受け取った場合と再投資した場合の運用効率はどう変わるでしょうか。

1年目は、積立金12万円+利益1,664円で同額です。受取型は、ここで利益分を分配金として受け取ります。その分運用資金が減り、2年目の運用成果は再投資型よりも1,714円少なくなっています。最初に受け取った分配金(1,664円)と合わせても51円届きません。小さな差ですが5年、10年、15年と長く運用するほど、また投資金額が大きくなるほどその差は広がります。

運用方針や目的によって考え方が異なる

「受取型」と「再投資型」には、それぞれメリットとデメリットがあります。どちらが正解ということはなく、自分の目的に合わせて選ぶことが大切です。

まずは自分がどのような目的で資産運用をするのか、明確にしておくとよいでしょう。

- 定期的に運用成果を受け取りたい人は受取型がおすすめ

「受取型」のメリットは、定期的に分配金という利益を確保できることです。運用状況によっては、分配金が出ないということも考えられます。「受け取れるうちに受け取っておく」という考え方にも一理あります。

デメリットは、分配金を受け取ることで複利効果が薄れて運用効率が下がることです。また、特別分配金の存在も忘れないようにしましょう。分配金が出ているからといって、運用利益が出ているとは限りません。

投資利益を定期的に「おこづかい」「ボーナス」として受け取りたい人は、「受取型」が向いています。決算の頻度は、自分のライフスタイルに合わせて選ぶとよいでしょう。

– 将来の資金形成のために長期で運用したい人は再投資型がおすすめ

「再投資型」のメリットは、分配金を元本に組み込むことで複利効果を得られることです。10年、20年といった長期間運用する場合は、より大きなリターンを期待できます。

デメリットは、運用状況によっては分配金が出ない場合もあることです。最終的な運用成果が購入時の元本を下回ってしまった場合、それまでの運用益を受け取る機会を逸したことになります。その時々の運用状況によって、受け取り方を再検討する柔軟さも投資には必要です。

再投資型は老後資金や子どもの教育資金などのまとまった資金を、長期運用によって作りたい人に向いています。その場合は、決算頻度の少ない投資信託が適しています。

「分配金なし」の投資信託を活かす

ここまでは、「分配金がある」投資信託の分配金の受け取り方について説明してきました。しかし投資信託の中には、解約・売却時あるいは償還(満期)まで分配金が出ないものもあります。

分配金がない投資信託では、「受取型」「再投資型」を選択することはありません。運用利益は自動的に元本に組み込まれていき、複利効果と運用効率を高めることができます。

「分配金なし」と「分配金ありで再投資」の違い

受取型・再投資型にかかわらず、決算で分配金が生じた時点で利益は確定しています。特別分配金部分は非課税ですが、普通分配金には約20%の所得税がかかります。例えば1,000円の普通分配金が支払われた場合、再投資に回す金額は納税後の約800円になるということです。

「分配金なし」の場合は、売却するまでは利益が確定しません。もちろん売却時に利益に対する税金を支払うことになりますが、再投資型よりも運用効率は良くなります。

分配金を受け取るつもりがない人は、分配金なしの投資信託を選ぶのもよいでしょう。ただし、状況に応じて受取型と再投資型を使い分けることができないというデメリットがあります。

再投資の税金や手数料に注意

分配金がある投資信託を運用したい場合は、運用利益が非課税になる口座で運用するべきです。

また投資運用では、さまざまな場面で手数料がかかります。積立のたびにかかる購入時手数料は、投資信託ごとに異なります。中には購入時手数料が無料のものもあり、コスト削減に役立ちます。

– つみたてNISA口座を利用することでコストを削減できる

つみたてNISAは、国の少額投資非課税制度です。口座を開設すると非課税投資枠が与えられ、一定額までの投資で得た利益が非課税になります。つみたてNISAで非課税になるのは年間投資金額40万円まで、非課税期間は最長20年間です。

つみたてNISA口座を利用して投資信託を運用することで、20年分の運用利益を非課税にできます。選べる投資信託には条件がありますが、購入時手数料が無料で決算頻度が少ない「長期運用向け」の投資信託が揃っています。

口座を開設する証券会社によって取扱商品が異なるため、まずは証券会社の公式サイトを見比べるとよいでしょう。

「細く長く」が長期運用のコツ 資産運用の検討を始めるなら「今」

投資信託の運用で成功のコツは、分散・積立・長期です。さまざまな金融商品を組み込み、銘柄や金融商品の種類を分散することで、リスクを低減することができます。また、毎月定額をコツコツと積み立てるため購入タイミングの分散効果もあり、購入価格の平均化も図れます。無理のない積立金額で「細く長く」が、投資信託運用のコツといえるでしょう。

まだ投資を始めていない方は、「今」始めれば、

※上記は参考情報であり、特定ファンドの売買を推奨するものではありません。