投資の魅力や必要性を理解したら、次のステップは「投資商品の選び方」です。主な金融商品の特性をしっかりと把握した上で、投資をすることが重要です。「金融商品マップ」を使って説明していきましょう。

目次

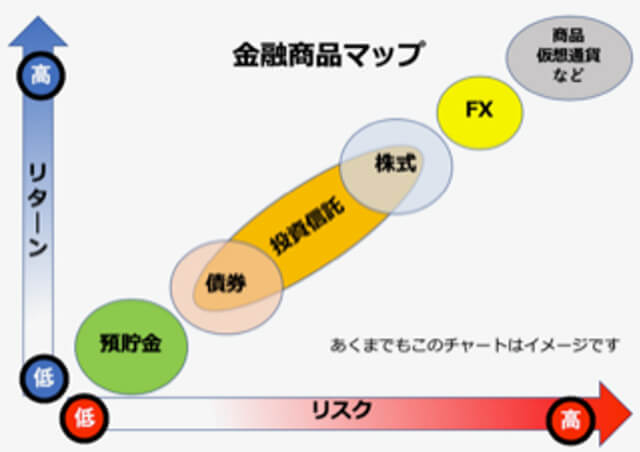

主な金融商品を「リスク×リターン」でマッピング

投資をする上で覚えておきたいのが「リスクとリターンはトレードオフの関係にある」という点です。つまり、低リスク高リターンの金融商品は存在しないということです。そのようなことを謳う金融商品に遭遇した場合には疑って掛かりましょう。

主要な金融商品を「リスク」と「リターン」で整理したものが下の図です。

イメージ図:著者作成

※例示目的のために著者作成、正確性を保証するものではありません

預貯金は元本保証のため、リターンは低いですがリスクも低いです。債券、株、FX、商品、仮想通貨など金融商品が右に位置する商品ほどリスクが高くなる分、リターンも高くなります。ハイリスク・ハイリターンの金融商品だけに投資をしていたら、着実な資産形成からは遠ざかるばかりです。

金融商品マップの中央に位置する投資信託には、株式型、債券型、株と債券を取り入れたバランス型、不動産を投資対象にしたREIT(不動産投資信託)など多くの資産を投資対象とする投信が存在します。

投資信託は運用のプロであるファンドマネージャーが、銘柄選定から取引までをおこなってくれます。マップで投資信託が債券と株式の両方をカバーしているのは、投資信託では株式や債券など複数の金融商品がパッケージになっているために分散投資してリスクを軽減できることを表しています。だからこそ、iDeCoやつみたてNISAなど着実な資産形成を目的とする金融商品として投資信託が選ばれているのです。

伝統的な4つのアセットクラスとその特性

投資対象となる資産の種類や分類のことを、「アセットクラス/資産クラス」と呼びます。運用における「伝統的なアセットクラス」は、国内株式、国内債券、海外株式、海外債券の4資産です。

連載第1回で登場した世界最大の運用機関GPIFは長期投資のルールとして基本的には運用資金をこの伝統的アセットクラスの4資産に振り分けています。この資産の配分(アセットアロケーション)が投資の基本にして一番重要なファクターだからです。

伝統的資産を組み合わせて分散投資することで、リスク要因を分散することできます。以下で主要アセットの特徴と現状を解説します。あくまで一般論であり、必ずしも常にそうなるわけではないことには注意してください。

株式の特徴

・景気上昇局面では企業業績が拡大し株価は上昇、景気下落局面では業績が悪化し株価は下落

・値動きは債券と相反するので、分散投資の効果が発揮できる

・債券よりもハイリスクハイリターン

・インフレに強いが、デフレに弱い(株は企業の収益を反映するものなので、企業にとって物の値段が下がる時より値段の上がる時のほうが儲けは大きくなるので株も上がりやすくなるため)

-国内株の現状

・日本は人口も減少、少子高齢化で潜在成長率も低く、高成長は望めない

・日本には技術がある企業が多く、財務体質も良い企業が多いため安定成長が望める

・新興市場などの小型株は高成長の銘柄も多いがハイリスクハイリターン

・米国株式市場の影響を強く受ける

・日本はデフレの状況が長く続いており、デフレは株式投資にはネガティブ

-海外株の現状

・米国の潜在成長率は日本よりも高く主要国の有力企業が米国市場に上場している

・中国など新興国の潜在成長率は高いが、景気による振れ幅が大きくハイリスクハイリターン

・新興国の市場は高成長が見込まれるがカントリーリスクがありハイリスクハイリターン

・海外資産は円高時に目減りする

債券投資の特徴

・景気下落局面では金利が低下し債券価格は上昇、景気上昇局面では金利が上昇し債券価格は下げる

・値動きは株式と相反するので、分散投資の効果が発揮できる

・株式よりもローリスクローリターン

・債券は現預金や保険などとともにインフレ時には価値が目減りするため弱い

-国内債券の現状

・ 現在日本の長期国債はマイナス金利であり国内の債券投資で高利回りは期待出来ない

・日本政府の負債が大きく、財政破綻や日本国債の格下げリスクなどがある

-海外債券の現状

・高金利の新興国債券は政治リスクやカントリーリスクなどがありハイリスクハイリターン

・ハイイールド債のように高金利債券はあるがクレジットリスクがありハイリスクハイリターン

・海外資産は円高時に目減りする

オルタナティブ資産とは?

伝統的な資産以外の資産を「オルタナティブ資産」と呼びます。平時では異なる動きをする株式や債券といった伝統的資産であっても、リーマンショックやコロナショックのような金融危機の状況では、同じような値動きとなり、価格が下落することがあります。こうした状況において、運用資産を守るために、伝統的資産と違った値動きをする商品としてオルタナティブ資産は注目されており、代表的なものとしては、不動産、不動産投信(REIT)、金(ゴールド)や原油といった商品(コモディティ)、ヘッジファンド、プライベート・エクイティ(未公開株)、インフラファンドなどが存在します。 将来もずっととは言い切れませんが、過去の金融危機時の動きを実際に見てみると、金が買われた傾向があり、伝統的な資産が下がる中で、違う値動きを実際にしていたことが分かっています。

大事なことは自分が理解出来る商品に投資すること

長期投資では伝統的な4資産による運用を考えるのが基本です。ただ、4資産に絞ってもそれぞれのアセットクラスでかなりの選択肢があります。また、伝統的資産以外のオルタナティブ資産もあります。投資信託に投資するにしてもラインナップが多すぎて迷ってしまうでしょう。あまり背伸びせず、自分で理解が出来て、自分が許容できるリスク・リターンの金融商品を選択することから始めてみてみましょう。

次回は、長期投資を始める上で活用したい投資優遇税制「NISA」と「iDeCo」について、一歩踏み込んだ解説をお届けします。

*本記事は情報提供を目的としており、特定の金融商品の購入を勧めるものではありません。