『ていねい図解! 初心者のための投資信託教本』より一部抜粋

(本記事は、福田 由美氏の著書『ていねい図解! 初心者のための投資信託教本』=日本橋出版、2021年11月22日刊=の中から一部を抜粋・編集しています)

目次

資産配分とポートフォリオの重要性

複数本の商品を選ぶ際に資産配分を検討するという作業が、初期の段階で最も重要です。ここを面倒くさがらずにしっかり行ってから、ポートフォリオを組むという段階に入っていくのが、自分が目指す資産運用結果へつながる道です。その作業次第で、その後の結果に大きな影響が及びます。それぞれの言葉の意味から、ゆっくり説明していきます。

(1)資産配分とは何ですか

英語では、資産配分のことを、アセット・アロケーション(AssetAllocation)と言います。アセット(資産)をアロケーション(配分)するという複合語です。つまり、自分が持っている資産を、様々なカテゴリーに配分するという意味です。

ウィキペディアに、「アセット・アロケーション(資産配分)とは、投資家のリスク許容度、目標、時間軸に応じて、ポートフォリオ内の各資産の割合を調整することにより、リスクとリターンのバランスを取ろうとする投資戦略である」との記載があります(wikipedia 2020年5月末現在)。つまり、自分が持っている資産を同じ資産クラスに偏らせずに、異なる資産クラスに配分するということです。多くの金融専門家は、アセット・アロケーション(資産配分)が、運用資産全体の収益を決定する重要な要素と主張しています。本書では、資産配分と表していきます。

(2)資産クラスとは何だろう

資産クラスとは、投資対象になる資産の種類や分類のことを言います。アセットクラスと言われることもありますが、本書の中では資産クラスと表現します。後ほど紹介する、ウェブサイトのモーニングスターで使われている言葉です。

資産クラスには、大項目として、以下の種類があります。

(1) 株式

(2) 債券

(3) 現金および現金同等物

(4) 商品(コモディティ)

(5) 商業用又は居住用不動産(REIT 含む)

(6) 収集物

(7) 外貨通貨

(8) 未公開株など

各市場別に取引されている金融商品と言えば分かりやすいかもしれませんが、株式市場では株式、外為市場では通貨、債券市場では債券(国債、社債)、商品市場では商品(コモディティ:金・銀・原油・大豆など)があります。それぞれの資産クラス内では、同じようなリターンやリスク特性を持つことが多いです。

更に、資産クラスのそれぞれの大項目の中にも、別の視点での異なる特性の資産が含まれているので、中分類や、小分類も存在します。例えば、株式のグループでは、国内株、国際株(先進国株、新興国株)に分けて、資産クラスを形成していたりします。国内株は、更に細かく、大型、中型、小型、超小型など、投資する会社の大きさによって、分けられていたりもします。国際株は、まずは大まかに、先進国株と新興国株と分けられますが、更に細かく地域や国ごとの地域分散もあります。因みに、国際株全体のことは、グローバルと呼んだり、新興国のことは、エマージングと呼んだりします。

債券も同様に、国内債券、国際(外国)債券(先進国債券、新興国債券)というように分けて、資産クラスを形成していることが多いです。

(例)

| 株式 | ||

| 国内株 | 国際株(グローバル) | |

| 日本株 | 先進国株 | 新興国株(エマージング) |

| ↓ 大型 中型 小型 等 |

↓ 北米 欧州 オセアニア 等 |

↓ 中国 インド ブラジル 等 |

| 債券 | ||

| 国内債券 | 国際(外国)債券 | |

| 日本 | 先進国債券 | 新興国債券(エマージング) |

(3)ポートフォリオとは、どういうことですか

ポートフォリオ(Portfolio)は、日本語でも使われている言葉です。元々日本語には存在せず訳すのに適さない言葉は、そのままカタカナ表記するということだと思いますが、カタカナなので、投資経験が浅い方たちにとってはよけい分かりにくいかもしれません。金融用語としては、現金・預金・株式・債券・不動産など、投資家が保有している金融商品や、その組み合わせの具体的な内容を指しています。

資産配分は、資産の種類や分類で大まかにグルーピングされた資産クラスに、どのくらいの割合で資産を配分するかということでしたが、実際、じゃあ、上記にあげたような資産クラスの中で、それぞれどの金融商品をいくらずつ持っているのかというのが、このポートフォリオになります。

例えば、〇〇という株をいくら持ち、△△という投資信託をいくら持ち、□□という金商品をいくら持っているかということです。

(4)資産配分とポートフォリオの重要性

資産配分と、資産クラス、ポートフォリオの言葉の意味は、なんとなく分かっていただけたでしょうか。資産配分は、どの資産クラス(カテゴリー)に何パーセントずつ資産を分けるか、という配分でした。

国内外の株式や債券、短期金融商品など様々な資産に適切に配分することを、資産配分(アセット・アロケーション)と呼びました。その比率を変えることで、全体のリスクとリターンをコントロールすることが可能になります。人間無計画で投資をすることほど、心穏やかでないと思います。漠然と投資をするよりも、明確に分かっていた方がずっと安心です。

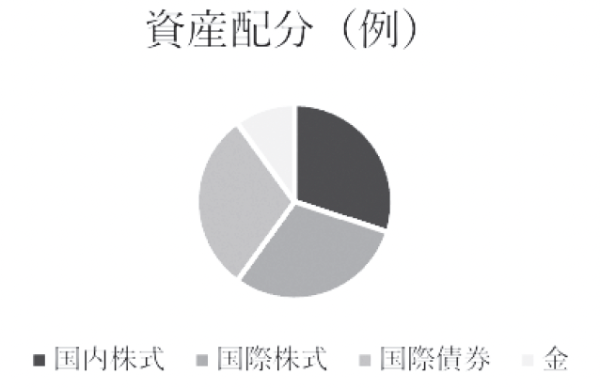

パターンとしては、色々考えられます。

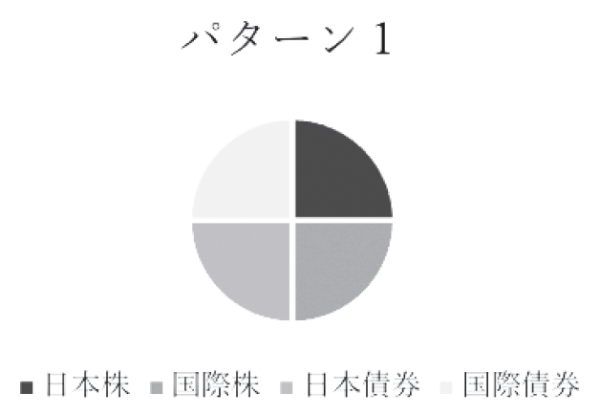

(1)パターン1

株と債券、日本と国際を組み合わせて、日本株、国際株、日本債券、国際債券という4つに。

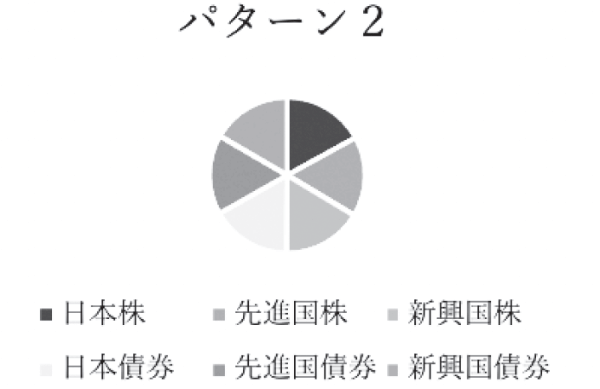

(2)パターン2

更に、国際を先進国と新興国に分けて日本株、先進国株、新興国株、日本債券、先進国債券、新興国債券という6つに。

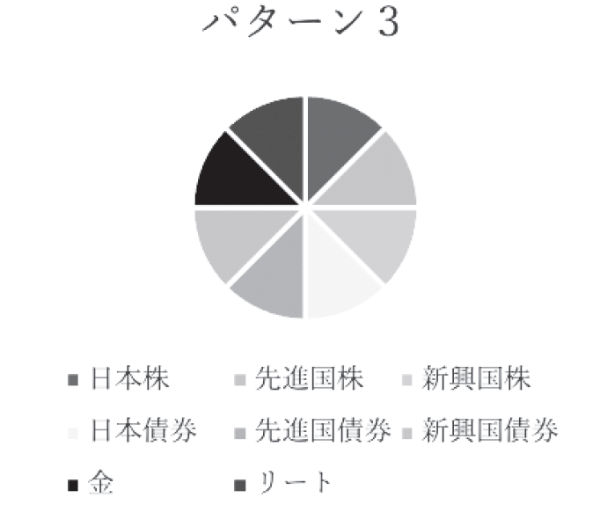

(3)パターン3

次は、株式や債券とは相関関係の比較的低い、金やREIT を入れて日本株、先進国株、新興国株、日本債券、先進国債券、新興国債券、金、REIT という8つに。

これら、4つ、6つ、8つの資産というように配分して、リスクとリターンのバランスを保つことが、将来の資産運用の目標を立てる上で有効です。

それぞれのカテゴリーで1本ないし数本の投資信託を持つのは煩雑で分かりにくいという方は、バランス型ファンドを持つことで、1本だけにすることも可能です。投資信託の商品名の中に、4資産、6資産、8 資産というキーワードが入っていたり、バランス〇〇とネーミングされたりするものも多いので、一度検索してみるのもいいかもしれません。バランス型ファンドについては、第4章に詳しく書いてあります。

アセット・アロケーションが決まったら、その資産カテゴリーごとに、どの商品を持つかを決めていきます。具体的に商品を組み合わせた資産全体の構成のことを、ポートフォリオというのです。

資産配分を基盤に理論的に投資するのが、「ポートフォリオ理論」であり、資産形成上で、最も重要とされています。

※上記は、本書からの抜粋であり、著者が作成したもので、今後の投資成果を保証するものではなく例示を目的としたものになります。また、個別株式の売買や投資を推奨するものではありません。

<著者プロフィール>

福田 由美

都市銀行退職後、渡米し、University of Tenneessee at Martin 経営学部修士修了(MBA)。

財務・会計コンサル会社勤務。一般社団法人ウーマンライフパートナー理事。

資産運用の大切さ・投資信託の魅力などのセミナー講師・執筆も行う。

『ていねい図解! 初心者のための投資信託教本』

- インデックスファンドとアクティブファンドって、どっちがいいの?

- 投資する際によく聞く「リスクヘッジ」って何?

- 資産配分とポートフォリオの重要性

- 投資を始める時に揃えたいもの5つ

- 最近よく聞く「バランス型ファンド」のメリット・デメリットとは?