※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

米長期金利:FRB政策やインフレの動きに合わせた緩やかな低下を見込む

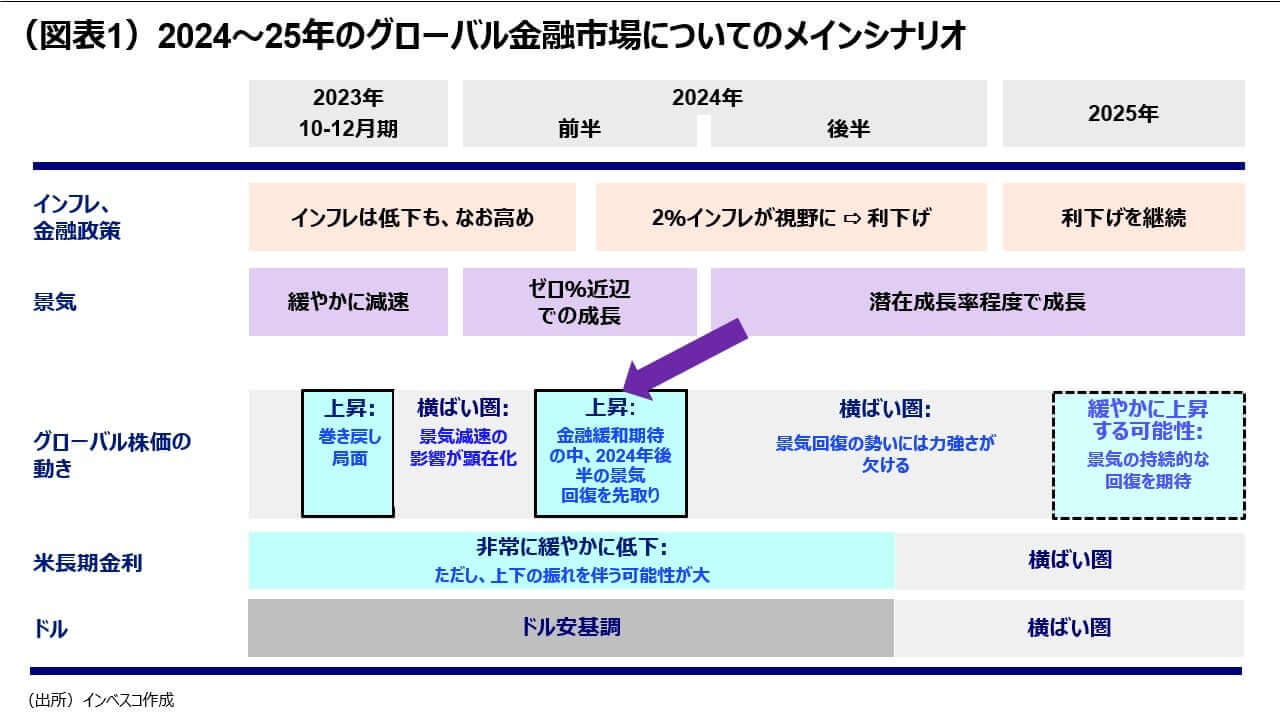

米国のインフレ率が2024年末ごろまでゆっくりとした低下基調を続けるとの見通しの下、インフレ率の低下をサポート材料に、米長期金利は2024年後半のある時点までは非常に緩やかなペースの低下基調を続けると見込まれます(図表1をご覧ください)。

グローバル株価:2024年前半中に一時的な上昇局面、その後は横ばい圏

2024年に入ると、当初は株価が横ばい圏の動きとなるものの、年前半中には景気の減速がより明確となることで、FRBの利下げに対する期待が強まり、2024年前半中における株価の上昇局面入りにつながると考えられます。2024年後半になると株価は再び横ばい圏入りすると見込みます。

ドル:ドル安傾向を予想

2024年は、後半のある時点までは米長期金利の非常に緩やかなペースでの低下が予想される中で、ドル安基調が継続すると見込まれます。

新興国資産:「売られ過ぎ」からの回復を見込む。国・地域による差には注意

2024年は新興国・地域の資産に対する「売られ過ぎ」の状況に変化が訪れ、資産価格が上昇することが見込まれます。ただし、新興国資産の上昇局面では、国・地域による差が出る可能性が大きいとみられます。私は、インドやインドネシアなどのASEAN市場に特に注目しています。

2024年のグローバル金融市場を見通すうえでは、2023年11月初め以降に進行したグローバルな株高・長期金利低下局面がこのまま続くのかどうかを判断することが重要になります。私は、2023年11月初め以降の株高・長期金利低下の動きは、基本的には8月初めに米10年国債金利が4%を超えて大きく上昇し、グローバル金融市場が「ショック状態」に陥ってグローバルに株安が進行したことの「巻き戻し」であると考えています。12月上旬にS&P500種指数が7月末につけた今年の高値を超えるとともに、12月中旬に米10年国債金利が再び4%割れとなったことで、「ショック状態」からの巻き戻しはほぼ終了したと考えられ、11月初め以降の株高・長期金利低下を伴ったリスクオン相場はほぼ一段落したとみています。

2024年のグローバル景気の見通しについては、当レポートの11月30日号(「2024年のグローバル経済見通し」)でご紹介した通り、米国経済が2024年前半に減速した後、2024年後半に回復に向かうという見方をメインシナリオに想定しています。インフレについては、2024年末まで米国・欧州において、低下基調が続くと見込んでいます。この見通しを基に、2024年の米国を軸としたグローバル金融市場の動きについて以下で考えてみたいと思います。

米長期金利:FRB政策やインフレの動きに合わせた緩やかな低下を見込む

2023年11月初め以降大きく低下した米長期金利の落ち着き先については市場の見方が割れている状況ですが、私は、米国のインフレ率が2024年末ごろまでゆっくりとした低下基調を続けるとの見通しの下、インフレ率の低下をサポート材料に、米長期金利は2024年後半のある時点までは非常に緩やかなペースの低下基調を続けると見込んでいます(図表1をご参照ください)。

振り返ってみると、2023年秋までの金融市場においては、比較的高めのインフレが長引くという見通しが強く、これが、FRBが長期間にわたって高金利政策を続けると言う見方につながり、米国国債に対する投資家の買い意欲を後退させてしまいました。しかし、実際のインフレ率が低下したことやそれに合わせてFRBがこれまでよりもハト派的な姿勢に転換したことで、米10年国債利回りは2023年12月中旬時点で4%割れの水準となりました。2024年に入って米国景気が悪化し、インフレ率の低下が続けば、FRBの政策スタンスがさらにハト派化するという期待が強まり、米長期金利はさらに低下するとみられます。2024年後半に入って景気が回復しはじめても、インフレ率は引き続き低下するとみられるため、米長期金利の低下基調は継続するとみられます。もっとも、2024年末頃には、需給ギャップの改善が進んで、インフレ率がこれ以上低下しにくい状況が見えてくることから、米長期金利は横ばい圏に入ると予想されます。注意すべきなのは、これまでの賃金の伸び率が高かったこともあり、米国のインフレ率の低下は直線的ではなく、ある程度の上下の振れを伴うものになる公算が大きい点です。米長期金利の動きは、インフレの振れやそれがもたらすFRB政策への意味合いについての見方の変化を反映するかたちで、比較的ボラティリティーが高いものになる可能性が高いと見込んでいます。他方、欧州主要国の長期金利は、米国の長期金利にかなり左右される形で動いていくと見込まれます。

グローバル株価:2024年前半中に一時的な上昇局面、その後は横ばい圏

2024年に入ると、米国景気の弱さが目立ちはじめ、それに伴って企業業績に先行きへの不透明感が強まるとみられます。これが株価に下落圧力をもたらすとみられるものの、米長期金利が低下基調を続けることで、株価の明確な下落局面入りは回避され、2024年の年初から暫くの間、株価は横ばい圏になると見込まれます。しかし、2024年前半中には景気の減速がより明確となることで、FRBの利下げに対する期待が強まり、FRB自体もハト派的なコミュニケーションを強めることで、株式市場は2024年後半の景気回復を織り込み始めるでしょう。これが、2024年前半中における株価の上昇局面入りにつながると考えられます。しかし、2024年後半におけるFFレートの水準は4%を超える高めの水準を維持するとみられることから、2024年後半の景気回復はそれほど力強いものとならないでしょう。2024年年央には株式市場はこの点を織り込み始めるとみられ、2024年後半以降の株価は再び横ばい圏に入ると予想されます。その後、2025年に入ってからの株価の動きには不確実な材料が多いことから容易には見通せませんが、DX(デジタル・トランスフォーメーション)やGX(グリーン・トランスフォーメーション)等による生産性の上昇・成長率の押し上げや新興国景気の盛り上がりなどの新たな好材料が出てくれば、2025年に株価が上昇する可能性が出てくるとみられます。地域でみると、2024年については、先進国株式の中では、ドル高是正の動きが広まるとみられる(後述します)中で米国以外の先進国株式が注目されます。比較的堅調な経済成長と「賃金と物価の好循環」を背景に構造的な材料によるサポートが見込まれる日本株も注目されます。

投資スタイルの観点からは、2024年前半中に予想される株価の上昇局面では、景気回復期待を背景として、景気敏感株、バリュー株、中小型株のパフォーンマンスが比較的高い水準になると見込まれます。2024年後半に入ると、株価が全体として横ばい圏に入る中で、将来的に高い成長性を見込める銘柄を選別して投資する動きが広がると考えられます。2024年後半はグロース株のパフォーマンスが比較的高い状況になると予想されます。

ドル:ドル安傾向を予想

ドルの為替相場は、2023年10月末までは、米長期金利の上昇を追い風として、他のほぼ全ての通貨に対して増価する展開となりました。その後、FRBのハト派化期待が強まったことで、米長期金利は低下に転じ、2023年12月中旬まではドルが他通貨に対して減価する展開となりました。2024年は、後半のある時点までは米長期金利の非常に緩やかなペースでの低下が予想される中で、ドル安基調が継続すると見込まれます。

新興国資産:「売られ過ぎ」からの回復を見込む。国・地域による差には注意

2022~23年のドル金利上昇局面において、新興国・地域では、株式・債券・通貨が本来の実力から示唆されるよりも大きく売り込まれることになりました。2024年は米国の金融政策が転換する過程で、新興国・地域の資産に対する「売られ過ぎ」の状況に変化が訪れ、資産価格が上昇することが見込まれます。ただし、新興国資産の上昇局面では、国・地域による差が出る可能性が大きいとみられます。良好なファンダメンタルズ(経済の基礎的諸条件)を有している市場として私が特に注目しているのが、インドやインドネシアなどのASEAN市場であり、政策金利が引き下げられる中で、内需に支えられたしっかりとした成長が金融市場をけん引すると見込まれます。

※本号が2023年の最終号となります。次号は2024年1月5日に発行する予定です。今年1年間のご愛読を感謝いたします。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-196