※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

与野党ともに容易には譲れず

米国連邦政府の債務上限額を引き上げる法案を巡って、バイデン大統領が率いる与党の民主党と野党である共和党の交渉が大詰めを迎えています。与野党の足元での動きをふまえると、「Xデー」が到来するリスクは2011年における同様の交渉時よりも高いと判断されます。

2011年の経験—合意成立も、その後の米国国債格下げで市場が動揺

同様の問題が金融市場を揺るがした2011年を振り返ると、Xデー前に与野党合意が成立したにもかかわらず、S&Pが米国国債の格付けを引き下げたことがグローバル金融市場に大きな動揺をもたらしました。

合意成立まではグローバル市場が不安定な局面となる公算

この問題を巡る与野党の溝が大きいことを踏まえると、Xデー直前までは合意が成立しにくく、その結果としてグローバル金融市場は不安定な局面に陥る公算が大きいと考えられます。その場合、グローバルな株価下落、米長期金利の上昇がもたらされ、ドル安の動きが顕在化する可能性が高まります。Xデー到来・シナリオ、米国国債デフォルト・シナリオについても検討しました。

与野党ともに容易には譲れず

米国連邦政府の債務上限額を引き上げる法案を巡って、バイデン大統領が率いる与党の民主党と野党である共和党の交渉が大詰めを迎えています。米財務省はデフォルトを防ぐためにこれまで臨時的な措置を講じてきましたが、イエレン財務長官は、米国政府が現行の臨時措置を使い果たし、元利払い期限までに必要な支払いを行うことができなくなる時期(Xデー)が、早ければ6月1日に到来すると言明しており、金融市場では、米国政府が債務不履行(デフォルト)に陥ってしまうリスクが日ごとに、より強く意識されています。与党民主党は当初、無条件での債務上限引き上げ法案の成立を求める一方、共和党は今後10年間の連邦政府の裁量的支出の削減案を盛り込む形での債務上限引き上げ案の成立を主張してきました。これまでに民主党サイドは2024財政年度(2023年10月~2024年9月)の支出を2023年度の水準に抑制するとともに、増税によって財政赤字を縮小させる案を示していますが、共和党を納得させるには至っていません。

与野党の対立が先鋭化している背景には、2024年秋の大統領選挙・議会選挙を巡る双方の思惑があります。民主党としては、大統領選挙直前の景気に悪影響が及ぶような歳出削減案は容認できません。その一方、共和党は、昨年秋の議会選挙で下院の多数派を奪還したものの、民主党が上院で多数派を維持する中、これまでに自らの主張を盛り込んだ経済関連法案を成立させることは不可能でした。共和党には、必ず成立させねばならない債務上限引き上げ法案への協力と見返りに、自らの主張する経済政策を実行するチャンスが訪れており、簡単に妥協することができない状況です。問題を複雑化させているのが、下院共和党を率いるリーダーであるケビン・マッカーシー下院議長のリーダーシップが弱いとみられている点です。昨年秋の議会選挙後に実施された下院議長選出のための共和党議員による投票においては、党内の保守強硬派の反対によって下院議長の選出が難航し、15回目の投票でようやく下院議長への就任が決まるという事態となりました。共和党サイドに強力なリーダーシップがないことが共和党サイドの妥協を困難にしている面が強いことから、今回の交渉では2011年における債務上限引き下げ交渉時よりも与野党の合意形成に時間がかかり、米国政府が一時的な債務不履行に陥るリスクが2011年当時よりも高いと判断されます。

2011年の経験—合意成立も、その後の米国国債格下げで市場が動揺

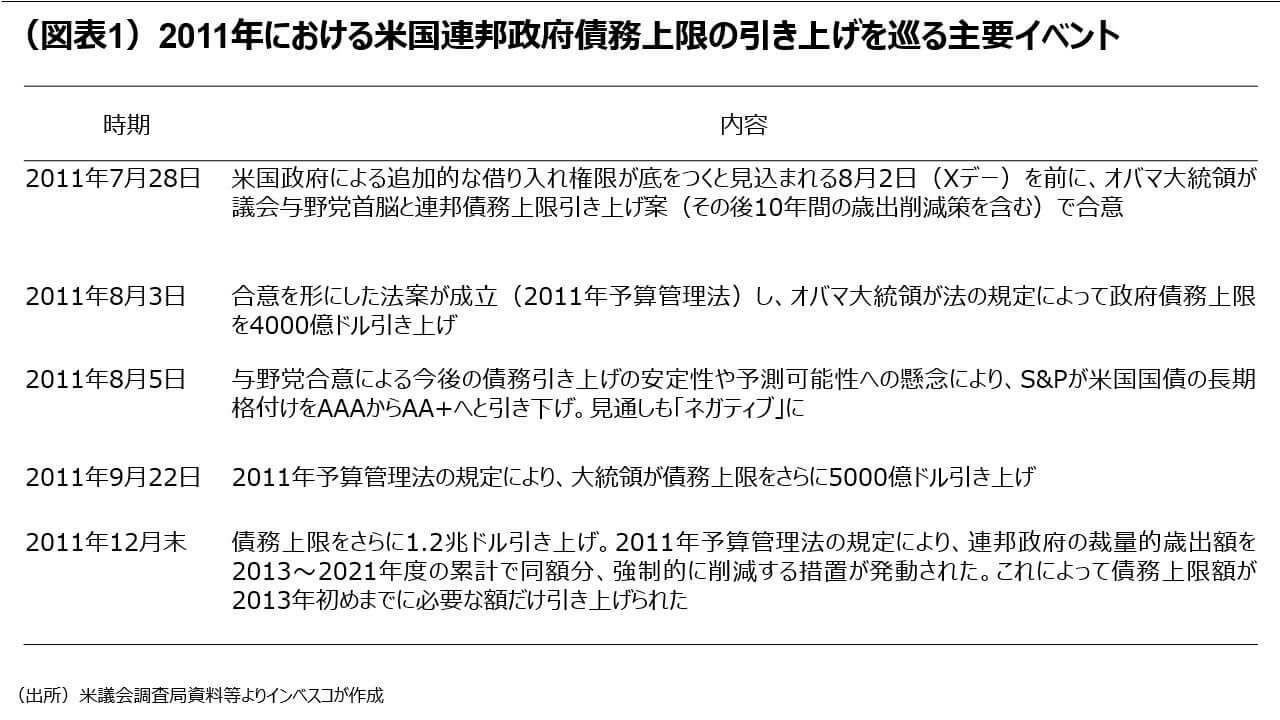

過去を振り返ると、米連邦政府債務上限の引き上げ交渉が金融市場に最も大きな影響を及ぼしたのが2011年のエピソードと言えます。当時は、交渉の先行きに不透明感が漂い、金融市場が動揺する中、Xデーとされた2011年8月2日を前にした7月28日、オバマ大統領が議会与野党首脳との間で、その後10年間の歳出削減策とセットになった連邦債務上限引き上げ案が合意されました(図表1)。

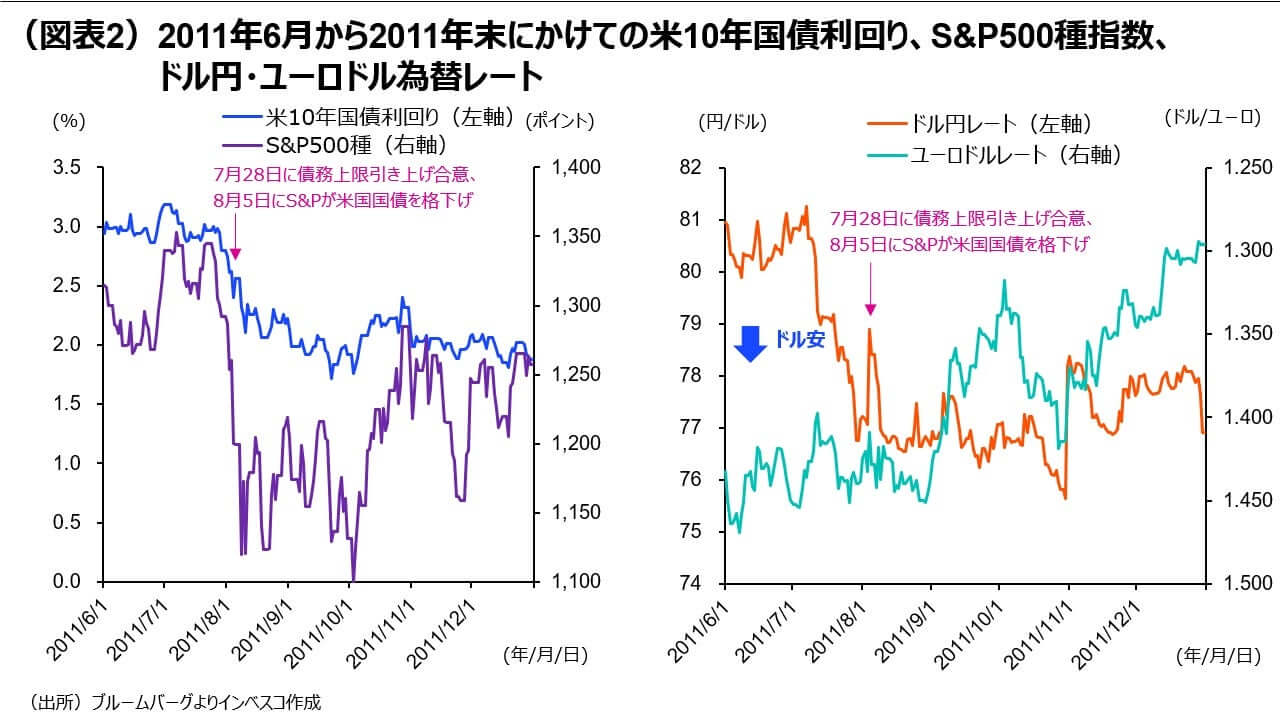

実際の法案は「2011年予算管理法」の形で2011年8月3日に立法化されましたが、金融市場を揺るがしたのは、この新しい立法措置による債務上限引き上げの安定性や予測可能性を懸念したS&Pが、8月5日に米国国債の長期格付けをAAAからAA+へと引き下げた点でした。主要な格付け機関が初めて米国国債を格下げしたことで、米国その他の金融市場に大きな動揺がもたらされました(図表2)。

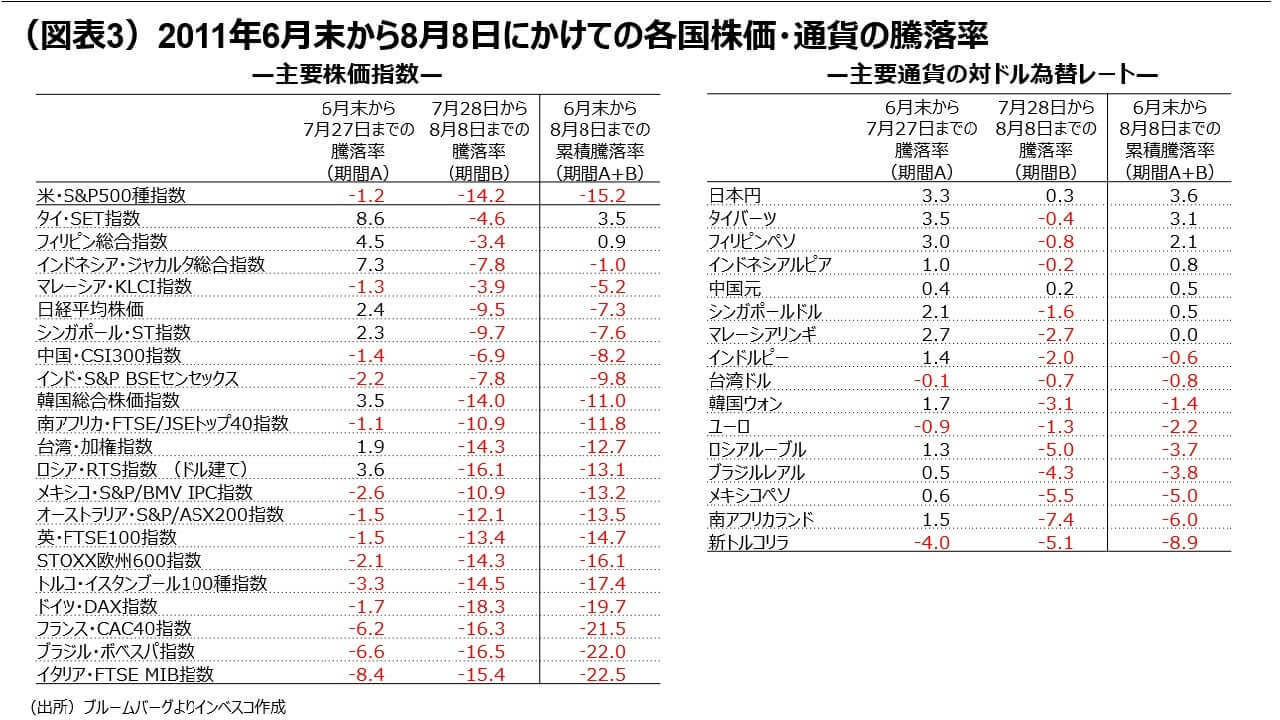

まず、為替市場においては、与野党合意が成立(2011年7月28日)するまでの間は、ユーロ圏周縁国で公的債務問題が表面化しつつあったことで、ユーロが対ドルでやや下落していたものの(図表2)、ユーロ以外の先進国通貨や新興国通貨は対ドルである程度上昇する動きとなっていました(図表3)。しかし、米国国債の格下げによるリスクオフの動きにより、日本円など一部を除いた多くの国・地域の通貨が対ドルで減価する事態となりました。一方、株式市場では、与野党合意の成立前の段階で欧州やアジア以外の新興国における株安の動きが顕在化していましたが、米国国債格下げで世界的な株安局面が訪れました。他方、債券市場では、米国国債が格下げされたにもかかわらず、米10年国債利回りは下落しました。これは、金融市場全体がリスクオフになるなかで、株式市場から債券市場への資金シフトが生じたためとみられます。

合意成立まではグローバル市場が不安定な局面となる公算

ここで話を現在に戻したいと思います。米連邦政府債務上限の引き上げを巡る与野党の溝が大きいことを踏まえると、Xデー直前までは合意が成立しにくく、その結果としてグローバル金融市場は不安定な局面に陥る公算が大きいと考えられます。金融市場ではXデー直後に満期を迎えるに米国の短期国債利回りが大きく上昇する事態となっており、その影響を受けて米国長期国債利回りも直近でやや上昇してきました。今後も、合意まではこうした傾向が続くと見込まれます。米国国債のデフォルトへの懸念が強まる中で、株価もグローバルに上値が重い展開が予想されます。為替については、5月中旬以降、米国の金利上昇で米国の金利が他国金利に対して上昇したことがドル高につながっているようです。しかし、今後米国国債のデフォルトに対する懸念が強まるとすると、米国金利が上昇してもそれがドルの強さにつながらず、ドル安方向に転換する動きが強まる可能性があるでしょう。

次に、可能性は非常に低いものの、与野党の合意がXデーまでに成立しない場合に何が起きるかをについて考えてみたいと思います(Xデー到来・シナリオ)。この場合のデフォルト回避策として、これまでに言及されているのが、①資金不足に陥った連邦政府が国防など一部分野を除く支出を削減する(裁量的支出から削減を開始し、公的年金などの義務的支出も削減)、➁米国政府が保有する金などの資産を売却する、➂「法律で認められた合衆国の公的債務の有効性は、疑われてはならない」と定める憲法修正第14条に依拠して、政府債務上限を超えた政府債務を発行する—などの措置です。現在のところ、バイデン政権は➂の方法には消極的と伝えられている一方、➁についても相応の準備期間が必要とみられます。①はデフォルトを回避するために一時的に実行される可能性がありますが、政府の支出を大きく制限することで、米国経済に大きなダメージが及ぶ可能性が高いと考えられます。

こうして一時的にデフォルトが回避できたとしても、Xデーの到来は株安や長期金利の上昇をもたらし、他の先進国通貨に対するドル安につながる公算が大きいと考えられます。格付け機関による米国国債の格下げも視野に入るでしょう。2011年においては債務上限の引き上げ合意が成立したことで、米国国債が格下げされてもドル安にはつながらなかった面がありますが、Xデーが到来するとなると、ドルへの信認が本格的に低下し、ドル安の動きにつながると予想されます。その一方で、新興国・地域の通貨については、グローバルな金融システムが動揺することで、資本流出による通貨の下落圧力が顕在化すると見込まれます。

さらに、極めて可能性が非常が低いものの、実際に米国国債が一時的にデフォルトするシナリオ(米国国債デフォルト・シナリオ)について考えてみたいと思います。デフォルトは、それが一時的であったとしても、米国国債やドルに対する信頼を大きく低下させるとともに、米国国債を軸に成り立っている金融システム・決済システムの機能の大幅な低下をもたらすことになるでしょう。基軸通貨であるドルに対する信頼感が揺らぐことで、米国が貿易赤字をドル資産の売却でファイナンスする国際収支の構造にひびが入る可能性も高まります。米国以外の中央銀行は保有するドル資産の割合を低下させ、他国通貨を増やすことで、ドル相場に対して中期的な下押し圧力をもたらすことになるでしょう。こうした動きが米国の実体経済の悪化につながり、グローバル経済の悪化につながるはずです。株式市場では、Xデー到来・シナリオに比べて、グローバルな株安がさらに進行するとともに、米国以外の先進国の長期金利の低下と為替レートの増価が想定されます。新興国・地域の通貨についても下落傾向が強まると予想されます。

以上でXデーまでに予想される動き、Xデー到来・シナリオ、米国国債デフォルト・シナリオについてふれました。与野党の指導者は連日のように交渉を重ねており、Xデーまでに与野党が合意するシナリオが現時点でのメイン・シナリオですが、交渉の難しさが改めて浮き彫りになってきていることを受け、Xデー・シナリオが現実のものとなる可能性も視野に入れておくべきと思われます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-077