※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

FRB vs 金融市場—政策金利についての見通しが乖離

米国景気の悪化傾向がより明確になる中、FRB(米連邦準備理事会)が想定する政策金利の見通しと金融市場が見通す政策金利の見通しが乖離してきました。どちらの見方が正しいかは、今後のインフレの動き次第です。

米サービス価格の今後の落ち着きを示唆する3つの動き

そのインフレについては、今後、家賃・帰属家賃の伸び率の低下や足元のエネルギー価格下落による効果の顕在化などにより、サービス分野のインフレ圧力が低下する可能性が高まってきました。

「FRBのハト派化期待」と「景気悪化」の綱引きが今後の市場を左右

米国株式市場においては、①インフレの落ち着きを受けた「FRBのハト派化期待」という株価押し上げ材料と、➁足元で進行している「景気悪化」とそれに伴う企業業績の悪化という株価押し下げ材料—の2つの材料が綱引きをするような形で株価が形成されていくと予想されます。前月比でみたインフレ指標の落ち着きが続く限りは、「FRBのハト派化期待」がさらに膨らみ、長期金利が低下する中で、株価には押し上げ圧力がもたらされるでしょう。一方、「FRBのハト派化期待」がある程度織り込まれれば、「景気悪化」という悪材料が再び注目され、株価のボラティリティーが増す展開が想定されます。

FRB vs 金融市場—政策金利についての見通しが乖離

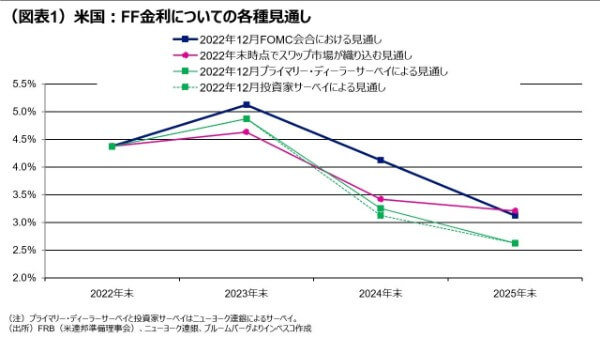

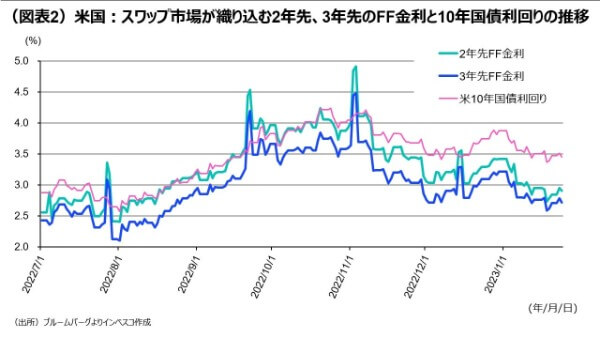

2023年に入り、足元の米国景気の緩やかな悪化を示唆する経済指標の発表が相次いでいます。景気の悪化は、FRB(米連邦準備理事会)の金融政策が2022年中に大きく引き締められたことに伴う悪影響が、金融市場の想定をやや超える形で顕在化してきた結果と言えます。こうした中で、FRBが想定する政策金利の見通しと金融市場が見通す政策金利の見通しが乖離してきました。2022年12月14日に公表されたFOMC(米連邦公開市場委員会)参加者の見通し(中央値)では、2023年末時点のFF金利(レンジの中間値ベース、以下同様)見通しが5.1%、2024年末時点では4.1%でしたが、スワップ市場が2022年末時点で織り込むFF金利は2023年末が4.63%、2024年末が3.42%と、FOMCの想定を大きく下回っていました(図表1)。2023年に入り、スワップ市場が織り込む2年先、3年先のFF金利はさらに低下しており、直近(1月24日)時点では、それぞれ2.91%、2.72%に達しています(図表2)。

金融市場におけるFF金利の見通しがこのように低下してきたのは、足元の景気や景気見通しの悪化を踏まえ、「FRBは年央には利上げを停止し、その後は比較的速いペースで利下げを実施する」という見方が強まってきたからに他なりません。金融市場の一部では、1月31日~2月1日に開催されるFOMCの次回会合での25bp(ベーシスポイント、=0.25%)の利上げが現行引き締め局面での最後の利上げになるとの見方も出てきています。米国の10年国債利回りが2023年初来、低下傾向で推移してきたことは、こうした見方が強まってきたことを反映しているとみられます(図表2)。

パウエルFRB議長は来週のFOMC後の記者会見において今後の政策金利についての見方を示唆する可能性がありますが、最近のFRB高官からの発言にまだタカ派的なトーンのものが多いことを踏まえると、来週のFOMCでFRBがこれまでの政策スタンスを大きく変えるとは考えにくい状況です。

それでは、2023~2024年におけるFF金利は、金融市場の見通し通りか、あるいは12月のFOMCで示されたFRBの想定通りか、どちらに近くなるのでしょうか。FRBは今後の政策について「データに依存する」スタンスを維持していますが、FRBがインフレの大きな上振れへの対応策として積極的な金融引き締め措置を実施してきたことを考えると、将来の政策金利は今後のインフレ動向次第と言えるでしょう。

実のところ、昨年12月分の米CPI指標が市場予想を下回ったこともあり、金融市場における今年後半のインフレ率についての見方は大きく下方修正されてきました。FRBが政策運営上最も重視しているのはコアPCEデフレーターとみられますが、2023年10-12月の前年同期比ベースの上昇率についてFOMC参加者が昨年12月に示した見通しは3.5%でした。これに対し、現在の金融市場では、3%を下回るという予想が増えてきています。

米サービス価格の今後の落ち着きを示唆する3つの動き

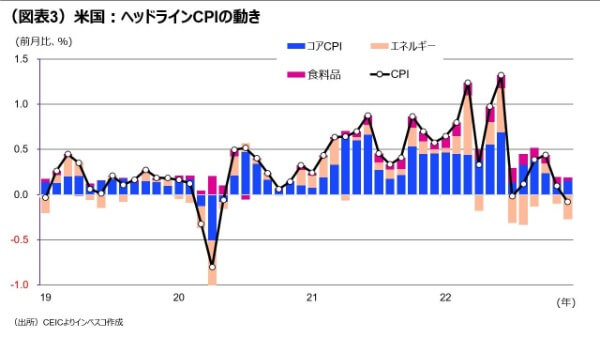

米国のインフレについては、財分野での下落が明確となる一方、サービス分野ではまだ上昇圧力が強いままです。PPI(生産者物価指数)統計におけるサービス価格をみると、直近の2022年12月段階でも、川上・川下を問わず上昇基調が続いており、今後短期的にはサービス価格の上昇率が上振れるリスクがあると言えます。しかし、今後のサービス価格の落ち着きを示唆する3つの点から、今年前半中にはサービス価格への上昇圧力が落ち着き始めるのではと考えています。具体的には、①今後数カ月のうちに家賃・帰属家賃価格の落ち着きが見込まれること、➁サービス分野での賃金の伸びが落ち着いてきたこと、➂足元でのエネルギー価格の低下が一定の時間差をおいてサービス価格に押し下げ効果をもたらす可能性が高いこと(図表3)―という3つの点が重要と考えています。

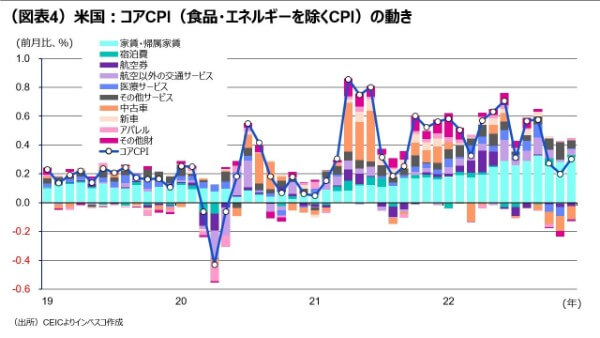

①については、実際の家賃の動きが物価統計に反映されるまで最大で半年程度を要するとみられますが、米国の住宅市場が金融引き締め政策で厳しい環境に変わっていることを考えると、今後数カ月以内に家賃の落ち着きがみられると見込まれます。コアCPIの前月比上昇率は2022年12月に0.3%を記録しましたが、このうちで家賃・帰属家賃による寄与が0.3%ポイントにも達していましたので、家賃・帰属家賃が低下すればコアCPI上昇率の低下に大きく寄与するはずです(図表4)。また、➁については、2022年12月の平均時給の前月比でみた伸び率が0.3%と、前月の0.4%から低下しましたが、これには小売りや運輸・倉庫、教育・ヘルスケアなどのサービス分野における賃金上昇率の低下が大きく寄与しました。

「FRBのハト派化期待」と「景気悪化」の綱引きが今後の市場を左右

今後、財分野のインフレ圧力の低下が続き、サービス分野のインフレ圧力が徐々に和らぐのに合わせて、FRBは次回のFOMC会合で0.25%の利上げを実施し、年央までに25bpの利上げを再度実施した後に利上げを停止する公算が大きいと見込まれます。サービス分野でのインフレが実際に落ち着く状況が続けば、FRBが年末にかけて利下げを実施する条件が整います。

米国株式市場においては、当面は、①インフレ率の低下を受けた「FRBのハト派化期待」という株価押し上げ材料と、➁足元で進行している「景気悪化」とそれに伴う企業業績の悪化という株価押し下げ材料—という2つの材料が綱引きをするような形で株価が形成されていくと予想されます。2022年の株価調整においては、米国景気が2023年に大きく減速してゼロ%をやや上回る程度の低成長に失速し、場合によっては浅めの景気後退に陥るという可能性が既に織り込まれてきたと考えられます。

1月に入ってから株価が上昇してきたのは、インフレの落ち着きとともに「FRBのハト派化期待」が強まり、長期金利が低下してきたことによる面が大きかったとみられます。前月比でみたインフレ指標の落ち着きが続く限りは、「FRBのハト派化期待」がさらに膨らみ、長期金利が低下する中で、株価には押し上げ圧力がもたらされるでしょう。一方、「FRBのハト派化期待」がある程度織り込まれれば、「景気悪化」という悪材料が再び注目され、株価のボラティリティーが増す展開が想定されます。もっとも、私は、家計の超過貯蓄によるサポート力を背景として、米国景気が今後深い景気後退に陥る可能性は低いと考えています。この見方が正しければ、米国株式市場における大幅な調整は想定しにくいでしょう。

最後に、今後一定の警戒感をもってみる必要がある材料として、FRBからのタカ派的な情報発信を挙げたいと思います。FRBは現在のところおおむねタカ派的なスタンスを崩していません。これは、FRBがハト派的な情報発信をすると、長期金利の低下や株価の上昇という形で金融環境の緩和につながり、景気刺激効果を通じてかえってインフレ圧力を強めてしまうリスクを念頭に置いてのことと思われます。インフレ抑制を現時点での最大の課題とするFRBにとって、タカ派的な情報発信をすることはある意味で自然な行動です。来週のFOMC会合に際してFRBがある程度タカ派的なトーンで情報発信をしても金融市場がネガティブな方向に大きく反応することはないと思われます。金融市場はFRBが有するバイアスを前提に動くと考えられるためです。ただし、FRBが想定よりも強いトーンでタカ派的な情報発信をする場合には株価下落や長期金利上昇という形で動揺が及びかねないことには注意が必要です。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-011