※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

明けましておめでとうございます。本年もよろしくお願い申し上げます。

目次

要旨

先進国家計、特に米国家計が保有する余裕資金に注目

2023年に予想されるグローバル株価の上昇の度合いを左右する要素として私が注目しているのが、主要先進国、特に米国の個人投資家の投資行動です。米国の家計金融資産に占める「現預金およびMMF」の比率はコロナ前と比較して2.8%ポイント高く、米国家計は、3.0兆ドルの余裕資金を有していると試算されました。この余裕資金が株式などのリスク資産に投資され始めれば、グローバル金融市場で投資家がより積極的にリスクをとる姿勢が強まるとみられます。

直近では米国家計は債券投資にシフト

もっとも、米国家計による投資フローを振り返ると、直近の2022年4-6月期、7-9月期においてネット買い入れ額が多かった資産は債券でした。この動きは、 FRB(米連邦準備理事会)による利上げ打ち止め観測が強まる転換点までは継続すると見込まれます。

転換点到来後に家計が投資を積極化させる公算

それでも、転換点の到来に伴って株価・債券価格が上昇する局面では、リスク選好を高めた家計が現預金の一部を株式にシフトさせ、株価にはプラス効果がもたらされるとみられます。現預金からの資金シフトの規模によっては株価が大きく上昇する可能性もあり、注目されます。

先進国家計、特に米国家計が保有する余裕資金に注目

2023年に入ってもロシア・ウクライナ戦争や中国情勢、グローバルなインフレ情勢などが不透明な状況が継続しています。今後しばらくはこうしたボラティリティーの高い状況が続くと見込まれますが、2023年1-3月期中には米国のインフレ率がいよいよ落ち着きはじめ、FRBによる政策金利引き上げの年央までの停止が視野に入る形で、グローバル金融市場に転換点が訪れると予想されます(当レポートの2022年12月1日号「2023年のグローバル金融市場」をご参照ください)。グローバル金融市場では、この転換点の到来後、株価上昇や長期金利の一定の低下が見込まれる局面が一定期間続くと考えられます。その後、欧米景気の2024年における回復が視野に入る2023年の終盤には、グローバル株価が再び上昇する局面に入ると考えられます。

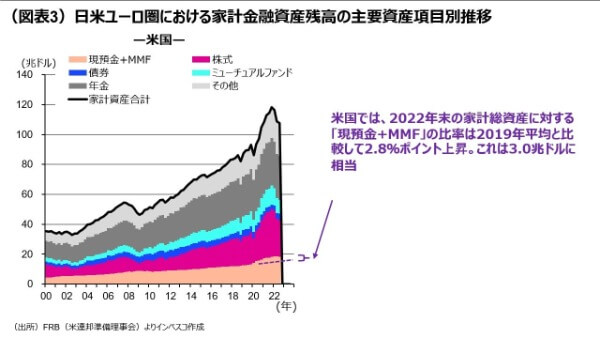

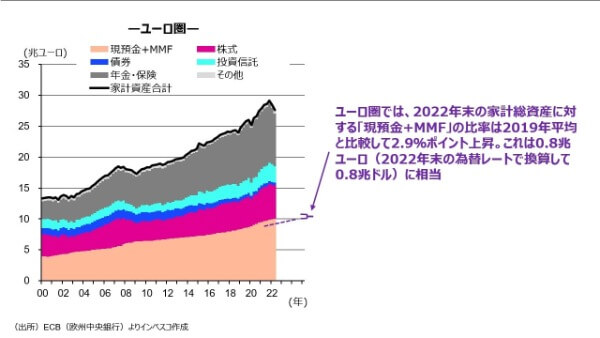

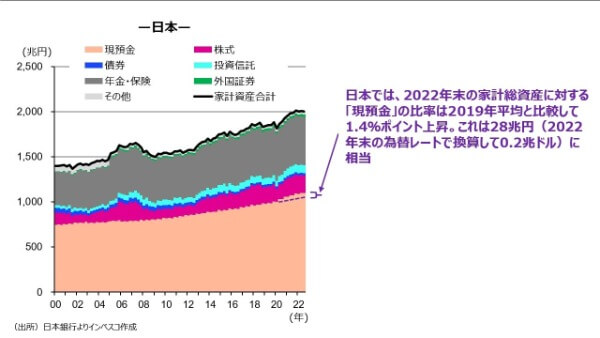

2023年に予想されるグローバル株価の上昇の度合いを左右する要素として私が注目しているのが、主要先進国、特に米国の個人投資家の投資行動です。この点が注目されるのは、コロナ禍において主要先進国家計の金融資産が増加したにもかかわらず、金融資産が増加したほどにはリスク資産への投資が増えず、現預金の保有比率が相対的に高まったためです。米国についてみると、米国の家計金融資産に占める「現預金およびMMF」の比率はコロナ禍前の2019年を平均すると14.3%でしたが、直近の2022年9月末時点では17.1%へと、2.8%ポイントも高い水準へと上昇しました(図表3)。これは3.0兆ドルに相当する金額であり、株式・債券などの資産にシフトさせることが可能な米国家計の「余裕資金」と言えるでしょう。米国家計が今後この「現預金+MMF」比率をコロナ前の水準に低下させるならば、金融市場における株式などリスク資産への大きな需要につながり、株式を中心とするリスク資産の価格上昇を後押しする要素になると見込まれます。同様の計算をユーロ圏および日本について行うと、他の金融資産に振り向けられる余地のある金融資産額は、それぞれ、0.8兆ドル、0.2兆ドルと試算されました(図表3)。

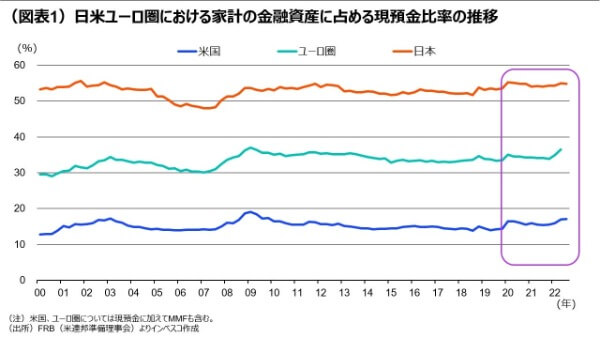

家計の金融資産に対する現預金の比率は、地域ごとの差が大きいものの、同じ地域では中長期的に比較的安定して推移してきました(図表1)。欧米においてはリーマンショックに伴うグローバル金融危機(2008~2009年)時に家計がリスクに対して慎重化し、現預金比率が中期的なトレンドを大きく上回って上昇しましたが、その後は現預金比率が中長期でみた平均的な水準へと低下しています。

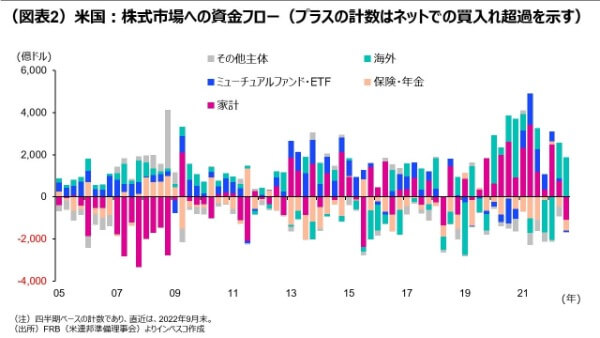

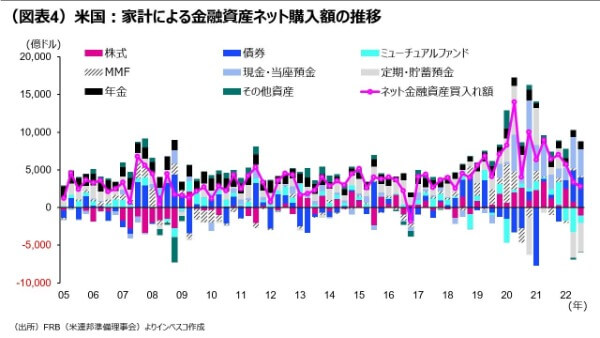

主要3地域を比べると、米国の家計が保有する余裕資金が最も大きく、米国家計の投資行動がグローバル金融市場の今後をみるうえで重要であることがわかります。米国では、コロナ禍において家計の株式投資が重要な役割を果たしてきました。2020年4-6月期から2022年前半にかけての家計による株式のネット購入額(ミューチュアルファンド経由のものを含まないベース)は1.6兆ドルに達し、家計は米国株式市場での最大の買い手として株価をサポートしました(図表2)。

直近では米国家計は債券投資にシフト

もっとも、米国家計による投資フローを振り返ると、直近の2022年4-6月期、7-9月期においてネット買い入れ額が多かった資産は債券でした(図表4)。この時期には、FRB(米連邦準備理事会)がインフレ抑制に向けて急激に引き締め方向に舵を切る状況下、金利上昇と景気悪化への懸念を強めた家計が株式投資に対して慎重化したと考えられます。こうした中、長期金利の上昇によって投資妙味を増した債券に対して家計が資金をシフトさせることは自然な動きであったと考えられます。足元では、米国家計は、米国国債や投資適格社債に対する関心を強めていると考えられます。米国景気が後退局面に陥ったとしても、深刻な景気後退は回避できるとみる見方が強い中、投資適格社債や信用度が最も高い米国国債への選好が強まっている模様です。債券に資金がシフトする動きは、少なくとも、FRBによる利上げ打ち止めが視野に入る転換点の到来までは継続するとみられます。

転換点到来後に家計が投資を積極化させる公算

一方、転換点の到来に伴って株価・債券価格が上昇する局面では、リスク選好を高めた家計が現預金の一部を株式にシフトさせ、株価にはプラス効果がもたらされるとみられます。現預金からの資金シフトの規模によっては株価が大きく上昇する可能性があります。他方、家計が債券投資に引き続き積極的な姿勢を続ける場合には、長期金利の低下が促され、グロース株へのプラス効果が顕在化するとみられます。他方、家計が2023年中に余裕資金を株・債券等の資産にシフトさせないとしても、その後中期的にはある程度シフトさせる可能性が高いと思われます。その意味では、家計による余裕資金は中期的にリスク資産をサポートする材料と言え、注目していきたいと思います。

米国の株価に対する下方リスクとしては、米国の景気後退が大方の想定を上回って深刻化し、企業業績が大きく悪化するリスクが挙げられます。その場合には、家計による株式投資への慎重なスタンスが継続する可能性が高いと考えられます。しかし、その場合でも、米国家計は、景気の悪化に伴う所得の停滞・減少に対して、余裕資金を取り崩して消費に回すことで対処し、結果的に景気後退の深刻化は避けられるとみられます。この面からも2023年において米国家計が有する余裕資金の役割は大きいと言えるでしょう。

最後に、日本については、家計の総資産に占める現預金の比率は、2022年9月末において54.8%と、米国の17.1%、ユーロ圏の36.5%(ユーロ圏については2022年6月末の計数)を大きく上回る水準でした。このこと自体は長年変化のない、よく知られた事実です。ただ、岸田政権下での「新しい資本主義」実現に向けての枠組みにおける、「資産所得倍増プラン」においては、今後5年間でNISA総口座数(一般口座とつみたて口座を合わせたもの)を現在の1700万口座から3400万口座へと倍増させるとともに、NISAによる買付け額を現在の28兆円から56兆円へと倍増させる目標が立てられ、目標達成に向けて2024年からNISA制度における投資上限額を大幅に増額する方針が決定されました。2023年は、こうした規制緩和を前にして家計による株式投資が活発化する可能性があり、日本株に対するアップサイドリスクとして注目されます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2023-001