※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

要旨

3つの減速圧力

現在の中国経済は、①民間消費の低迷、➁不動産投資の停滞、➂輸出の減速—という3つの減速圧力に直面しています。これらの減速圧力は今後も継続する見通しであり、2023年においても大きな改善は見込めません。

2023年はベース効果もあって4%台後半の成長率か

中国当局は、インフラ投資の促進策を打つことで景気の腰折れを回避してきました。また、製造業における投資も堅調に推移しており、景気の落ち込みを和らげる効果をもたらしてきました。その一方で、2023年には、財政規律がより強く意識され、より保守的な財政政策が実施される公算が大きいとみられます。このため、2023年については、中国経済の成長モメンタムは、比較的弱いまま推移すると見込まれます。欧米先進国の景気が大幅に減速するとみられる中で中国経済の2023年の成長率が4%台後半にとどまるとすれば、グローバル景気の景況感は相当弱い状態に陥ると見込まれます。この点は、国際商品市況や鉄鋼・化学などの素材価格に下押し圧力をもたらし、2023年におけるグローバルなインフレ圧力の低下につながる公算が大きいと考えられます。

3つの減速圧力

中国では、共産党大会が開催される中、10月18日に予定されていた7-9月期のGDP成長率や9月の主要経済指標の公表が公表予定日前日になって延期されました(本稿の執筆時点⦅10月19日⦆でも未発表)。延期の理由は明らかではありませんが、中国のマクロ景気が向かい風に直面しているのは確かです。以下では、中国景気が短期的に直面する3つの減速圧力や中国経済の2023年の見通しについて考察したいと思います。

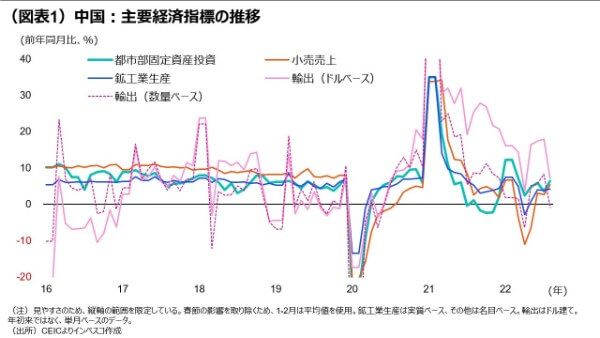

中国景気が現時点で直面しているのは、①民間消費の低迷、➁不動産投資の停滞、➂輸出の減速—という3つの減速圧力です。まず、民間消費の低迷(①)は、基本的にはゼロコロナ政策の継続によるものです。中国では、世界の他の地域と比べると人口当たりの新規のコロナ感染者数が非常に低水準ではあるものの、ゼロコロナ政策が採用されることで、感染者が出た地域でロックダウンなどの移動制限措置が導入されており、これが家計の消費行動に大きな制約となっています。直近の統計をみると、前年同月比でみた2022年8月の小売売上は実質ベースで2.2%にとどまりました。前年同月の水準を割っていた3月から7月までの状況からは改善したものの、コロナ直前の2018年、2019年の実質小売売上の増加率が、それぞれ、6.9%、7.8%であったことをふまえると、非常に弱い伸び率と言わざるを得ません。この小売売上指標は財消費の状況を示す代表的な指標ですが、中国ではもう一つの消費の柱であるサービス消費を映し出す包括的な経済指標が存在しません。しかし、ゼロコロナ政策下で旅行需要が抑制されていることを踏まえると、サービス消費も低迷している可能性が高いと考えられます。消費者向けのサービス活動だけではなく企業向けのサービス活動も含むサービス生産指数の前年同月比増加率が、7月、8月に、それぞれ、0.6%、1.8%にとどまっている点も、サービス消費の弱さを示唆しています。低迷している中国の民間消費が本格的に回復するためには、医療崩壊を起こさずにゼロコロナ政策の緩和を実施できるかどうかがカギになります。この点については、現在開催中の党大会の開催後にゼロコロナ政策が一部緩和されるという見方が存在していますが、仮に緩和策が実施されれば民間消費には追い風となるでしょう。ただし、mRNAタイプのワクチンが普及しない中、新規コロナ患者が急増するリスクを冒してまでゼロコロナ政策を全面的に撤廃することには慎重な考え方が多いとみられます。このため、2023年に入っても、民間消費が弱めの状況が継続すると見込まれます。

次に、不動産投資の停滞(➁)については、住宅市場に対する懸念が強い中、政府による不動産会社に対する強い規制が維持されていることが背景です。住宅ローンの基準金利となることの多い5年物ローン・プライムレートは、今年初の4.65%から2022年1月に4.60%へと引き下げられた後、5月に4.45%、8月に4.30%へと引き下げられました。それでも、不動産投資の動きは極めて鈍く、8月の前年同月比増加率は-13.8%と低迷しています。内訳をみると、不動産投資全体の約75%(2021年のデータ)を占める居住用不動産投資が-13.5%と大幅なマイナスの伸びとなっただけではなく、オフィス用不動産、商業用不動産もそれぞれ、-9.1%、-21.3%と減少しており、分野を問わず弱い状況となっています。国家統計局によると、中国70大都市のうち新築のマンション価格が前年同月比で下落した都市数は、2022年8月の段階で70%という、2015年10月以来の高水準となりました。不動産投資の停滞は、建設や賃貸など不動産に直接関連する産業だけでなく、鉄鋼や化学などの素材産業や家電産業などにも大きな悪影響を及ぼしており、景気全体に強い下押し圧力をもたらしています。足元での厳しい状況に対応する形で、中国人民銀行は9月下旬に2022年6-8月に新築販売価格が前月比、前年比ともに下落した都市については、住宅ローンの下限金利が緩和されると表明しました。また、地方政府によっては独自の不動産市場緩和策を打ち出しています。しかし、これらの対策の効果は限定的とみられ、不動産投資の力強いリバウンドは2023年中には困難と見込まれます。

輸出の減速(➂)については、高インフレや主要中央銀行による金融引き締め策の実施による悪影響に巣ごもり需要の剥落が重なってグローバルな財(モノ)消費が減速しており、これが、中国の輸出環境を悪化させています。さらに、製造業において「意図せざる在庫の積み上がり」が広範囲で生じている点も中国の輸出に下押し圧力をもたらしつつあります(この点については、当レポートの8月25日号「グローバルな生産停滞・在庫調整リスクが高まる」をご参照ください)。それでも、ドルベースでみた中国の輸出は7月までは3カ月連続で前年同月比二けたの伸びを維持してきましたが、8月になって前年同月比でみた輸出は7.1%に減速したうえ、数量ベースでは-0.8%に落ち込みました。今後、欧米景気がさらに減速する公算が大きいことをふまえると、2023年中は中国の輸出が低水準で推移する可能性が高いと予想されます。

2023年はベース効果もあって4%台後半の成長率か

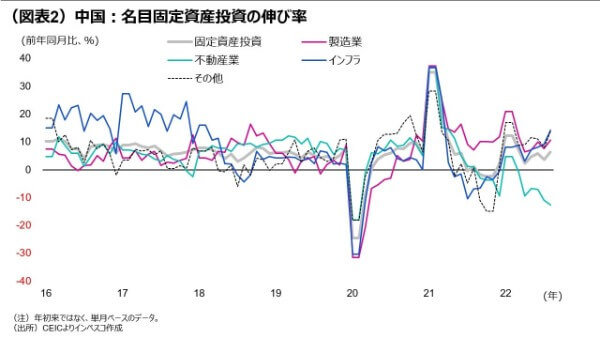

これら3つの減速圧力に直面した中国当局は、インフラ投資の促進策を打つことで景気の腰折れを回避してきました。また、製造業における投資も堅調に推移しており、景気の落ち込みを和らげる効果をもたらしてきました(図表2)。しかし、2023年については、財政刺激策による景気浮揚に限界がある点がより強く意識されるとみられます。2022年は5年に1度の中国共産党大会が開催される政治的に重要な年であることから、財政赤字の拡大をいとわずに、かなり大規模な財政刺激策が実施されました。2023年にはそうした政治要因はありません。外部環境の悪化度合いにもよりますが、2023年からの数年は、財政規律がより強く意識され、中長期的に財政赤字の大幅な拡大を回避する観点から、より保守的な財政政策が実施される公算が大きいとみられます。このため、2023年については、中国経済の成長モメンタムは、先に触れた3つの減速圧力が継続するなかで、比較的弱いまま推移すると見込まれます。もっとも、2023年の成長率を考える上では、2022年4、5月に上海のロックダウン等の実施によって成長率がかなり低かったことによるベース効果で成長率が比較的高い水準になりやすい点には注意が必要です。財政政策の積極度合いや外部環境にもよりますが、中国は2023年の実質GDP成長率として4%台後半を確保できると考えられます。

2023年においては、欧米をはじめとする先進国経済の成長率が潜在成長率を大きく下回ると見込まれる中で中国経済の成長率が4%台後半にとどまるとすれば、グローバル景気の景況感は相当弱い状態に陥ると見込まれます。この点は、国際商品市況や鉄鋼・化学などの素材価格に下押し圧力をもたらし、2023年におけるグローバルなインフレ圧力の低下につながる公算が大きいと考えられます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-155