※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

オミクロン株のまん延でグローバル景気の回復が後ずれ

オミクロン株のまん延によってグローバル景気は短期的な下押し圧力に直面しています。ただし、オミクロン株による感染拡大が4-6月期に落ち着くとすれば、先進国の景気モメンタムは経済再開によって、4-6月期には回復し、7-9月期も潜在成長率を上回る成長を続ける公算が大きいとみられます。この結果、私たちの従来の見通しよりも景気の回復が後ずれする可能性が強まっています。

オミクロン株でインフレには短期的上振れ圧力

一方、オミクロン株のまん延はインフレ圧力の上振れにつながると考えられます。しかし、オミクロン株による感染拡大が4-6月期に落ち着き、供給制約問題が年央までに和らぐとみられることから、インフレ圧力は年後半にはピークアウトすると見込まれます。

年央までには株価上昇に向けた条件がそろう公算

グローバル株式市場では、今後3~4カ月の間は、①インフレの上振れ、➁FRB(米連邦準備理事会)による金融引き締めスタンスの強まり、➂オミクロン株による企業業績への悪影響—を懸念する動きが続き、株価の振れが大きくなりやすい展開が見込まれます。しかし、年央までにはこれらの懸念がかなり和らぐことで、株価への下押し圧力が後退し、株価は緩やかに上昇する軌道に入ると予想されます。

オミクロン株のまん延でグローバル景気の回復が後ずれ

グローバル金融市場ではFRBによる今後の金融引き締めやオミクロン変異株の感染拡大などに伴う影響を本格的に織り込み、株式・債券などの資産価格が大きく変動する状況となっています。グローバル経済・金融市場の見通しについては昨年11月後半に当レポートで触れました(2021年11月18日号および11月25日号をご参照ください)が、直近での新しい展開を踏まえて、修正すべき点が出てきました。以下では、これまでの見方の修正点を軸に新しい見通しを考えてみたいと思います。

過去2カ月間の経済環境の変化として最も重要なのは、オミクロン株のまん延による経済的影響が拡大したことです。欧米などの先進国の多くでは、オミクロン株のまん延によって過去のピークをはるかに上回る新規感染者数を記録する事態となり、景気への悪影響が明確になりつつあります。アジアなど新興国でも直近で感染者数が急増しています。消費や企業行動が制約を受けていることは確かであり、足元では消費者マインドの悪化や企業活動への悪影響が顕在化しています。ただし、オミクロン株による病状は軽めであることが多く、ロックダウンなどの措置は多くの国で回避されています。直近の統計では、英国やスペインではコロナ感染者数が既にピークに達した兆しが出てきています。金融市場では、オミクロン株による経済的な悪影響は1-3月期に最も強く顕在化するものの、年央まではオミクロン株の感染が落ち着くという見方が力を得つつあります。

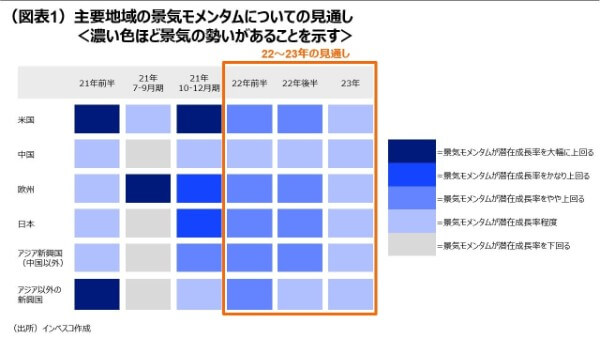

これを前提にすれば、先進国の景気モメンタムは経済再開によって今年1-3月期にボトムをつけるものの、4-6月期には回復し、7-9月期も潜在成長率を上回る成長を続ける公算が大きいとみられます。ただ、経済再開に伴う景気の回復はいつまでも続く性質のものではなく、10-12月期には景気モメンタムがそれぞれの国・地域の潜在成長率程度へと弱まることが想定されます。その後の2023年は先進各国・地域とも潜在成長率程度の成長軌道をたどると見込まれます。新興国については、ワクチンや治療薬の普及が先進国よりも遅れるとみられることから、オミクロン株のピークアウトで景気が改善する時期は先進国よりも遅くなるとみられ、4-6月期の景気も弱めになると考えられますが、年央までには回復方向に転換すると見込まれます(図表1)。

昨年11月時点に私が想定した見通しでは、グローバル景気が2022年前半に経済再開の恩恵を享受することで比較的速いペースでの成長を続けるものの、2022年後半には成長率が潜在成長率並みに低下して安定的な成長期に入るとの見方をしていました。今回の新しい見通しでは、2022年前半はオミクロン株の影響から従来みていたよりも成長が弱めになるものの、2022年7-9月期まで経済再開の恩恵が及ぶことで、2022年後半は従来見通しよりも高めの成長率を想定しています。

オミクロン株でインフレには短期的上振れ圧力

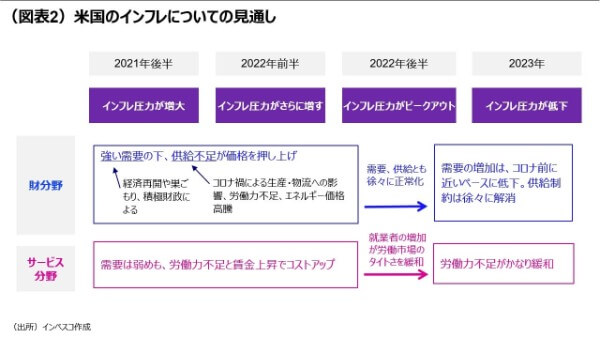

それでは上記の景気見通しの修正を受けてインフレ見通しをどのように考えればよいのでしょうか。結論から言うと、オミクロン株のまん延がインフレ圧力の上振れにつながると考えられます。オミクロン株のまん延によってロックダウンなど強力な行動制限措置が実施されるのであれば、消費への悪影響が強く顕在化する形でインフレに下押し圧力が働くはずです。しかし、先進各国において、ロックダウンのような消費に大きな制約をもたらす措置が導入される可能性は低いとみられます。現実には、オミクロン株のまん延によって先進国における高水準の巣ごもり需要が持続し、モノ(=財)消費需要の強さがインフレ圧力につながる可能性が高いとみられます。また、米国など労働力不足が深刻化している国では、オミクロン株のまん延によって就業に慎重化する人々が増加し、労働参加率の改善による労働力不足の解消が先延ばしになる公算が大きいとみられます。労働力不足が供給制約の問題を悪化させることによってもインフレ圧力が強まると考えられます。

このため、先進国でのインフレは短期的にはこれまで想定していた以上に上振れる可能性が高いとみられます。ただし、先に触れたように、オミクロン株による感染拡大が4-6月期に落ち着くと想定すると、供給制約問題も年央までに和らぐとみられ、インフレ圧力は年後半にはピークアウトすると見込まれます(図表2)。

年央までには株価上昇に向けた条件がそろう公算

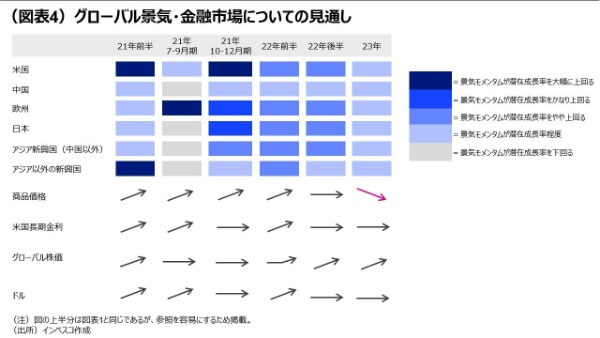

それでは新しい景気・インフレ見通しを踏まえて、米国を軸とした金融市場の動きを考えてみたいと思います。米国債券市場については、年初来、長期金利の上昇が目立っていますが、当レポートの先々週号(「米国長短金利はどこまで上昇?」、2022年1月20日号)で触れた通り、米10年金利が年央までに2%強まで上昇した後、インフレ率のピークアウトとともに期待インフレ率が低下することで、年末には2%弱の水準に落ち着くと予想しています。この見方は、FRB(米連邦準備理事会)が今後実施するとみられるQT (Quantitative Tightening:量的引き締め)の規模が9000億ドル程度になるとの見方を前提にしたものですが、1月25~26日に開催されたFOMCにおいて、今後のQTを「大規模に」実施するとのステートメントが出されたことや直後の記者会見でパウエル議長がタカ派的な発言に終始したことを受けて、金融市場では今後のQTの規模が2~3兆ドルに達するのではという見方が強まっています。仮にQTによる月間の再投資を実施しない上限額が今後最大で750億ドルに定められる場合は、年末時点での米10年金利が2.0%を少し上回る水準となる可能性が高いと考えられます。

一方、米国株式市場については、年初来、下落基調で推移しており、それがグローバル株式市場全体の軟調につながってきました。米国株が年初来で下落基調となっている背景としては、①足元でインフレ率が上昇しているだけではなく、オミクロン株のまん延によってインフレ率がさらに高まるとの懸念が台頭しており、コストプッシュによる企業業績への悪影響が懸念されていること、➁インフレの上振れに対してFRBが利上げやQTの面で市場が想定する以上の引き締め策を実施する懸念が強まっていること、➂オミクロン株の感染拡大による企業業績への悪影響が不安視されていること—が大きいと考えられます。特に、➁の要素はテクノロジー関連株などの成長株に調整をもたらす一方、➂の要素は景気敏感株を中心とするバリュー株に重しとなりました(図表3)。

これらの要素は、今後3~4カ月の間は株式市場における不透明感をさらに強める可能性があり、米国株式市場では短期的にボラティリティーが上昇する展開が見込まれます。しかし、4-6月期にはオミクロン株による感染が落ち着きを見せ始めるとみられ、➂の要素は和らぐことが予想されます。また、年央までには、FRBによる今後の金融引き締めについての規模やスピードがかなりの程度株価に織り込まれることで、➁の要素による株価への悪影響には出尽くし感が生まれると予想されます。さらに、年央あるいはそのすぐ後にはインフレ率のピークアウトが視野に入り、①の要素がもたらす懸念は後退に向かうと考えられます。年央までには株式市場におけるこれらの3つの懸念がかなり和らぐことで、米国やグローバルな株価への下押し圧力が後退し、株価は緩やかに上昇する軌道に入ると予想されます(図表4)。当面のリスクとしては、米国のインフレの上振れやそれに伴うFRBのタカ派化、ロシア・ウクライナの関係悪化に伴う世界的なエネルギー価格の上昇に注意が必要です。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2022-012