※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

●2020年も、グローバル投資家はファクター投資戦略への配分を引き続き増やす可能性が高く、ますますダイナミックにファクターを利用するようになると見込まれます。

●マルチ・ファクター戦略は、ポートフォリオの分散確保の手段としてますます主流になっています。

●ファクター投資を債券にも適用できると考える回答者の比率が大幅に増え、主流化の兆しが見え始めています。

ファクター戦略はお客様の目的を達成するためのさまざまなアプローチに対して補完的な役割を果たすことが可能であることから、システマティックかつ証拠に基づいたファクターの活用はもはや恒久トレンドの一部になっているとインベスコでは考えています。一般的なお客様は、株式投資からファクター戦略の利用を始めることが多いですが、お客様次第で、その活用の仕方もさまざまです。

2020年も、グローバル投資家はファクター投資戦略への配分を引き続き増やす可能性が高く、経験が増すにつれ、投資家のファクターの利用は株式以外の資産クラスに拡大し、ますますダイナミックにファクターを利用するようになると見込まれます。最近、投資家は、(普及していたバリューから)モメンタム、クオリティ、低ボラティリティなどのファクターにリバランスすることによって、ファクター・エクスポージャーを分散化しており、ファクターを検討する際にも、よりカスタマイズされたポートフォリオの構築や実施を進めてきました。2018年と2019年は、一部のファクターにパフォーマンス面で課題が残ったものの、投資家のファクター投資全般に対する信頼は、引き続き高まっているようです。

ファクター投資は、期待リターンに関連した情報を有する客観的かつ観察可能な特性に基づいて、個別銘柄の選択とウエート付けを行うことです。現在認められているファクターは、厳密な学術研究に基づいており、分散されたポートフォリオにおいて費用対効果の高い資産の定量化が可能という特徴があります。重要なことは、ファクターは期待リターンとの関連が今後も続くと予想される合理的な根拠と結びつく必要があるということです。

目次

ファクター投資の採用は引き続き増加

2019年10月に発表された「インベスコ・グローバル・ファクター・インベストメント・スタディ2019」によると、アジア・太平洋、EMEA(欧州、中東、アフリカ)、北米で調査の対象となった投資家の約半数(45%)が、2018年と2019年にファクター投資の配分を増やしたと回答しており、その結果、同期間のファクター投資戦略への平均配分は機関投資家では16%から18%に、リテール部門の投資家では11%から14%に、ともに増加しました。そして、今後3年間にファクターへの配分を増やすとの回答は59%に上りました。

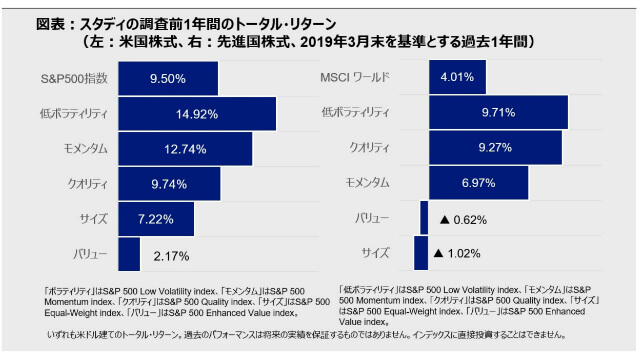

加えて、回答者の60~65%が、ファクター投資のパフォーマンスが期待通りか期待以上だったと回答しています。同スタディの調査直前の1年間は、バリューやサイズ(小型)といった一部の株式スタイル・ファクターが時価総額加重インデックスをアンダーパフォームしましたが、一方で、モメンタム、低ボラティリティ、クオリティなどのその他のスタイル・ファクターは、同期間にアウトパフォームする傾向にありました(下記の図表ご参照)。

投資家は「バリュー」以外のファクターを模索

市場環境が異なれば、異なるファクターがアウトパフォームあるいはアンダーパフォームすると予想されるため、マルチ・ファクター戦略は、ポートフォリオの分散確保の手段としてますます主流になっています。

「インベスコ・グローバル・ファクター・インベスティング・スタディ2019」によると、投資家は、どのファクターを採用、あるいは除外するかについて、より積極的な意思決定を行っていました。そうした決定の一つは、当初広範に採用されたバリュー・ファクターへのエクスポージャーを引き下げる一方で、モメンタム、クオリティ、低ボラティリティなどの他のファクターの採用を増やしていることです。株式戦略では、2018年に比べ、モメンタムへの配分が16%、クオリティが15%、低ボラティリティが6%、それぞれ増加している一方で、バリューの配分は9%減少するなど、投資家のリバランスは顕著となっています。それでも、近年の比較的低調なパフォーマンスにもかかわらず、バリューは、リテール部門の投資家と機関投資家の双方で依然として最も広く支持されているファクターとなっています。

急増する債券ファクター投資への需要

この1年間は、ファクター投資を債券にも適用できると考える回答者の比率が大幅に増えました。現在、機関投資家の約70%、リテール部門の投資家の約78%が、ファクター投資を債券に適用可能と考えています。利回りが過去最低水準に近い状態にあり、世界で取引されている債券の約4分の1がマイナス金利となっている状況を踏まえ、債券の資産クラスで付加価値を生み出す代替手段への関心が高まってきています。ファクター投資は、現在のように利回りに制約がある環境下でも、高い透明性と費用対効果を伴いながらリターン源泉を捉えることができるソリューションとなりえます。

債券ファクター投資戦略に対する需要と供給のギャップに対応するため、債券ファクターの研究と運用商品の開発がともに続けられています。投資家がエクスペリエンス・カーブに沿って移動する(ファクター投資の経験を深める)につれて、債券ファクター戦略への需要はさらに高まることでしょう。

ファクター配分におけるダイナミック・アプローチの普及

「インベスコ・グローバル・ファクター・インベスティング・スタディ2019」では、3分の1というかなりの数のファクター投資家が、ファクターの配分に際してパッシブ・アプローチではなく、個別口座や合同運用のミューチュアル・ファンド、上場投資信託(ETF)プロダクトを通じたアクティブ戦略の実行を選択していることがわかりました。また、ファクター・インデックスを用いたパッシブ戦略の実行を選択した投資家のほぼ半数がカスタマイズド・インデックスの設定を志向しています。こうしたカスタム・アプローチは、より優れたファクターの管理のほか、ファクターの定義や測定基準に関するより強いコントロールを投資家に提供できる可能性があります。

投資家は、自身のファクター・エクスポージャーに適度に長期的な視点を持っていますが、これは、投資家が自分たちのファクター配分に静的アプローチを採る余裕があるという意味ではありません。これは、より長い実績を持つ洗練されたファクター投資家で特に顕著です。

ファクター研究の「ホット・イシュー」

ファクターの研究では、なぜファクターが市場を上回るリターンを伴うと期待されるのか(すなわち、それがリスクの対価なのか、行動的洞察なのか、あるいは市場構造なのか)に注目が集まっています。今後の研究ではもっぱら、行動的洞察や市場構造に関する洞察の開拓に関する新たな情報の発見にかなりの部分が費やされるでしょう。

ファクター・タイミング(市況に応じてファクターの配分を機動的に変更すること)は依然として興味深い分野ではありますが、研究の結果、分散の犠牲や多額の取引コストなくしてこれを実行することは非常に難しいということが明らかになってきています。一方、ポートフォリオ構築に関しては、非常に単純なアプローチほど、より洗練されたアプローチよりも優れていることが多いという興味深い課題がこの1年間に浮上しており、新たな研究分野となっています。

ファクターとしてのESGは依然として議論の余地があるテーマ

今後の市場の展開に目を転じると、多くのアセット・オーナーが、ファクターの考え方とESG(環境、社会、ガバナンス)との相互作用についてよく分からないと回答しています。機関投資家の4分の1以上(28%)が、ESGを独自のファクターだとみなしている一方で、49%はESGをファクターが組み合わさったものだとみなしています。分析の複雑さと、容易に入手可能なデータおよびツールの欠如を踏まえると、アセット・オーナーがこうした問題をよりよく理解するためには、外部のパートナーの支援が必要になります。

ESGの検討事項のファクター投資への統合が進むとの予想がますます増えています。過去のデータによれば、ESGファクターはリターンを予測するものではないとの意見がほとんどでしょうが、特定の状況では、ポジティブまたはネガティブな予想がESGエクスポージャーやESGスコアの変化に関係する場合がありえます。さらに重要なことに、ファクター投資家は、投資にしばしば影響力を及ぼそうとする最終顧客の期待に応えることを目的として、例えば二酸化炭素排出量データをポートフォリオ運営に取り組もうと模索しています。

まとめ

全体的に、投資家によるファクター投資戦略の採用への意欲は高まっています。ファクターの利用がポートフォリオ全体に広がり続けているという事実は、ファクター投資が、伝統的なアクティブ運用の低コストの代替商品としてだけでなく、透明性が高く、効率的なポートフォリオ構築手段として、戦略的な基盤が強まっていることを示していると私たちは考えています。

「ファクター投資は、伝統的なアクティブ運用の低コストの代替商品としてだけでなく、透明性が高く、効率的なポートフォリオ構築手段として、戦略的な基盤が強まっています。」

2019年11月19日

ミカエル・フライキン

スティーブン・クアンス

ブレイズ・ウォーレン

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2019-148