※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

日本株が短期的に上振れる可能性が高まる

衆院選での自民党の勝利と日本における経済再開の本格化により、日本株は、過去数カ月間に欧米株に対して出遅れ感が目立っていた局面(図表1)を脱し、年末・年始に向けて欧米株にキャッチアップする局面に入った可能性が高いと考えられます。

大規模な短期的経済対策を実行する日本の「特殊性」

実は、世界の先進国を見渡すと、現時点で大規模な短期的経済対策を講じる日本はやや特殊です。この点は短期的な日本株投資への短期的な魅力を高める効果をもたらすとみられます。

経済再開による恩恵がようやく日本株にも

日本の10-12月期の成長率が大きく上振れる可能性が出てきました。日本が経済再開の恩恵を享受する見通しである点も、既にその恩恵を享受している欧米株に対して日本株が短期的にアウトパフォームする可能性を高めています。

賃上げ税制と温暖化ガス削減策にも注目

日本株を中期的にサポートする可能性のある材料として、①賃金引き上げを促進する税制改革と、➁温暖化ガス排出削減に向けての政策―も注目されます。

日本株が短期的に上振れる可能性が高まる

日本の株価が短期的に上振れる可能性が高まっています。私は、グローバル株式市場では年内は株価が横ばい圏で推移する公算が大きいとの見方を変更していません(当レポート10月7日号「グローバル株式市場の当面の注目ポイント」をご覧ください)。しかし、日本株については、過去数カ月間に欧米株に対して出遅れ感が目立っていた局面(図表1)を脱し、年末・年始に向けて欧米株にキャッチアップする局面に入った可能性が高いと考えています。振り返ってみると、日本株の値動きが欧米株に出遅れていたのには、①日本において、ワクチン接種の普及に伴う経済再開の動きが欧米よりも遅れた、➁総選挙で与党が敗北するリスクが意識されていた―という2つの要因があったと考えられます。日本でのコロナ感染状況は大きく改善し、10月に入ってからは人々の外出が増加、民間消費の回復を軸とした経済再開の動きが足元で強まってきました。それにもかかわらず株価の戻りが弱かったのは、衆議院選挙を巡る政治的不透明感が強かったためと思われますが、先週末に実施された衆議院選挙で自民党が絶対安定多数を獲得して勝利したことで、当面の政治的不透明感は大幅に後退し、経済再開の動きと合わせて日本株を見直す動きが強まりつつあります。

岸田政権による新しい経済政策は日本株にとっての短期的なサポート要因になるとみられます。11月中旬に大規模な経済対策が閣議決定された後、12月上旬には2021年度第1次補正予算の成立と2022年度の与党税制改正大綱が決定され、岸田政権の経済政策が実行されるフェーズに入っていきます。株式市場の観点からは、国民への給付金やGo Toトラベル等の消費促進プログラム、10兆円規模の大学ファンドの設立が当面の注目材料です。給付金についてはその支出総額にもよりますが、民間消費の短期的な底上げにつながるとみられますので、内需関連株にはプラスに作用するとみられます。一方、大学ファンドについては、11月8日に開催された「新しい資本主義実現会議」において、岸田首相が今年度内に実現させる旨を表明しました。ファンドの実現後は、運用先として一定部分が国内株式に投資されるとみられることから、短期的な株式購入による株価押し上げ効果が見込めます。

大規模な短期的経済対策を実行する日本の「特殊性」

実は、世界の先進国を見渡すと、現時点で大規模な短期的経済対策を講じる日本はやや特殊です。他の先進国では、直接的なコロナ対応のために大規模なプログラムを実施するフェーズは終了しつつあります。これは、コロナ問題が大きく改善する中、財政規律がより強く意識されている欧米では、財政政策の軸足が、短期的なコロナ対策というよりも、今後の中期的な経済成長を目指す方向に向きつつあるためです。欧州連合(EU)では、イタリアやスペインなど財政基盤の比較的脆弱な国々を支援するためのインフラ投資向け支援策が実施されようとしています。また、米国でも中長期的な視点に立ったプログラムの審議が行われており、今後10年間で5,720億ドル規模の追加支出を盛り込んだインフラ投資法案が11月5日に下院で可決されて議会を通過したほか、それとは別に今後10年で1.75兆ドルの支出を盛り込んだ法案が審議されています。現在の日本が本当に短期的なコロナ対策に大規模な財政資金を振り向けるべきかどうかは別にして、総選挙でのその方向性が決まった日本は、欧米に比べて経済政策が株価にプラスに効きやすい構図が生まれていると判断できます。

経済再開による恩恵がようやく日本株にも

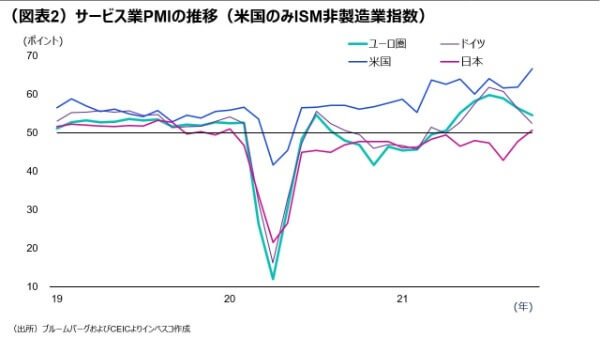

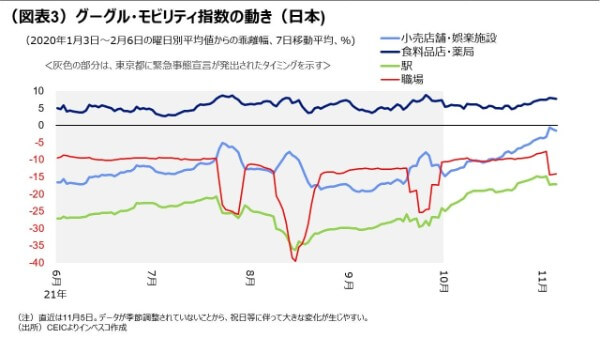

日本が、経済再開に伴う景気の加速を今後享受する見通しである点も、既に経済再開の恩恵を享受している欧米株に対して日本株が短期的にアウトパフォームする可能性を高めています。日米ユーロ圏におけるサービス業PMI(購買担当者指数、ただし米国については非製造業ISM指数)をみると、ユーロ圏では既に夏場に直近のピークを迎え、その後低下に転じています(図表2)。これに対して、日本では、10月のサービス業PMIがコロナ後のピークをつけました。飲食やイベントについての行動規制の緩和が実施されるとみられることを考えると、日本のサービス業PMIは今後さらに上向く可能性が高いと考えられます。当レポートの先週号(「民間消費の加速局面に入った日本」)で触れたグーグルのモビリティ指数はその後も上昇軌道をたどっています(図表3)。

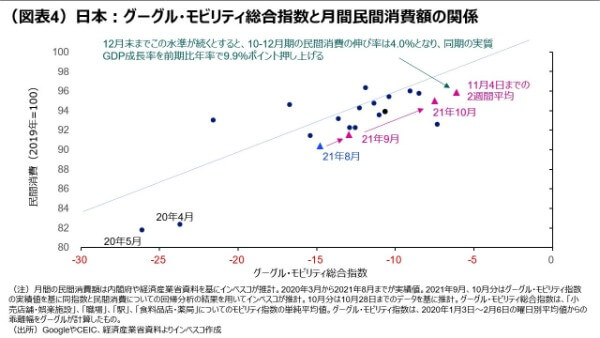

11月4日までの2週間における日本のグーグル・モビリティ指数が年末まで同じ水準で維持される場合、過去において計測されたグーグル・モビリティ指数と実質民間消費額の相関関係を適用すると、10-12月期の民間消費は前期比で4.0%増加する計算となります(図表4)。これは、同期の実質GDP成長率(前期比年率ベース)を9.9%ポイント程度押し上げることになります。この結果は相当の幅を持って解釈する必要があるものの、コロナウイルス感染状況が今後悪化しなければ、10-12月期の成長率が民間消費主導で大きく上振れる可能性が高まっていると言えそうです。

賃上げ税制と温暖化ガス削減策にも注目

経済政策面で岸田政権による短期的な経済政策が重要であることは間違いありませんが、日本株を中期的にサポートする可能性のある材料として、私は、①賃金引き上げを促進する税制改革と、➁温暖化ガス排出削減に向けての政策―にも注目しています。賃金を引き上げた企業に法人税制上の優遇措置を設ける政策は既に安倍政権の下で実行されましたが、十分な成果を上げることができなかったという評価が定着していると思われます。したがって、はっきりとした賃上げを導くためには、賃上げに伴う税制面でのメリットを現行制度よりも大幅に積み増すことが必要と考えられます。岸田政権は、「新しい資本主義」を掲げて今回の衆議院選挙キャンペーンを展開しましたが、来夏の参議院選挙の前に賃上げ促進税制を実施するためには、12月にとりまとめられる予定の2022年度税制改正大綱に政策を盛り込む必要があり、その行方が注目されます。一方、温暖化ガスの排出削減に向けての取り組みの面では、グローバルにみると欧州が先頭を走っていると考えられますが、このことは将来的に日本の産業競争力を大きく損なう可能性があります。この分野での革新的なイノベーションを促進し、日本の競争力を向上させるような政策が岸田政権の政策として採用されるのであれば、日本株にもメリットが及ぶと見込まれます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-184