※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

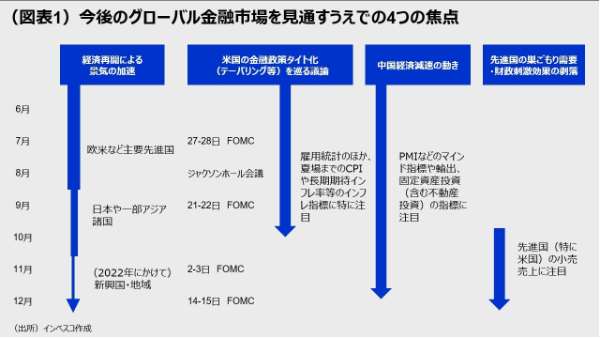

私は、今年後半から来年にかけてのグローバル金融市場を見通すうえで、以下の4つが焦点になるとみています。

①経済再開による景気の加速

欧米株式市場では、経済再開に伴う株価への織り込みはすでに最終局面にあると考えられます。ただし、市場での不透明感が完全には払しょくされていないことから、今後、ある程度の株価上昇余地があるとみられます。

➁米国での金融引き締めに向けての動き

FRB(米連邦準備理事会)によるテーパリング(債券の月間ネット購入額の減額)開始時期や利上げ開始時期を市場見通しよりも早める材料としては、雇用情勢やCPI上昇率など実際のインフレ率の動き、中長期的なインフレ期待が挙げられます。特に、今年の夏場までは、労働力不足による雇用コストの上昇や、経済再開に伴うサービス・財需要の急増によるインフレによって長期のインフレ期待が強まるかどうかに注意したいと思います。

➂中国経済の減速の動き

長期間にわたって中国経済を支えてきた財政政策の役割が今年大きく低下することから、中国経済の減速を回避することは難しく、今年後半には金融市場におけるより大きな関心事になると見込まれます。

④先進国の巣ごもり需要・財政刺激効果の剥落

これまで先進国では巣ごもり需要や財政政策の効果でモノ消費が大きく増加してきました。しかし、このうち超過需要とみられる部分は早晩減少する可能性が高いと考えられます。特に、先進国全体の超過需要のほとんどを担ってきたのが米国であった点を考慮すると、今秋以降に現実化するとみられる米国におけるモノ消費の減速が、製造業への依存度の高いアジア諸国に及ぼす経済面での影響等は無視できません。

私は、今年後半から来年にかけてのグローバル金融市場を見通すうえで、①経済再開による景気の加速、➁米国の金融政策のタイト化、➂中国経済の減速の動き、④先進国の巣ごもり需要・財政刺激効果の剥落―の4つが焦点になると考えています。

①経済再開による景気の加速

といっても、これらの4つが金融市場に影響するタイミングは一様ではありません(図表1)。短期的な市場へのインパクトがもっとも大きいのは経済再開による景気の加速(①)でしょう。米国や欧州主要国の多くでは、ワクチンの普及によって新規のコロナ感染者が目に見えて減少しており、コロナ禍の下で抑制されてきたサービス消費などの需要がペントアップ需要の形で顕在化しつつあります。私が個人的に付き合いのある米国人の話では、夏休みの休暇のための飛行機や宿泊先の予約が取りづらいほど強い需要が出てきているようです。欧州でも、英独仏伊などの主要国において、これまで段階的に緩和されてきたロックダウン措置が6月末までには多くの地域で大きく緩和される見通しです。

欧米株式市場では、ワクチン接種の普及とともに、経済再開に伴う企業収益の回復を織り込んで株価が上昇する動きが強まっており、経済再開に伴う株価への織り込みはすでに最終局面にあると考えられます。広がりをみせているデルタ型変異株(インドで初めて確認された変異株)に対する警戒感が残っていることや、航空会社の国際線サービスなど経済再開に伴う業績の見通しがまだ不透明な業種・企業が存在することから、今後不透明感が薄まっていくことに伴ってある程度の株価上昇余地があるとみられますが、それほど大きいマグニチュードではないでしょう。一方、欧米と比較してワクチン接種が遅れている日本やアジアなど新興国の株式市場では、経済再開に伴う株価への効果が欧米市場ほどは株価に織り込まれていないとみられることから、今後、欧米よりもやや大きめの株価のアップサイドが見込まれます。

➁米国での金融引き締めに向けての動き

FRB(米連邦準備理事会)の金融政策について、私は7月のFOMC(米連邦公開市場委員会)においてテーパリング(債券の月間ネット購入額の減額)についての議論が開始された後、その後のFOMCでの議論を経て年末までのFOMCにおいて2022年初からのテーパリング開始が決定される公算が大きいとみています。FRBによるテーパリング開始時期をこれよりも早める材料としては、雇用情勢やCPI上昇率など実際のインフレ率の動き、中長期的なインフレ期待が挙げられます。

FRBは足元のインフレ率の上昇は一時的な動きであるとの見方を堅持しているものの、その見方を揺るがすような指標が出てくる場合には、早期引き締めを懸念した金融市場では「株価安」や「債券利回り上昇」という形で反応しかねません。特に、今年の夏場までは、労働力不足による雇用コストの上昇がインフレ圧力になりかねないうえ、経済再開に伴うサービス・財需要の増加が予期せぬインフレ圧力をもたらすリスクが高まることから要注意です。また、金融市場では、雇用・物価環境の変化に伴ってFRBが実際にどのような金融引き締めの決定をしていくかにこれまで以上の関心が注がれるとみられます。この意味で、毎回のFOMCの議事要旨の内容も注目されます。

➂中国経済の減速の動き

中国経済の減速は今年のグローバル金融市場をみるうえでの大きなテーマの一つです。私は、当レポートの2月24日号(中国景気のモメンタムは今後減速へ)や3月10日号(今年の中国は財政による成長押し上げ効果がほぼゼロに)などでその可能性に注目してきました。今年は米国景気がグローバル景気全体を強力に支えることが予想されるうえ、中国景気が既にコロナ危機から大きく回復していることで、多くの投資家はこの問題にそれほど注意を払っていないように見受けられます。しかし、長期間にわたって中国経済を支えてきた財政政策の役割が今年大きく低下することから、中国経済の減速を回避することは難しく、今年後半には金融市場におけるより大きな関心事になると見込まれます。

現在の中国景気は、輸出の力強さと不動産投資・設備投資の増加に支えられて堅調を保っていますし、今後はワクチン接種の進展とともに民間消費の回復が明確になるとみられます。しかし、年初から減速傾向にあるインフラ投資に加えて、今後は不動産分野での投資の減速や、輸出や輸出関連産業における投資の減速が加わり、中国政府が追加的な景気対策を講じない限り、景気全体としては緩やかに減速していく可能性が高いとみられます。こうした動きは、鉄鋼や化学など中国の需要に対する依存度の高い分野での製造業の減速や国際商品市況のピークアウトにつながる可能性が高く、今後注目していく必要があります。

④先進国の巣ごもり需要・財政刺激効果の剥落

コロナ禍で巣ごもり消費が拡大したことが、積極的な財政政策による給付金などの政策とともに、製造業のグローバルな回復をけん引してきました。しかし、ワクチンの普及に伴う経済再開でサービス消費が盛り上がることが予想される中、モノ消費のうち、超過需要とみられる部分は早晩減少する可能性が高いと考えられます。特に、先進国全体の超過需要のほとんどを担ってきたのが米国であった点を考慮すると、今秋以降に現実化するとみられる米国におけるモノ消費の減速が、製造業への依存度の高いアジア諸国に及ぼす経済面での影響等は無視できません。この点については当レポートの6月3日号(迫る「巣ごもり需要」の剥落と金融市場)で詳しく論じていますが、その後公表された米国の5月分小売売上は、前月比で1.3%の減少に転じています。経済再開に伴って自動車や衣類などへの需要が今後一時的に高まるとみられるものの、その一時的な需要が大きければ大きいほどその後の落ち込みも大きくなるとみられることから、今後の米国を中心とする先進国の小売売上など各種モノ消費指標が注目されます。今後、当面の間、以上の4つのポイントについて当レポートで継続的にフォローし、内外金融市場への意味合いとともにお伝えしてまいります。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-111