※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

米長期金利の上昇に直面する株式市場

グローバル株式市場は高値圏の中での不透明感に直面しています。2月下旬以降、FRB(米連邦準備理事会)が、従来想定されていたよりも前倒しで利上げを再開するという見方が強まり、実質金利の上昇による株価下落につながったと考えられます。

FRBの政策スタンスを踏まえると大幅な株安は考えにくい

もっとも、今後長期金利のさらなる上昇が大幅な株価下落につながる可能性は低いと考えられます。そうした可能性が顕在化する場合には、FRB高官によるけん制やFRBによる債券買入れペースの引き上げが視野に入るでしょう。

バリュー株が上昇基調を維持している点は相場の強さを示唆

2月下旬の株価下落局面において株価が下落したのは、昨年の秋まで相場をけん引してきたグロース株であり、バリュー株は上昇基調を維持していました。バリュー株の上昇基調に変化がなかったことは、業績の堅調さを背景とした相場の強さを示すものと言えるでしょう。株価の振れが大きくなりやすい点には今後も要注意ですが、日米ともに、企業業績の改善が株価をサポートする展開を予想します。

米長期金利の上昇に直面する株式市場

グローバル株式市場は高値圏の中での不透明感に直面しています。米S&P500種指数は4,000ポイントの大台乗せを前にして、2月下旬にいったん調整局面に入りました。長期金利の急上昇に対する懸念が強まったことが株価調整の背景です。米国では、コロナワクチンが徐々に普及することによって新規のコロナ感染者数が大きく減少してきており、景気改善の動きが明確になってきました。そうした中、バイデン政権が提案する1.9兆ドル規模の追加経済対策が米下院を2月27日に通過し、成立に向けて上院での審議を待つばかりとなりました。金融市場は経済対策の規模感として1~2週間前までは1兆ドル台半ば程度を見込んでいたと思われますが、現時点では、1.9兆ドルに近いパッケージの成立が想定されています。景気の先行きについての期待感が強まる中で、FOMC(米連邦公開市場委員会)参加者が長期金利を容認するととれる発言をしたことで米10年国債利回りは、2月25日に1.5%の大台を超えることとなりました。

これまでと違うのは、米10年国債利回り上昇のけん引役が、これまでの期待インフレ率ではなく、実質金利に変わった点です。ブレイクイーブン期待インフレ率(今後10年の年平均)は3月1日時点で2.16%と、2月上旬から大きな変化がありません。その一方で、実質金利(名目金利から期待インフレ率を引いた計数)は、2月中旬のマイナス1%程度から、3月1日にはマイナス0.74%へと上昇しました(図表1)。インフレ期待の上昇は企業のマージン拡大期待に結び付きやすく、株価上昇要因と言えますが、実質金利の上昇は企業にとっては金利負担が増加するとの懸念を生みやすい部分があります。2月下旬の米国での株価調整は実質金利上昇がもたらす負の側面が懸念された面が大きいと考えられます。

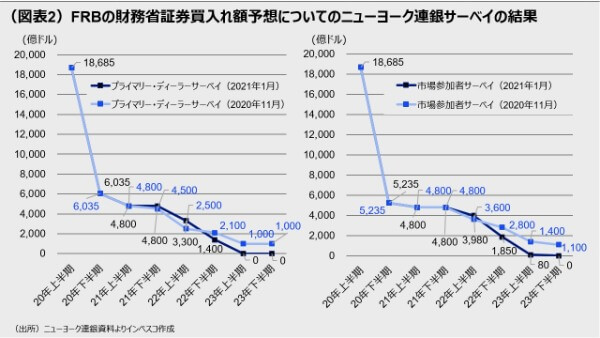

実質金利が上昇したのは、景気回復への期待の強まりがFRB(米連邦準備理事会)の金融政策についての市場見通しに変化をもたらしたためです。ニューヨーク連銀によるプライマリー・ディーラーや投資家へのサーベイをみると、既に1月の段階で、市場参加者のテーパリング(FRBによる債券買入れペースの縮小)についての見通しが変化していたことがわかります(図表2)。具体的には、昨年11月のサーベイにおいては市場参加者の多くは2022年前半にテーパリングが始まった後、2023年後半になってもテーパリングは終わらず、FRBが債券購入を継続させる姿を想定していました。しかし、今年1月のサーベイでは、テーパリングが2022年前半に開始された後、2022年後半でFRBによる債券買入れが終了するとの見方に変化しました。債券購入終了後のステップは、利上げです。2月下旬以降は、FRBが従来想定されていたよりも前倒しで利上げを再開するという見方が強まり、それが実質金利の上昇につながったと考えられます。

FRBの政策スタンスを踏まえると大幅な株安は考えにくい

FRBは株式市場についての評価を極力控えていますが、これはFRBが株式市場の動きに無頓着でいることを意味しません。株価の動揺は負の資産効果を通じて民間消費に下押し圧力をもたらしやすく、その意味ではFRBは株価動向に大きな注意を払っていると考えられます。したがって、今後株価が大きく調整するような局面に入る場合は、FRB高官が長期金利の上昇を容認する発言を控え、それが株価のサポート要因になることが想定されます。

私は、今年1月上旬に、今年末時点での米10年国債利回りについての予想を1%台半ばに引き上げましたが、現時点でもその見方に変更はありません。これまでのところは市場の想定を上回る速いペースで長期金利が上昇してきましたが、米国の長期金利水準が上昇したことで、欧州や日本など先進国や新興国の投資家にとって米国の債券市場は投資先としての魅力を取り戻しつつあります。新興国では、経常収支の改善に伴う外為介入の結果増加した外貨準備の投資先を考えねばならない状況になっていますが、投資先としての第一の選択肢は米国の債券市場でしょう。

最近のパウエルFRB議長の発言から読み取れるのは、現在のFRBが懸念しているのはコロナ問題がもたらした景気悪化により失業率が大きく上昇したことであり、インフレではない点です。特に、コロナ禍の中で中低所得者層の雇用情勢が悪化しており、FRBは最大雇用の達成のため、資産価格が上振れるリスクをそれほど重視せずに金融緩和政策を長期間続ける姿勢を明確にしています。この点を踏まえると、実質金利が今後景気の足を引っ張るほど上昇する場合には、FRBによる債券買入れペースが引き上げられる可能性が出てくると考えられます。現行の枠組みでは、FRBは財務省証券を少なくとも月間800億ドル、モーゲージ担保証券を少なくとも同400億ドル以上買入れる方針です。したがって、現行の枠組みにおいて、月間1200億ドルを超える規模の債券を買入れることは不可能ではありません。

バリュー株が上昇基調を維持している点は相場の強さを示唆

私は当レポート2月10日号(「米国株ラリーと当面の注意点」)において短期的に株価の振れが大きくなりやすい点には注意が必要であることを指摘しましたが、その見方は今も変わりません。その一方で、2月下旬の株価下落局面において、グロース株からバリュー株へのローテーションが進行している点は重要です。日米両国において、株価が下落したのは、昨年の秋まで相場をけん引してきたグロース株であり、バリュー株は上昇基調を維持していました(図表3)。2020年10-12月期決算での企業業績が日米ともに上振れたこともあり、企業業績は継続的に上方修正されています。長期金利の上昇は借り入れ負担を上昇させるという点で本来は多くのバリュー銘柄にとって下落要因となりますが、そうした中でもバリュー株の上昇基調に変化がなかったことは、業績の堅調さを背景とした相場の強さを示すものと言えるでしょう。株価の振れが大きくなりやすい点には今後も要注意ですが、日米ともに、企業業績の改善が株価をサポートする展開を予想します。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2021-034