※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

景気回復が株式などのリスク資産の好パフォーマンスを後押しすると予想

2021年は、先進国が年前半に、新興国の多くは年後半に経済成長が加速する時期に入るとみられます。過去の景気回復期でそうであったように、2021年も株式やハイイールド債、バンクローンなどリスク資産のパフォーマンスが良好になると予想されます。一方で、米国の長期金利がさらに緩やかに上昇することで、過去数カ月継続してきたドル安基調に歯止めがかかる展開を予想します。金融市場のリスクとしては、コロナ問題に伴う不確実性が強い状況が続く点に引き続き注意が必要です。

アジアを軸とする新興国資産に注目

地域別に見通すと、これまで株価の回復が遅れているものの、今後の経済ファンダメンタルズの改善が見込まれるアジアを軸とした新興国の株式が特に注目されます。日本の株式市場については、2021年前半はやや弱含むものの、年後半には、資本財輸出が復調し、株価が再び上昇基調に転じるとみられます。

海外勢と米家計による米国株式の買入れが続くかどうかに注目

2020年7-9月期の米国株式市場では、米国家計と海外勢による大規模な買入れが株価上昇をけん引しました。米国家計は2020年4-6月期と7-9月期に債券を大規模に売り越す一方で株式を買い越しました。今後、家計によるこの動きが、「グレート・ローテーション」と呼ばれる債券から株式への中期的な選好の変化につながっていくかどうかが注目されます。

景気回復が株式などのリスク資産の好パフォーマンスを後押しすると予想

グローバル経済は既にコロナ危機による最悪期を脱して回復プロセスに入りました。足元ではコロナ感染の拡大によってグローバル景気が一時的に落ち込むリスクが強まっていますが、2021年には本格的な回復が視野に入ります。先進国は、2021年前半には、ワクチンの普及により、感染の連鎖が断ち切られる「集団免疫」の状態に向かって大きく前進すると予想されます。欧米の多くの主要国では、2021年後半には実質GDPがコロナ問題が発生する直前の水準を回復すると見込まれます。新興国では、国・地域によるばらつきが大きいものの、2021年後半にはワクチン接種の拡大による景気回復の加速局面に入るとみられます。

過去においては、景気回復期には株式やハイイールド債、バンクローンなどリスク資産のパフォーマンスが良好となる傾向がありました。2021年にも同様の傾向になると考えられます。過去半年間、米国を始めとする主要先進国の株価は、企業業績予想の上方修正がけん引する形で上昇軌道をたどってきましたが、この動きは2021年も継続する公算が大きいと考えられます。過去のグローバル景気拡大局面では、FRB(米連邦準備理事会)が予防的な引き締め措置を講じることで金融市場に動揺が及ぶケースがありましたが、FRBが8月に「平均インフレ目標政策」を採用したことで、今回の景気回復局面では予防的引き締めの可能性は大きく後退し、長期間にわたって金融緩和政策が継続することが予想されます。この点も株式などのリスク資産には追い風となるでしょう。

一方、コロナ危機の中で利回りが大きく低下した米国債市場では、2021年は長期金利が緩やかに上昇する展開が見込まれます(当レポートの先週号「FRB金融政策の道筋を読む」をご参照ください)。景気回復に伴ってインフレ期待が高まりやすい中、高水準の財政赤字が続くことで、FRBが現在のペースで資産買入れを続けたとしても需給関係の悪化で長期金利が上昇すると見込まれます。欧州や日本の長期金利が比較的安定するとみられる中で米国金利の上昇基調が続けば、長期金利差が拡大し、これまでのドル安基調に歯止めがかかることが予想されます。

他方、コロナ問題に伴う景気の不透明感は依然として強いことには注意が必要です。不透明感の強さは資産価格の比較的大きな振れを伴いやすいと考えられます。コロナ関連のリスクとしては、ワクチンが普及する前にコロナの感染問題がさらに深刻化したり、各国の財政出動の効果が途切れてしまうようなリスク、ワクチンに重大な副作用がみつかるリスクがあり、景気見通しの下方修正に伴って金融市場への悪影響が顕在化する可能性があります。コロナ以外のリスクとしては、米中対立の悪化や北朝鮮問題に伴うリスクが重要でしょう。これらのリスクが顕在化するような場合には、FRBなどの各国中央銀行がどのような追加的金融緩和策を講じるかが焦点となります。

アジアを軸とする新興国資産に注目

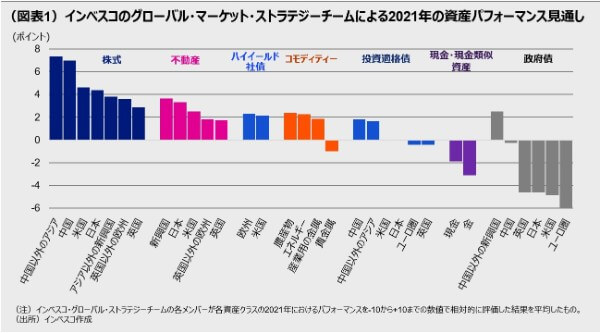

インベスコのグローバル・マーケット・ストラテジーチームでは、チームに属するストラテジストを対象にアンケート調査を実施し、主要な資産クラスの2021年におけるパフォーマンス見通しについての評価を最高(10ポイント)から最低(-10ポイント)までの段階で集計しました。その結果は図表1の通りですが、最も評価が高い資産が「中国以外のアジア株式」、「中国株式」という結果となりました。アジアの多くの国・地域ではこれまで株価の回復が遅れていたこともあり、今後の景気回復に伴う株価の上昇余地が特に大きいと考えられます。

日本市場については、2021年前半の段階では、先進国でのワクチンの普及に伴って、コロナ患者数が相対的に抑制されていたという強みが失われることになるでしょう。また、グローバルにみた設備投資が弱めで推移するとみられる点も2021年前半の日本株にはマイナス材料となりそうです。しかし、アジアを軸とした新興国での景気回復の動きが強まる2021年後半に入ると、日本からの資本財輸出が復調し、回復の動きをサポートすると見込まれることから、日本の株価は再び上昇基調に転じるとみられます。

海外勢と米家計による米国株式の買入れが続くかどうかに注目

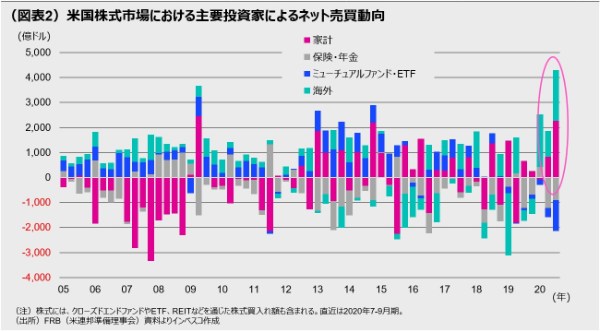

今年は米国株が3月の底値から持続的な上昇を続けたことがグローバルな株式市場の好調をけん引したと言ってよいでしょう。2021年についても、米国株式市場が好調を維持するかどうかが、グローバル金融市場についての見通しを大きく左右すると思われます。この観点から私が注目しているのが、米国株の主体別売買動向です。12月10日にFRBが公表した資金循環統計によれば、2020年7-9月期においては、米国家計によるネットの買入れ(2,271億ドル)と海外勢によるネットの買入れ(2,028億ドル)が株式市場における主要な買い手であったことが明らかとなりました(図表2)。2020年7-9月期は、米国家計と海外勢が同4-6月期に続いて米国株を大幅に買い越したことで、株価上昇をけん引したと言えます。

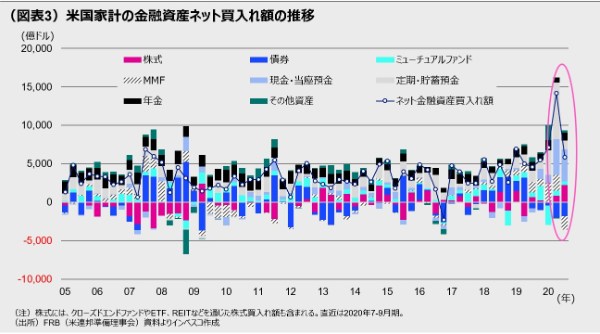

同じFRBの統計によって米国家計による金融資産の買入れの推移をみると、2020年4-6月期と7-9月期に大規模な株式の買入れを行った一方で、債券については大規模に売り越していたことがわかりました(図表3)。この米国家計の行動が、「グレート・ローテーション」と呼ばれる、債券から株式への中期的な選好の変化の兆しなのか、あるいは、同時期に政府からの移転所得(給付金が中心)によって家計貯蓄が積み上がったことを背景とする一時的なリスク選好度の上昇によるものか、現時点では判断がつきませんが、2021年における株式市場をみるうえで、米国家計や海外勢の動きが引き続き米国の株価を左右する鍵になるとみられます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2020-189