※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

米CPI統計でリスクオン局面入りをうかがう

PDF版はこちらからご覧ください。

要旨

米CPI統計は市場予想通りに減速

5月15日に公表された4月分米CPI(消費者物価指数)統計でインフレの落ち着きが示されたことで、グローバル金融市場はリスクオン局面入りをうかがう展開となってきました。

7月FOMCでの利下げの可能性が上昇

直近の景気指標等をふまえて、FRB(米連邦準備理事会)が年内の2~3回の利下げを実施するという見通しを維持したいと思います。4月分の米CPI統計は、7月のFOMC(米連邦公開市場委員会)において利下げが開始される可能性を高めたと考えられます。

2025年における市場の利下げ見通しにも注目

直近の金融市場での注目される動きとして、2025年から先の利下げ見通しが株式・債券市場において重要さを増していることも見逃せません。

米CPI統計は市場予想通りに減速

米国労働統計局が5月15日に公表したコアCPI上昇率は、前月比で0.3%、前年同月比で3.6%を記録しました。前月比でみたコアCPI上昇率は、1月から3月まで3カ月連続で0.4%と、コンセンサスを上回り続けました。主要な景気指標が上振れたこともあり、インフレ率がなかなか低下せずにFRBによる利下げの実施が遅れるとの強い懸念が金融市場で台頭し、4月における米長期金利高、株安、ドル高につながりました。5月に入ってからは、4月分のISMサービス業指数が市場予想を下回る形で低下するとともに、4月分の雇用統計で平均賃金の伸びの低下と非農業部門労働者増加ペースの減少が明らかになったことで、金融市場におけるインフレ懸念はやや和らぐことになりました。そうした中、今回公表された4月分米CPI統計でインフレの落ち着きが示されたことで、グローバル金融市場はリスクオン局面入りをうかがう展開となってきました。

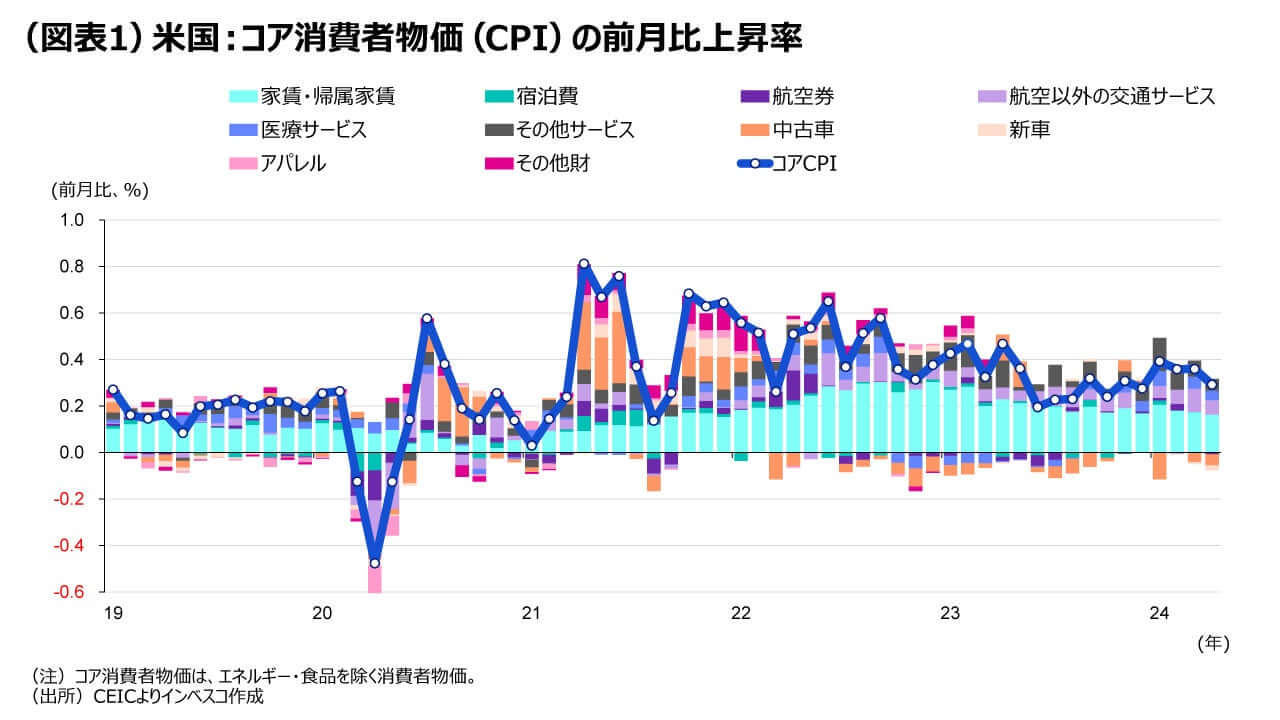

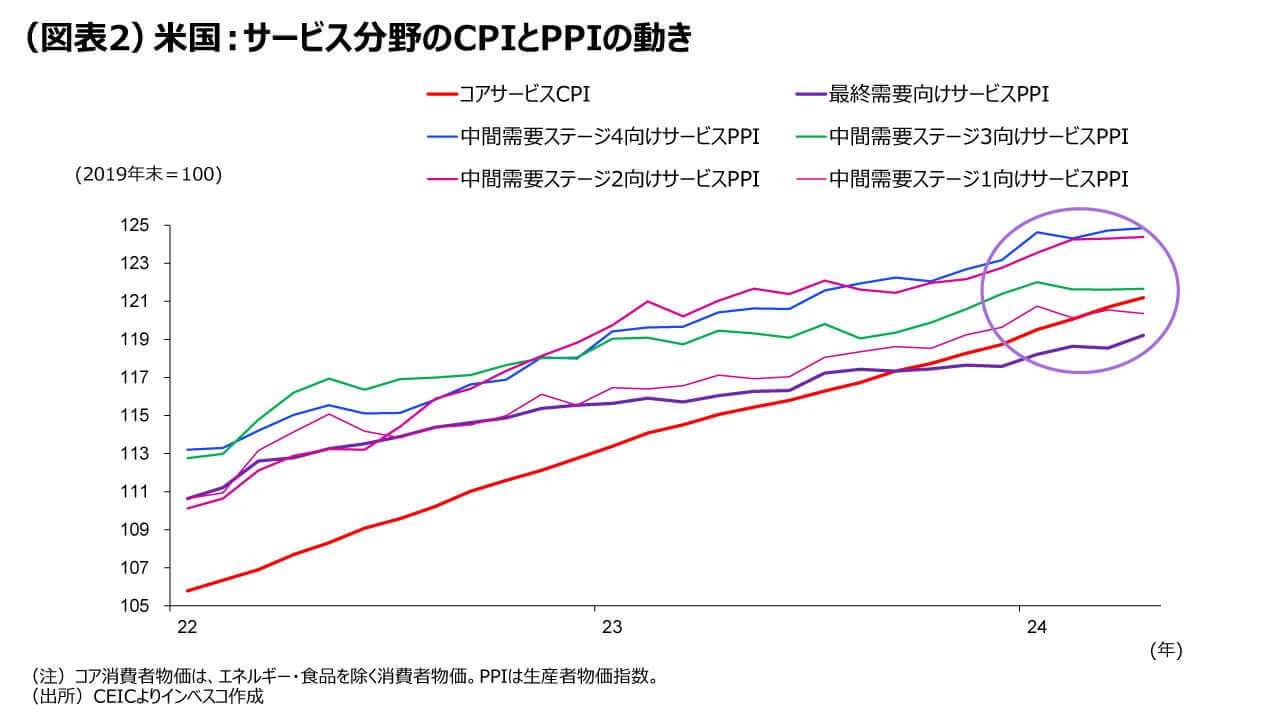

4月における米コアCPIの前月比の動きをみると、モノ(財)インフレは3月の伸びと大きく変わかりませんでしたが、サービスインフレは、帰属家賃や医療サービス、交通運賃など比較的幅広い項目で低下しました(図表1)。5月14日に公表された4月分の米PPI(米生産者物価指数)統計でも、中間需要段階でのサービスインフレが年初来の落ち着きを継続させたことが明らかとなっています(図表2)。これらの点を総合すると、基調的なインフレは低下しつつあると言えるでしょう。

7月FOMCでの利下げの可能性が上昇

今回の米CPI統計を含む主要統計の結果を踏まえて、FRBが年内の2~3回の利下げを実施するという見通しを維持したいと思います。4月分の米CPI統計は、7月のFOMCにおいて利下げが開始される可能性を高めたと考えられます。

4月分のインフレは低下したとはいえ、1~3月に3カ月連続で上振れた後であることから、景気指標がはっきりと悪化しない限り、6月11~12日に実施されるFOMCで利下げが実施される可能性は、かなり低いとみられます。一方、7月30~31日に実施されるFOMCまでには、5月分(6月12日発表)、6月分(7月11日発表)の米CPI統計が公表されますので、インフレがある程度の期間にわたって低下傾向にあったというデータを基に、7月FOMCでの利下げ実施というシナリオを描くことができます。FOMCはその後年末までに、9月、11月、12月の3回開催されますが、私はそのうち1~2回での利下げ実施を見込んでいます。

2025年における市場の利下げ見通しにも注目

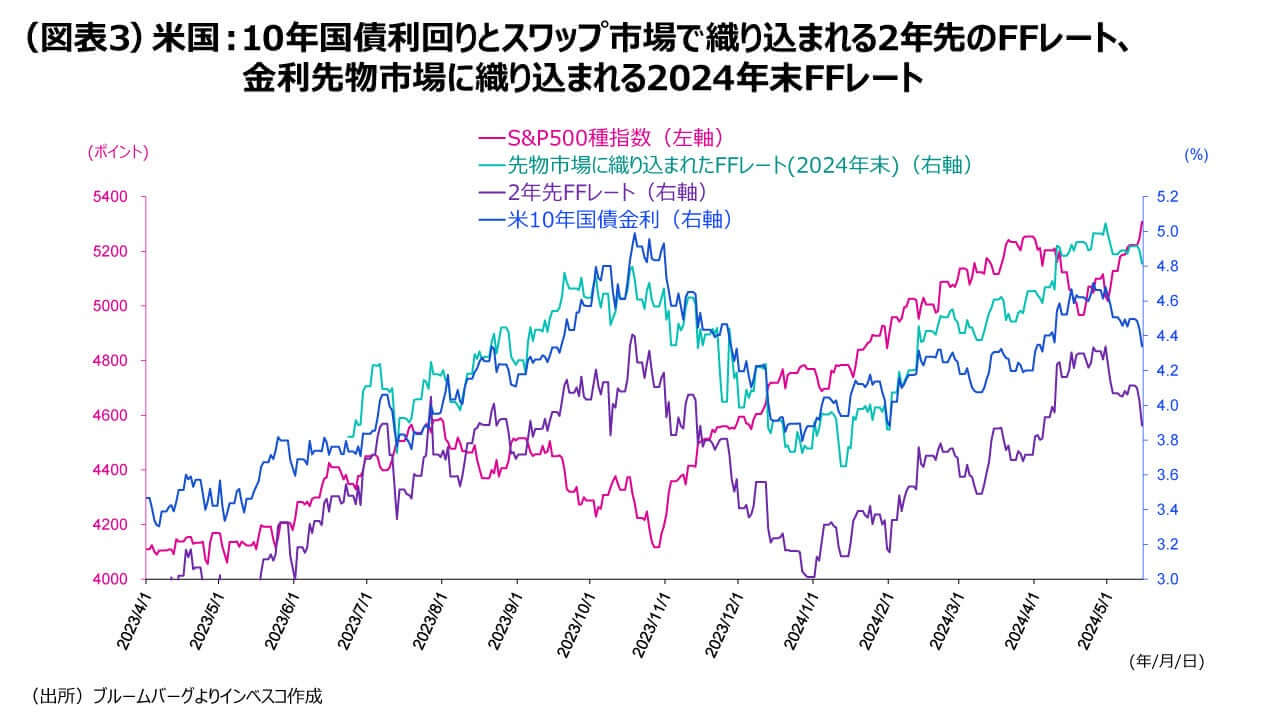

直近の金融市場での注目される動きとして、2025年から先の利下げ見通しが株式・債券市場において重要さを増していることも見逃せません。2年先のFFレート見通しが直近でのピークを付けた4月下旬時点ではその水準は4.33%でしたが、その後の雇用統計や今回の4月分米CPI統計の発表を受けて、その水準は3.88%まで低下しました。この間の下落幅は、45bp(ベーシスポイント)となりますが、2024年末時点でのFFレート見通しの同期間における下落幅は23bpにとどまりました。この間の株価の上昇幅や長期金利の下落幅が比較的大きかったことをふまえると、2024年中の利下げ幅だけではなく、2025年以降の利下げ幅についての判断が株式市場や債券市場に比較的大きなインパクトをもたらしている姿が浮かび上がります。

4月分の米CPI統計はやや落ち着きを取り戻したものの、金融市場でのインフレ懸念が完全に払しょくされたわけではありません。こうした観点をふまえ、今後も、インフレや景気関連指標に引き続き注目していきたいと思います。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-067