※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

要旨

基金の設立によりイタリアやスペインに大きな恩恵

EU(欧州連合)首脳会議は、7月21日に総額7,500億ユーロ規模の欧州復興基金を設立することで合意しました。基金設立で最も大きな恩恵を受けるのはイタリア、スペインであり、両国への拠出金はそれぞれのGDPの11%を超える見通しです(下図参照)。基金の設立は、ユーロ圏やユーロへの信認を高める役割を果たすと考えられます。

短期的には一段のユーロ高余地

独仏が5月19日に基金案を公表して以降、ユーロは対ドルで7.6%上昇しました。今後についても、①米国の景況感の停滞観測、➁米独長期金利差、➂ユーロ買・ドル売り投機ポジションの積み上がり―を踏まえると、短期的に一段のユーロ高の余地があります。

中期的なユーロ高に向けての2つのハードル

ユーロ圏統合深化に向けてのモメンタムが今後も維持されれば、中期的にはユーロ高傾向が継続する可能性があります。

欧州復興基金設立によるイタリアやスペインへの恩恵が大きい

基金の設立によりイタリアやスペインに大きな恩恵

EU(欧州連合)首脳会議は、7月21日に総額7,500億ユーロ規模の欧州復興基金(NGEU: Next Generation EU)を設立することで合意しました。7,500億ユーロのうち3,900億ユーロ分は補助金の形で必要とする加盟国に分配され、残りの3,600億ユーロは加盟国への融資の形で拠出されます。当初は補助金を5,000億ユーロとする案が提案されましたが、オランダやオーストリアなど健全な財政運営を維持してきたグループが反対したことから、補助金部分を減らし、健全財政を維持している国々のEUへの拠出金を減額したうえで合意が成立しました。

この基金の設立は、当レポート6月3日号(「EU統合強化によるユーロ高の可能性」)で議論した通り、財政余力の小さい国々を補助金等によって支援するという、EUとしては画期的な出来事と言っても過言ではありません。5月19日にドイツとフランスが基金の設立を提唱してから2カ月という短期間で大規模な基金が成立した背景には、コロナウイルス問題への対応で各国の財政が大きく悪化する中、ドイツとフランスが政治的リーダーシップを発揮したことがありました。

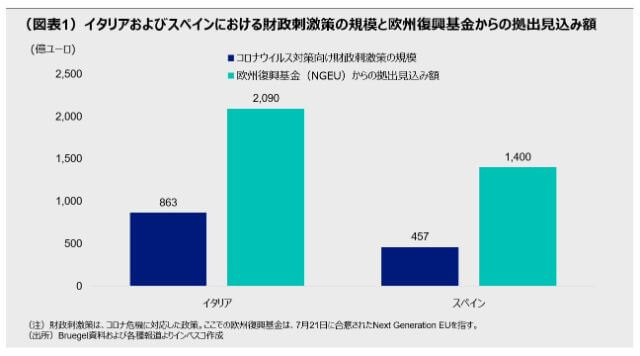

基金の成立によって最も大きな恩恵を享受するのは、コロナウイルス問題で大きな打撃を被ったイタリアやスペインです。両国への基金からの拠出金は、今後数カ月にわかるプロセスで決定されることになりますが、欧州での諸報道によると、イタリアに2,090億ユーロ程度(2019年の同国GDPの11.7%相当)、スペインには1,400億ユーロ程度(2019年の同国GDPの11.2%相当)が拠出される見通しです。これらの拠出額は、コロナウイルス問題に対応してこれまでに実施された財政刺激策の規模がイタリアで863億ユーロ、スペインで457億ユーロであったことを踏まえると非常に大きな規模であると言えるでしょう(図表1)。

今回の基金設立により、今後EUが何らかの危機に直面する際に、EU予算で対応するという流れができやすいと考えられます。金融市場では、イタリアがEUから離脱すれば、それはユーロ圏の崩壊につながるという見方が根強くあり、それがユーロ圏の共通通貨であるユーロへの中長期的な懸念につながっていました。この基金の設立は、ユーロへの信頼感を強める役割を果たすと考えられます。

金融市場では、今回の基金設立がイタリアなど欧州周縁国の国債利回りの低下をもたらす一方(図表2)、大幅なユーロ高につながっています。7月初めから7月27日までにユーロは対ドルで4.6%上昇しました。独仏が5月19日に基金案を公表してから7月27日までの間の騰落率は7.6%に達しています。ただし、過去2カ月間のユーロ高は基金の設立だけによるものではありません。①3月における金融市場混乱時に強まったドルへの超過需要が徐々に剥落してきたこと、➁米国におけるコロナウイルス感染者の急増によって米国の景況感がユーロ圏に比べて相対的に悪化しつつあること―もユーロ高の背景にあったと考えれられます。

短期的には一段のユーロ高余地

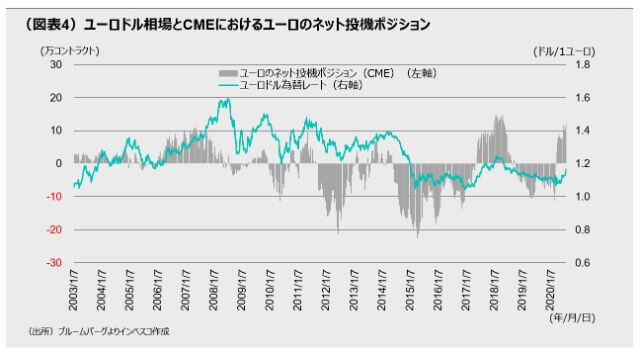

今後については、以下の3つの理由から、今後暫くはユーロ高が進行する余地があるとみられます。第一に、米国での感染問題の深刻化がユーロ圏の米国に対する景況感格差を拡大させるとみられます。ユーロ圏の総合PMIは6月の48.5ポイントから7月には54.8ポイントへと大きく改善しました。米国の総合PMIも6月の47.9ポイントから7月には50.0ポイントに改善したものの、7月に入ってから経済活動が停滞し始めたとみられる(当レポートの前週号「感染拡大で米株高の構図が揺らぐ兆候」をご参照ください)ことから、8月は景況感が悪化する可能性が高いと考えられます。第二に、今年の3月以降、米独の長期金利差が大きく縮小した割には、対ドルでのユーロの上昇は限定的でした(図表3)。この背景には、コロナ危機においてユーロ圏に対する信認が揺らいだことがあったと思われます。しかし、欧州復興基金の設立によってユーロ圏の統合強化の方向性が決まったことで、ユーロ圏に対する信認も向上すると考えられます。これは、本来の金利差の変化にある程度見合う形でユーロ高が進行する可能性を示唆するものと言えます。第三に、シカゴ先物市場(CME)におけるユーロ買い・ドル売りの投機ポジションがなお積み上がっており、ユーロ高につながりやすい状況が継続しています(図表4)。

中期的なユーロ高に向けての2つのハードル

中期的にユーロ高が継続するかどうかをみるうえでは、ユーロ圏統合深化に向けてのモメンタムが今後も維持されるかどうかが重要です。私は中期的なユーロ高傾向の継続には2つのハードルがあるとみています。第一は、今後ユーロ圏でコロナウイルスの第2波が生じる際に、イタリアやスペインがうまく乗り切れるかというハードルです。両国とも第1波にあたってかなり無理をして財政出動を実施したことから、第2波が生じる際の財政余力は限定的とみられます。今回設立が決まった基金による各国への拠出は、早くても2021年の4-6月期になるとみられるため、今年中に第2波が生じる場合はその資金を使うことができません。市場からの借り入れを増やせば、財政悪化が国債利回りの上昇につながりかねず、「EUが協調しても成果は限られている」という見方が台頭する可能性があります。

第二は、イタリアやスペインが欧州復興基金の拠出条件を満たすことができるかどうかというハードルです。今回の基金の拠出にあたっては、補助金や融資を受ける国は欧州委員会の経済政策面での勧告に従うことが条件となりました。イタリアの国家予算の承認を巡っては、毎年のように同国と欧州委員会との間で軋轢が生じます。イタリアやスペインが条件を満たせずに拠出を受けられないなら、市場における復興基金の評価は大きく低下し、ユーロ安につながる可能性があります。

これらのハードルを乗り越えて経済統合の実績を積み上げることができれば、ユーロに対する信認がさらに高まり、主要国の外貨準備に占めるユーロ建て資産の増加等を通じて中期的にユーロ高の動きが生じる可能性が出てくると考えられます。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも特定ファンド等の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2020-112