※インベスコ・アセット・マネジメント株式会社が提供するコンテンツです。

目次

グローバル・ビュー動画解説

約1分半でレポートのポイントを解説

ユーロ圏:強まる景気減速圧力と金融政策対応

PDF版はこちらからご覧ください。

要旨

ユーロ圏経済が直面する3つの減速要因

足元でユーロ圏経済の減速が目立ってきました。これは、①民間消費の弱さ、➁中国経済の減速に伴う輸出の低迷、➂投資の停滞—を主因とした景気減速によるものです。

ECBは2025年央まで積極的な利下げを継続か

ユーロ圏経済が抱える景気減速圧力や下方リスクに対する政策対応としては、財政政策ではなく、金融政策が鍵になると見込まれます。私は、今後、ECBが、ほぼ毎回の政策委員会で25bp(=0.25%)の利下げを継続し、政策金利である中銀預金金利が現行の3.25%から、2025年央までには2.0~2.5%程度とみられる中立金利の水準へと引き下げられる可能性が高いと見込んでいます。

景気悪化が続けばさらなるユーロ安の公算

為替市場では、ECBによる金融緩和の加速期待によるユーロ安が進行しています。今後、ユーロ圏の景気がさらに悪化する場合には、さらなるユーロ安が進行する可能性が高まります。ドイツ10年国債金利が、ECBの政策スタンスのハト派化を受けて今後緩やかに低下する公算が大きいとみています。

ユーロ圏経済が直面する3つの減速要因

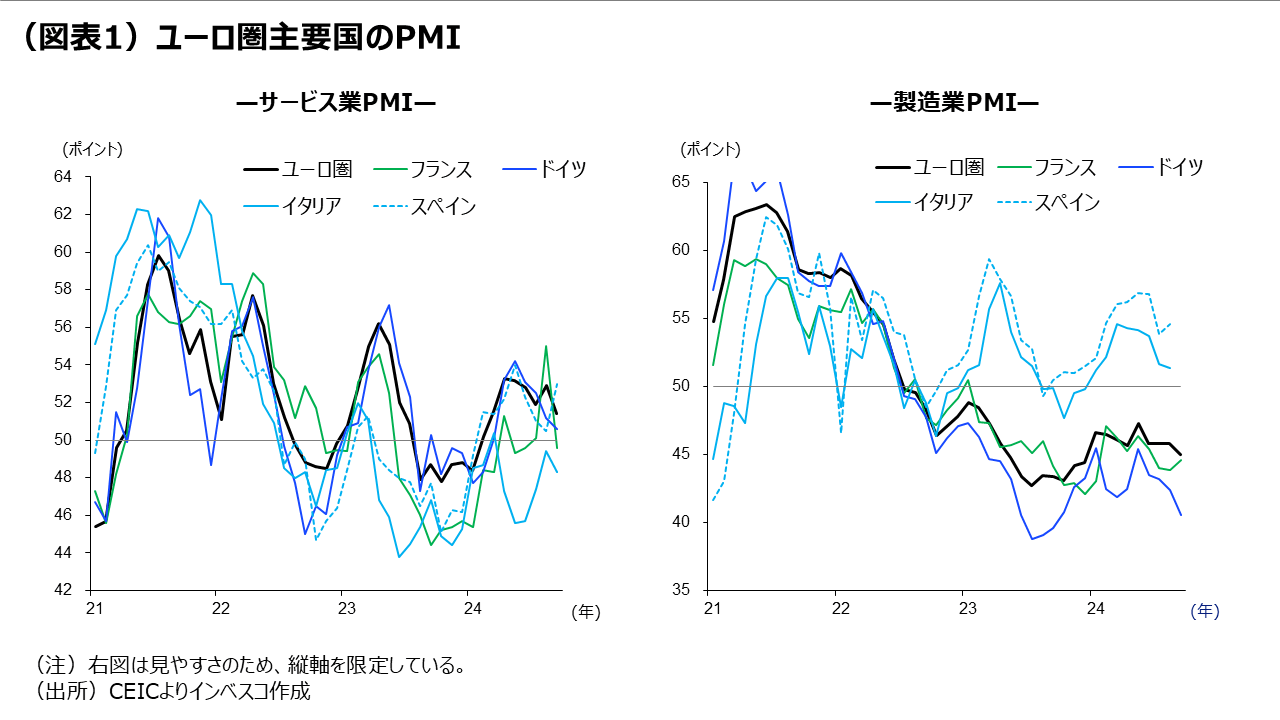

ユーロ圏経済の弱さが再び目立ってきました。ユーロ圏経済の実質GDP成長率は1-3月期には前期比で0.3%(前期比年率では1.3%)という、潜在成長率程度の水準に加速しましたが、その後、4-6月期には0.2%(年率では0.8%)に減速しました。ECB(欧州中央銀行)による直近(9月時点)の予測では、7-9月期、10-12月期についても0.2%(年率では0.8%)の経済成長にとどまる見通しですが、9月分までのPMIの弱さから判断すると、景気のダウンサイドリスクが高まっていると考えられます。足元のユーロ圏経済は、3つの景気押し下げ圧力に直面していると考えられます。

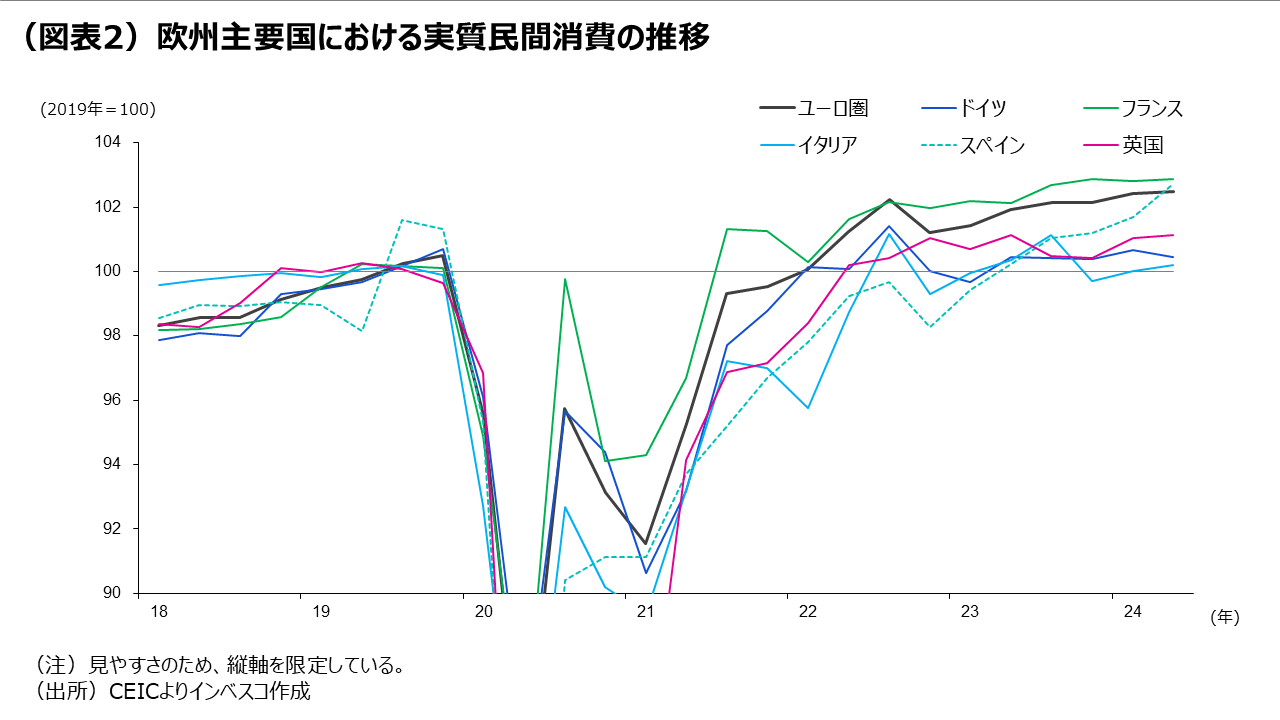

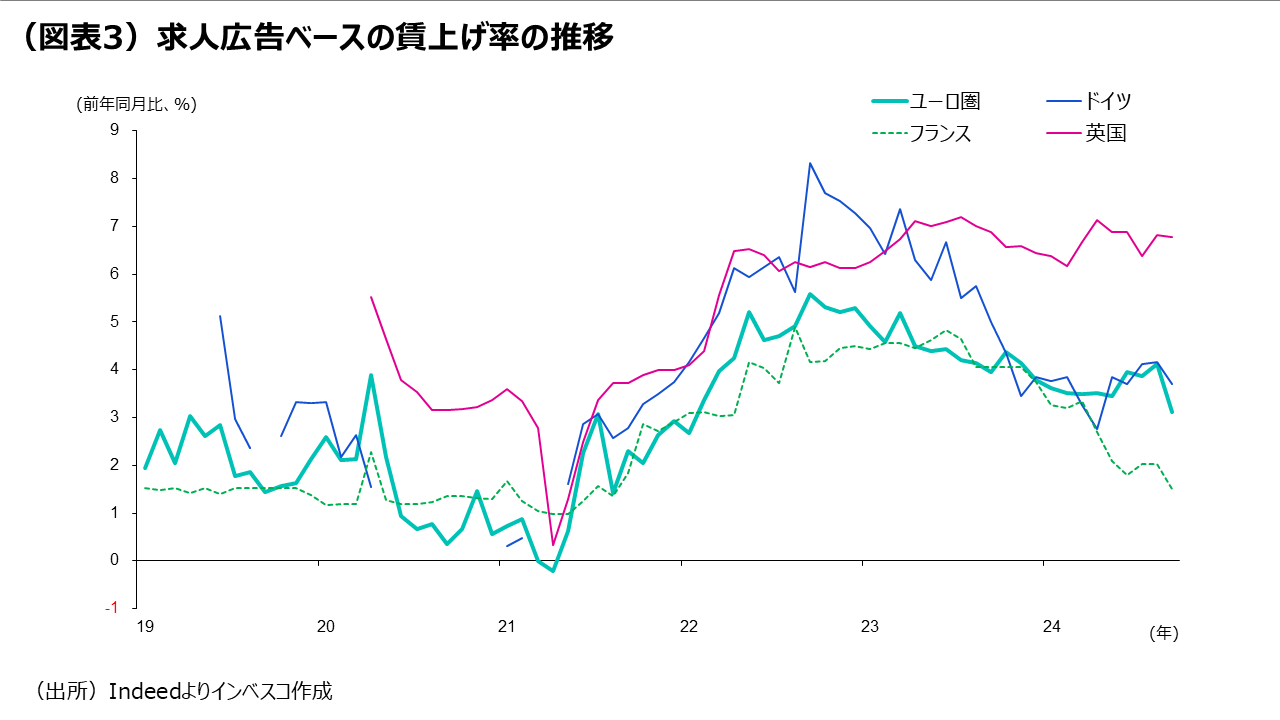

第1は、民間消費の弱さです。GDPベースの民間消費の動きをみると、2023年来、ドイツおよびイタリアの消費が特に弱い動きをみせてきました(図表2)が、サービス業PMIの直近の動きなどから判断すると、7-9月期についても、特にドイツにおいて消費の低迷が継続している模様です(図表1)。労働市場のタイトさを背景にユーロ圏の賃金はある程度の伸びを維持してきましたが、ドイツでは製造業の業況の弱さが続き、今年に入ってから失業率が上昇、直近の9月には、Indeedが公表する求人広告ベースの賃金上昇率が前年同月比で3.7%と、8月の4.2%から低下に転じました(図表3)。「労働市場は非常にタイトである」という、これまで多くのドイツ企業やその他欧州企業が抱いてきたイメージが変化し、雇用環境が大きく悪化するようなことがあれば、消費に比較的大きな悪影響が及ぶリスクが出てきます。

第2は、中国経済の減速に伴う輸出の低迷です。ロシア・ウクライナ戦争によるエネルギー供給の問題が薄れたにもかかわらず、ユーロ圏の輸出が低迷しているのは、中国経済の減速と中国国内の過剰供給問題によって中国向け輸出が弱いままであることが大きいと思われます(中国の過剰供給については当レポートの先週号「中国とデフレ圧力—(1)生成メカニズムと政策対応」をご覧ください)。また、①中国での生産者物価の伸びがマイナス圏にあることで、欧州からの輸出価格に下押し圧力がかかっていること、➁自動車分野等で中国製品の競争力が増していることで、ユーロ圏の輸出品が世界の他地域において中国からの輸出品と競合するようになっていること―もユーロ圏、特にドイツの輸出にとって向かい風になっているとみられます。

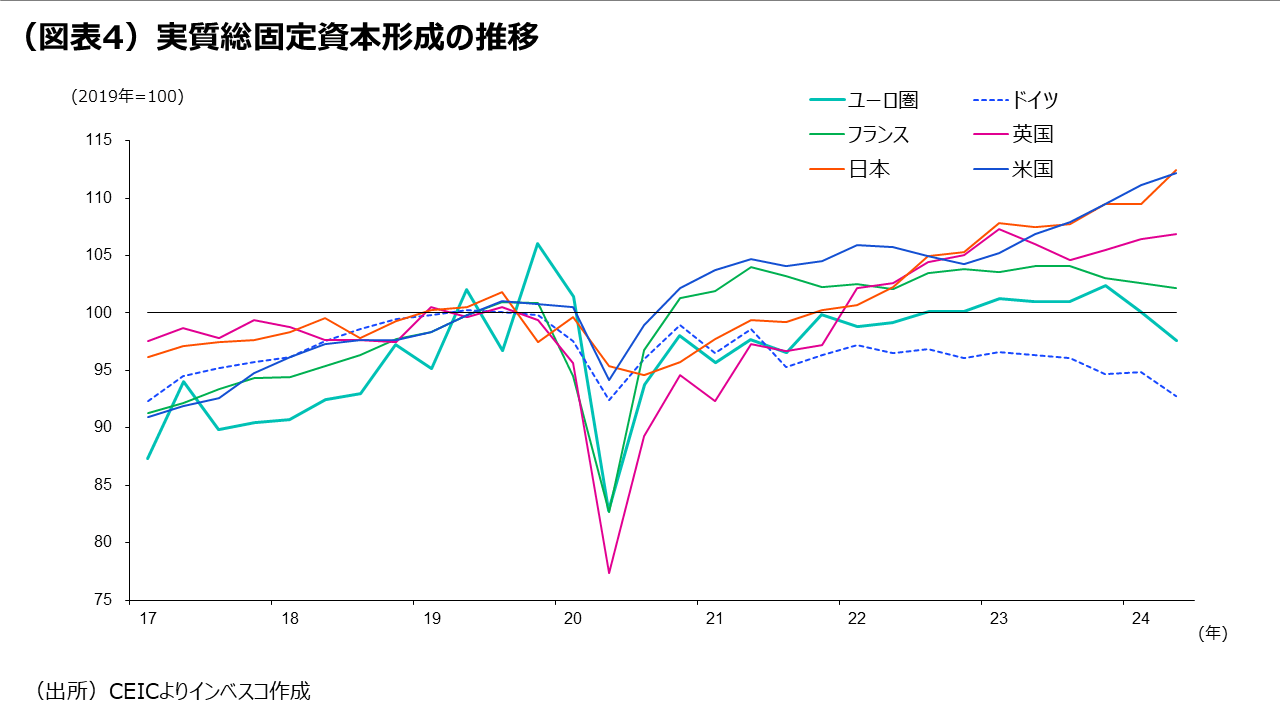

第3は、投資の低迷です。消費や輸出の弱さに加え、今後のエネルギー供給についての不透明感があることで、ユーロ圏における総固定資本形成の伸び率は、1-3月期、4-6月期と2四半期連続で減少し、その水準は他の主要先進国とは違ってコロナ前の水準を下回ってしまっています(図表4)。特に、ドイツにおける投資は極めて弱いと言わざるをえません。足元での投資の低迷は、今後の生産性の上昇にとって大きな障害になると考えられますが、この点はユーロ圏にとっての中期的なリスクと言えるでしょう。

一方、2025年のリスクとしては、米国大統領選挙においてトランプ氏が勝利する場合、欧州からの輸入品に対する10%の追加関税を徴収する可能性が高い点も重要です。これによる競争力の低下により、ユーロ圏の輸出が大きな打撃を被る可能性が出てきます。

ECBは2025年央まで積極的な利下げを継続か

ユーロ圏経済が抱える景気減速圧力や下方リスクに対する政策対応としては、財政政策ではなく、金融政策が鍵になると見込まれます。EUの厳格な財政規律を順守する必要から、多くのユーロ圏諸国は、コロナ禍での拡張的な財政政策の修正を迫られています。2025年についても、各国が緊縮的な財政政策を継続すると見込まれ、これが、緊縮財政による景気への悪影響を顕在化させると予想されます。

財政政策による景気の下支えが期待しにくい中、ECBは金融政策を緩和することで景気の安定を目指さざるをえません。ヘッドラインでみた消費者物価上昇率が9月に前年同期比で1.7%まで低下したことも追い風になり、ECBは2024年に入って既に3度の利下げを実施しました。

10月17日に開催された政策委員会後の記者会見において、ラガルドECB総裁は、インフレの上振れリスクが後退したとともに、経済活動がECBの想定を下回っているとの見方を示し、ECBがハト派化していることを印象付けました。私は、今後、ECBが、ほぼ毎回の政策委員会で25bp(=0.25%)の利下げを継続し、政策金利である中銀預金金利が現行の3.25%から、2025年央までには2.0~2.5%程度とみられる中立金利の水準へと引き下げられる可能性が高いと見込んでいます。ECBが積極的な利下げを継続することが、ユーロ圏全体として比較的タイトな労働市場にプラス効果をもたらし、ユーロ圏の成長率は潜在成長率程度で推移すると予想されます。ただし、仮に、今後のユーロ圏景気指標が下振れする場合には、12月12日に開催予定の政策委員会での利下げ幅が25bpではなく50bpになる可能性が高まると考えられます。

景気悪化が続けばさらなるユーロ安の公算

為替市場では、ユーロ圏の景気悪化による金融緩和の加速期待が織り込まれる形でユーロの対ドルレートが9月末の1ユーロ=1.1135ドルから、10月22日には1.0799ドルに下落しました。今後、ユーロ圏の景気がさらに悪化する場合には、さらなるユーロ安が進行する可能性が高まります。11月5日に実施される米国大統領選挙において、トランプ氏が勝利する場合も、追加関税による景気へのダメージが意識される形でユーロ安になる可能性があります。

債券市場においては、ドイツ10年国債金利が、ECBの政策スタンスのハト派化を受けて今後緩やかに低下する公算が大きいとみています。ただし、景気の悪化が想定以上となり、2025年後半において政策金利が中立水準を下回る水準に引き下げられるとの見方が強まれば、比較的大幅に低下する可能性を見ておく必要があるでしょう。

木下 智夫

グローバル・マーケット・ ストラテジスト

ご利用上のご注意

当資料は情報提供を目的として、インベスコ・アセット・マネジメント株式会社(以下、「当社」)が当社グループの運用プロフェッショナルが日本語で作成したものあるいは、英文で作成した資料を抄訳し、要旨の追加などを含む編集を行ったものであり、法令に基づく開示書類でも金融商品取引契約の締結の勧誘資料でもありません。抄訳には正確を期していますが、必ずしも完全性を当社が保証するものではありません。また、抄訳において、原資料の趣旨を必ずしもすべて反映した内容になっていない場合があります。また、当資料は信頼できる情報に基づいて作成されたものですが、その情報の確実性あるいは完結性を表明するものではありません。当資料に記載されている内容は既に変更されている場合があり、また、予告なく変更される場合があります。当資料には将来の市場の見通し等に関する記述が含まれている場合がありますが、それらは資料作成時における作成者の見解であり、将来の動向や成果を保証するものではありません。また、当資料に示す見解は、インベスコの他の運用チームの見解と異なる場合があります。過去のパフォーマンスや動向は将来の収益や成果を保証するものではありません。当社の事前の承認なく、当資料の一部または全部を使用、複製、転用、配布等することを禁じます。

MC2024-132